3 min

Expert-comptable en entreprise : ce qui change avec la loi PACTE

Adoptée le 22 mai 2019, la loi PACTE apporte de nombreuses modifications à la profession d’expert-comptable, à commencer par le statut d’expert-comptable en entreprise. Cet statut autorise les titulaires du diplôme d'expertise comptable à porter le titre d’« expert-comptable en entreprise ». On vous explique

Sommaire

Loi PACTE et création du statut d’expert-comptable en entreprise

Avec la mise en place de la loi PACTE, c’est le statut de l’expert-comptable qui a évolué. Elle reconnaît en effet le statut d’expert-comptable en entreprise aux professionnels diplômé d’expertise comptable salariés d'une entreprise.

Le statut d’expert-comptable en entreprise, qu’est-ce que c’est ?

Lorsqu’il obtient son diplôme d’expertise comptable en entreprise, le professionnel exerce bien souvent sous statut de comptable salarié, rattaché à l'entreprise par un contrat de travail.

La loi PACTE prévoit pour les comptables salariés qu’ils puissent obtenir le titre d’expert-comptable en entreprise, même sans être inscrits à l'ordre. Sous réserve :

- D'être en droit de s’inscrire au même titre qu’un expert-comptable « classique » ;

- D'obtenir une autorisation de son employeur.

Reconnu à l’international, ce statut engage l’expert-comptable salarié à :

- Respecter le code de déontologie de l'ordre des experts comptables en entreprise qui s’appuie sur l’International federation of accountants (IFAC) ;

- Respecter son devoir de loyauté, d’obéissance et de confidentialité vis-à-vis de son employeur ;

- Se conformer à son obligation d’information envers son employeur ;

- Régler des cotisations annuelles spécifiques.

Notez que même avec ce statut, un expert-comptable en entreprise ne peut pas développer sa propre clientèle en parallèle de son activité salariée. Il doit pour ça intégrer ou créer un cabinet d’expertise-comptable à titre principal. Il peut occuper son ancienne fonction salariée dans le cadre d’une externalisation.

replay webinar

Comment proposer les missions de DAF externalisées à vos clients ?

Stéphanie Laporte, vice présidente du Club DAF externalisé (OEC) et Grégoire Cléry (Libeo) vous présentent les missions de DAF externalisé lors de ce webinaire !

Accédez au replayLoi PACTE : quels changements pour l’expert-comptable ?

Le changement induit par la loi PACTE peut sembler anodin, mais c’est loin d’être le cas. Pour les experts-comptables exerçant en entreprise, c'est une véritable reconnaissance de leur statut, et de leur diplôme.

Comme tout professionnel inscrit à l’Ordre, l’expert-comptable en entreprise est constamment informé de l’actualité qui touche la profession, par le biais de la newsletter hebdomadaire « Sicnewsletter » et du magazine mensuel « SIC ». Il a également accès

- Aux différents événements organisés par l’Ordre (conférences et débats organisés par les Clubs, Congrès; etc.)

- Aux formations dispensées par le CFPC.

- À la partie privée du site du Conseil supérieur de l’Ordre des experts-comptables ;

- À l’offre documentaire, gratuite ou payante, proposée sur le site Infodoc-experts ;

La loi PACTE reconnaît officiellement le diplôme de l’expert-comptable salarié et lui permet de se rapprocher des experts-comptables libéraux. Il peut ainsi échanger plus facilement avec d’autres professionnels pour mettre en commun leurs expériences personnelles, s’abonner à un ou plusieurs clubs. La loi PACTE facilite ainsi le rapprochement entre experts-comptables en entreprise et libéraux, sans porter atteinte à leur complémentarité.

Puisque la barrière entre les deux modes d’exercice est tombée, l’expert-comptable peut désormais se tourner vers l’un ou l’autre de ces statuts au cours de sa carrière. Une bonne nouvelle pour les cabinets d’expertise-comptable qui éprouvent de réelles difficultés à recruter leurs collaborateurs.

Savoir tirer parti de l’ubérisation de l’expertise-comptable

Les nouvelles missions de l'expert-comptable

La création du statut d’expert-comptable en entreprise n'est pas le seul changement apporté par la loi PACTE. Elle a notamment renforcé la mission de conseil et d’assistance de l’expert-comptable auprès des ses clients; et introduit d’autres évolutions au statut :

- La création de nouveaux mandats ;

- L’élargissement des missions attribuées à l’expert-comptable ;

1) La création de nouveaux mandats

La loi PACTE met en place un mandat implicite. Un expert-comptable qui représente son client devant l’administration fiscale ou un organisme de Sécurité sociale n’a plus besoin de justifier sa présence par un écrit. Il lui suffit d’être en possession de sa lettre de mission. Un véritable gain de temps, dans la mesure où il peut accélérer les procédures sans risquer d’éventuelles pénalités. Le mandat reste toutefois nécessaire pour l’expert-comptable qui souhaite accéder au compte fiscal de son client.

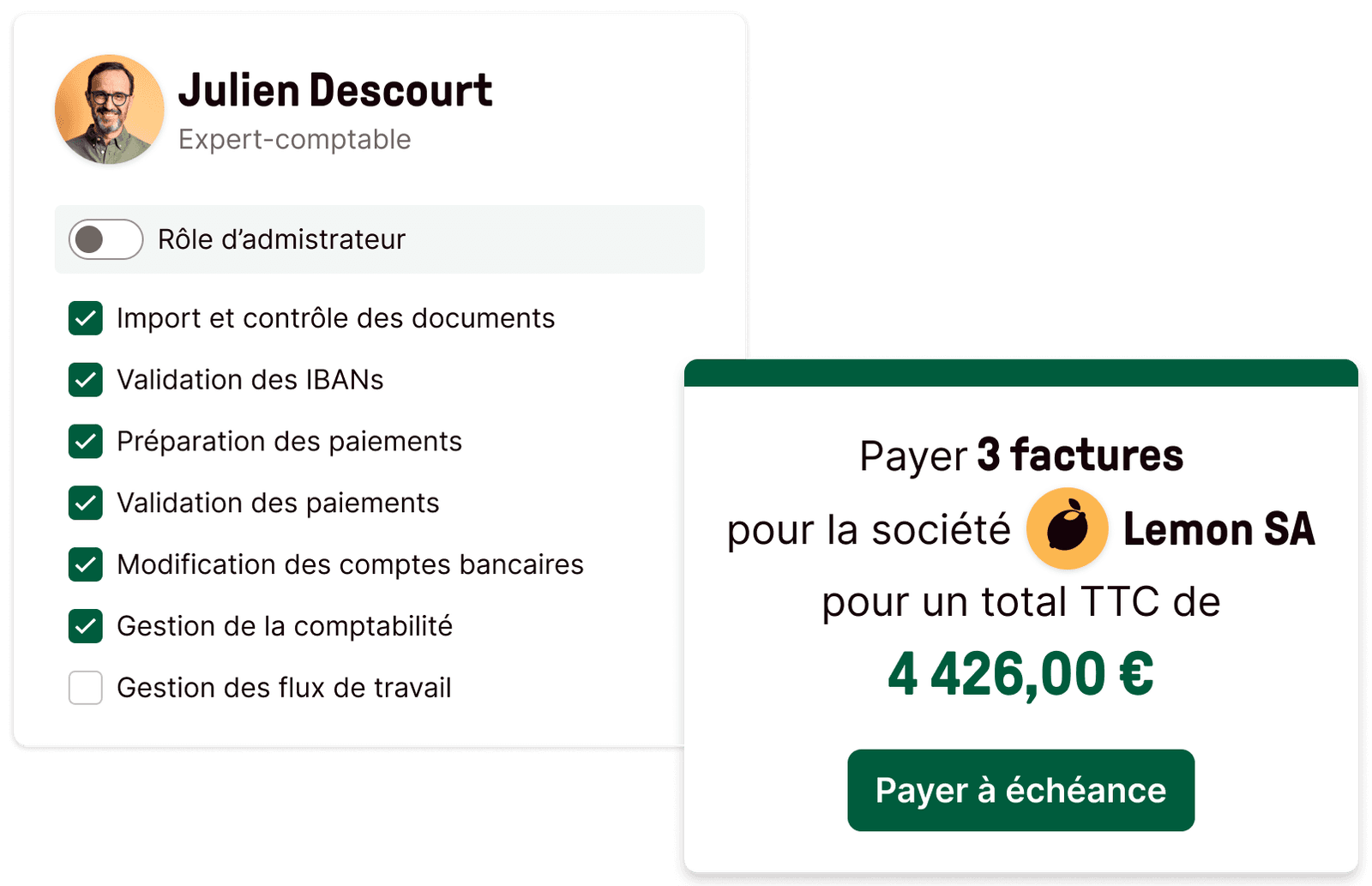

La loi PACTE permet aux experts-comptables en entreprise de payer les dettes de son client s’il bénéficie d’un mandat de paiement. Ce mandat l'autorise à effectuer des virements pour le compte de son client et renégocier ses dettes si besoin. À l’inverse, il peut également mettre en demeure les débiteurs de son client pour les inciter à régler leurs dettes.

2) L’élargissement des missions attribuées à l’expert-comptable

Le rôle de l’expert-comptable ne se limite plus à la tenue des comptes. La loi PACTE leur permet de diversifier leurs missions en cabinet. Leur champs d'intervention ne se cantonne plus aux tâches d’ordre fiscales, statistiques ou administratives, mais désormais à d’autres travaux liés à :

- La recherche de financement :

- Le contrôle de gestion ;

- L’accompagnement de l’entrepreneur dans la gestion de son entreprise.

- Des travaux d’ordre financier, environnemental ou numérique ;

Ces nouvelles missions sont d’autant plus importantes dans ce monde de plus en plus digitalisé où le concept de cabinet comptable en ligne séduit de plus en plus.

3) La perception des honoraires de succès

Avant la loi PACTE, un expert-comptable était uniquement rémunéré en fonction du volume horaire travaillé ou sur la base d’un forfait préétabli. Depuis le 22 mai 2019, l’expert-comptable peut désormais percevoir une rémunération supplémentaire calculée en fonction du pourcentage d'objectifs réalisés, tels qu'ils sont définis dans la lettre de mission.

Bon à savoir : l’expert-comptable ne peut pas percevoir d’honoraires de succès si ces derniers sont en rapport avec les missions principales qu’il occupe, ou s’ils concernent des missions en rapport avec l’assiette fiscale ou sociale de l’entreprise.

4) La mise en avant de compétences spécialisées

Un expert-comptable peut désormais déclarer jusqu’à trois compétences particulières, techniques ou sectorielles auprès du Conseil de l’Ordre de sa région : création d'entreprise, assistance juridique, fiscale, banques, secteur d'activité, etc.)

Si ses compétences sont reconnues, elles peuvent figurer sur ses éléments de communication (cartes de visite ou site internet par exemple). C’est une bonne nouvelle pour le professionnel qui souhaite se démarquer de la concurrence et proposer un accompagnement plus poussé à ses clients.

UNE NOUVELLE SOURCE DE REVENUS POUR VOTRE CABINET

Libeo vous permet de développer de nouvelles missions pour vos clients tout en profitant d’un modèle économique vertueux.

Essayer maintenant