13 min

TPE : connaissez-vous bien vos obligations comptables ?

Quelles sont les obligations comptables des Très Petites Entreprises (TPE) ? Peuvent-elles bénéficier de certains allégements, compte tenu de leur taille ? Y a-t-il un logiciel de comptabilité obligatoire pour les TPE ? On fait le point sur les obligations comptables des TPE

Sommaire

Très Petites Entreprises (TPE) : définition, effectif et obligations

Comme toutes les entreprises, les TPE sont définies selon leur taille, mesurées par le nombre des salariés. Le terme de TPE (Très Petite Entreprise) fait référence aux entreprises comportant moins de 10 salariés avec un chiffre d’affaires et un bilan de 2 millions d’euros chacun maximum. La TPE est souvent assimilée à la micro-entreprise (ou entreprise individuelle), qui n’emploie pas de salariés mais est dirigée par un entrepreneur.

Pour des raisons pratiques, de nombreux artisans et commerçants choisissent le statut de TPE pour leur activité. En France, elles représentent, avec les PME, la très grande majorité des entreprises : 99,9% d’après l’INSEE. Les 0,01% étant constitués des ETI (entreprises de taille intermédiaire) et des grands groupes, bien moins nombreux donc, mais beaucoup plus visibles dans le paysage médiatique.

ARTICLE

Gestion comptable d'une entreprise : définition, procédés et solutions

La gestion comptable d'une entreprise est le lien entre toutes les données relatives à l'entreprise et les rapports financiers.

Lire l'articleMais ce n’est pas tout : parmi ces 99,9% de TPE/PME, 3 millions étaient des TPE en 2020. Plus de la moitié d’entre elles n’emploie pas de salariés. Pourtant, à elles deux, les TPE et PME françaises emploient près de la moitié de la masse salariale en France. Soit 49% des 14 millions d’actifs du pays.

TPE : une structure, 3 statuts possibles

Les obligations comptables et fiscales de l’entreprise s’accroissent et se diversifient au fur et à mesure qu’elles évoluent. Pour apprécier les obligations d’une entreprise, ce n’est pas tant le statut juridique qui compte que le régime fiscal.

Les obligations comptables des TPE varient selon qu’elles exercent leur activité sous le statut :

- De la micro-entreprise : accessible si le chiffre d’affaires du micro-entrepreneur ne dépasse pas 176 200 € pour activité commerciale et 72 500 € pour une activité de services.

- Du régime réel simplifié qui concernent les entreprises dont le chiffre d’affaires ne doit pas dépasser 818 000 € pour une activité commerciale et 247 000 € pour une activité de prestations de services.

- Du régime réel normal, qui s’applique à toutes les autres TPE, quel que soit son statut (EIRL, EURL, SARL, SASU, SAR).

Les obligations comptables d’une SARL ne seront pas les mêmes selon qu’elle exerce son activité au régime normal ou simplifié, par exemple.

Tenue de comptabilité : obligatoire pour toutes les TPE

Quel que soit leur statut fiscal et juridique, toutes les TPE ont l’obligation de tenir à jour une comptabilité et plusieurs documents comptables, dont le niveau de complexité va de pair avec le statut de l’entreprise :

⭐️ : peu ou pas de comptabilité

⭐️ ⭐️ : niveau de comptabilité moyen

⭐️ ⭐️ ⭐️ : niveau de comptabilité élevé

TPE en micro-entreprise : ⭐️

En micro-entreprise, les obligations comptables sont très allégées (c’est tout l’intérêt de ce statut). Mais la tenue d’une comptabilité à jour demeure obligatoire, même sous ce régime. Les micro-entreprises sont tenues à :

- La conservation des factures clients et fournisseurs et de leurs duplicatas, avec les relevés de banque correspondants.

- L’établissement d’un registre des achats et des ventes, avec un certain nombre de mentions et d’éléments obligatoires à faire figurer.

- L’ouverture d’un compte en banque professionnel dédié à l’activité.

La déclaration et le règlement de la TVA ne sont pas obligatoires. Les micro-entreprises bénéficient d’une franchise en base de TVA.

TPE au régime réel simplifié : ⭐️⭐️

Les TPE soumises au régime réel ont des obligations comptables plus importantes, du fait des seuils de revenus plus élevés. À commencer par la comptabilité de trésorerie, qui enregistre l’ensemble des encaissements et décaissements relevés sur le compte bancaire, dès survenance. C’est-à-dire au moment où le client paie (pour les encaissements) et où les fournisseurs sont payés.

Le livre-journal doit retracer tous les mouvements qui affectent le patrimoine de l’entreprise : achats et ventes. Pour chaque transaction, le livre doit mentionner :

- Sa date

- Son objet

- Le numéro de la facture fournisseur

- La date et le mode de paiement choisis.

Les écritures comptables doivent être enregistrées jour par jour et dans l’ordre chronologique. À chaque mouvement doit correspondre une écriture.

Enfin, les TPE au régime réel simplifié doivent déclarer et payer la TVA. Pour elles, c’est la déclaration annuelle de TVA, n°3517-s – CA12 qu’il faut remplir. Ce formulaire est à envoyer, avec ses annexes, aux services de l’administration fiscale :

- Vous déclarez vous-même votre TVA : directement depuis le site www.impôts.gouv.fr,

- Vous passez par un expert-comptable pour vos déclarations fiscales : Échange de Données Informatisé (EDI).

TPE au régime réel normal : ⭐️⭐️⭐️

Sur le plan comptable, le régime réel normal d'imposition est de loin le plus contraignant : obligations comptables au jour le jour, en fin d’exercice, déclaration mensuelle de TVA, tenue de livres, etc. Bon nombre de TPE sous ce régime préfèrent déléguer la comptabilité à un professionnel du chiffre.

Les TPE assujetties au régime réel normal doivent tenir :

- Un livre-journal qui comptabilise toutes les opérations d’achat et de vente, en temps réel, et dans l’ordre d’arrivée.

- Un grand-livre qui reprend l’ensemble des opérations détaillées dans le livre-journal, réparties dans les comptes précisés du plan comptable général.

- Et un livre d’inventaire qui détaille l’actif et le passif de l’entreprise.

En fin d’exercice, elles doivent en plus tenir un inventaire des éléments du patrimoine de l’entreprise, dont le stock, et établir leurs comptes annuels. On désigne par là le compte de résultats, le bilan, les annexes et le rapport de gestion, qui doivent ensuite être déposés au greffe du tribunal.

Bon à savoir : les TPE peuvent opter pour la confidentialité de leurs comptes. Cette option permet de rendre leurs comptes visibles uniquement pour l'administration fiscale.

Comment tenir la comptabilité d’une petite entreprise ?

Tenir à jour sa comptabilité professionnelle n’est jamais évident : effectuer le plan comptable, ouvrir un compte bancaire professionnel, gérer ses dépenses et sa trésorerie, tenir à jour ses livres… De nombreuses petites structures choisissent de passer par un cabinet d’expertise comptable pour leur gestion comptable. Une solution efficace, surtout pour les entreprises au régime réel normal. Mais toutes n'ont pas cette possibilité.

Grâce au digital, les processus comptables se rationalisent. Le développement de solutions d'automatisation de la comptabilité permet aux petites structures de gérer elles-mêmes leurs comptes et fluidifier leur processus de saisie comptable.

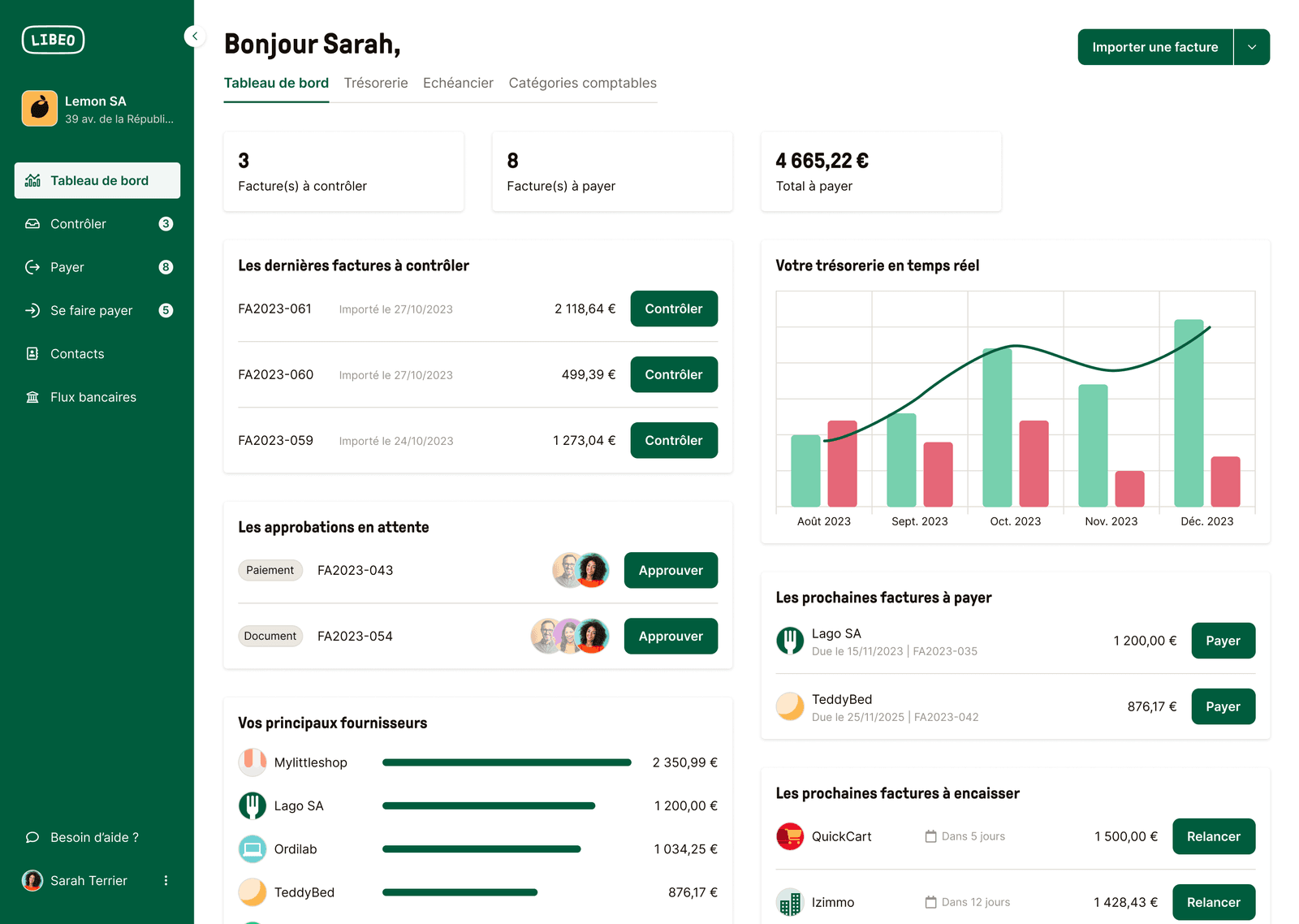

L'un des aspects les plus importants de la comptabilité d'une entreprise est la gestion des factures fournisseurs. Pour aider les gérants de TPE dans cette tâche, Libeo propose une solution de dématérialisation qui permet de gérer le cycle d’achat de bout en bout :

- Collecte et centralisation automatique des factures

- Dématérialisation instantanée des factures

- Workflow de validation en équipe et personnalisation des rôles

- Paiements des factures en un clic et sans IBAN (immédiats, programmés, partiels…)

- Connexion intégrée à toutes les banques européennes

- Intégration avec les plus grands éditeurs comptables du marché : QuickBooks, Cegid Loop, MEG, RCA, Dext,

Envie d'essayer Libeo ?

Créez un compte et utilisez la plateforme en quelques minutes !

Essayer maintenantFOIRE AUX QUESTIONS

Vrai ou faux ? Le non-respect des obligations comptables est passible de sanctions.

Vrai. Si une entreprise ne respecte pas ses obligations comptables, l’administration fiscale applique une « taxation d’office ». Cette procédure de redressement fiscal consiste à « taxer à la source » une entreprise ou un professionnel. Elle comprend une base d’imposition, avec :

- un chiffre d’affaires de référence du secteur d’activité ;

- et un coefficient de charges calculé par l’administration fiscale.

En cas de redressement fiscal, l’entreprise encourt une amende.

Vrai ou faux ? L’utilisation d’un logiciel de gestion est obligatoire.

Vrai. Depuis le 1er janvier 2018, les professionnels assujettis à la TVA doivent enregistrer les paiements de leurs clients à l’aide d’un logiciel de gestion ou d’un système de caisse sécurisé et certifié (article 88 de la loi de finances pour 2016).

Comment comptabiliser l’achat d’un terminal de paiement ?

La comptabilisation de l’achat d’un terminal de paiement est obligatoire, qu’il s’agisse d’une immobilisation ou qu’il soit comptabilisé en charges.

Certaines entreprises choisissent de louer leur matériel et leur équipement informatique, plutôt que de l’acheter. D’autres optent pour la Location avec Option d’Achat (LOA, ou leasing). L’enregistrement comptable d’une location de TPE s’effectue à chaque mensualité versée, dans le comte 61 « Services extérieurs« , avec l’écriture suivante :

Attention, en cas de levée d’option d’achat du crédit-bail, l’écriture comptable change :

- Comptes à débiter : 2183 « Matériel de bureau et matériel informatique » et 44562 « TVA sur immobilisations ».

- Compte à créditer : 404 « Fournisseurs d’immobilisations »

Vrai ou Faux ? Le recours à un expert-comptable est obligatoire pour une TPE

Faux, mais sa présence est fortement recommandée. Pour la tenue des comptes, mais aussi les déclarations légales, fiscales et juridiques de l'entreprise, ainsi que l'édition des états financiers (bilan, annexe et compte de résultat) lors de la clôture d'exercice.

L'expert-comptable est l'interlocuteur de référence du gérant pour toutes les prises de décisions stratégiques. Son rôle est avant tout un rôle d'écoute et de conseil, c'est ce qui le différencie du commissaire aux comptes, qui lui intervient pour vérifier la sincérité et la conformité des données financières de la TPE.

Dans le cadre de la réforme de la facture électronique, le rôle de l'expert-comptable est d'accompagner le dirigeant dans la transformation digitale de son entreprise, en l'aidant à choisir une Plateforme de Dématérialisation Partenaire par exemple.

CHECKLIST

FACTURES ELECTRONIQUES : LES IMPACTS POUR LES CABINETS ET LES CLIENTS

Préparez l'arrivée de la facture électronique dans votre cabinet et soyez proactifs pour vos clients.

Télécharger la checklist