Gestion de trésorerie

Comment mettre en place une gestion centralisée de trésorerie ?

Les entreprises recherchent la performance opérationnelle et financière. Leur objectif ? Rester concurrentielles dans leur secteur. La gestion centralisée de trésorerie est l’un des leviers que les directions financières peuvent activer pour améliorer sa situation financière.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Gestion centralisée de trésorerie : définition et fonctionnement

Qu’est-ce que la gestion centralisée de trésorerie ?

La gestion centralisée de trésorerie met en commun la trésorerie des entreprises d’un même groupe sur un seul et même compte. Il s’agit d’une méthode très utilisée par les grandes entreprises pour améliorer la gestion de leur trésorerie.

Témoignage client : Raphaël Assouline, fondateur de l'agence Geronimo, utilise Libeo pour une vision claire de ses finances :

"Libeo m'a permis de centraliser l'ensemble de mes factures fournisseurs et donc d'avoir un réel gain de temps sur des tâches plus stratégiques et commerciales." Lire la suite.

La gestion centralisée de trésorerie a pour objectif de mieux gérer les besoins et les excédents en liquidités des entreprises issues d’un même groupe. Ainsi, leur niveau d’endettement global est réduit à court terme et les taux d’intérêt sont plus avantageux.

Concrètement, les sociétés d’un groupe transfèrent leurs surplus en liquidité sur un compte central. Autonome, ce compte bancaire est détenu par une société trésorière conçue dans ce but précis, ou par une société mère. En retour, les sociétés peuvent bénéficier de ce compte pour satisfaire leurs exigences financières.

Ainsi, même si le groupe est organisé en plusieurs sociétés indépendantes d’un point de vue juridique, il peut apporter son soutien financier car les liquidités sont justement réparties.

Quels sont les avantages ?

La gestion centralisée de trésorerie présente de nombreux intérêts. En premier lieu, elle permet à des groupes de sociétés de réduire leurs dépenses en services bancaires et d’ optimiser leurs frais bancaires.

En effet, la gestion centralisée de trésorerie permet de rapatrier les soldes des comptes de chaque entreprise vers un compte unique. Ainsi, le compte commun peut avoir un solde positif, même si certaines entreprises ont un solde négatif. En centralisant les soldes, on réduit sensiblement les frais bancaires. D’ailleurs, il est possible d’obtenir des rémunérations plus conséquentes puisque les soldes sont plus importants.

La gestion centralisée permet aux sociétés d’un même groupe de peser plus lourd sur les marchés financiers. Elles peuvent alors négocier de meilleures conditions avec la banque. De même, les taux d’intérêt sont plus faibles et profitent à toutes les filiales. C’est un énorme avantage car le risque d’insolvabilité s’en trouve fortement réduit.

La gestion centralisée de trésorerie offre une meilleure visibilité sur l’ensemble des liquidités au groupe qui peut mieux anticiper les crises à venir.

Comment mettre en place une gestion centralisée de trésorerie ?

Gestion centralisée de trésorerie : 2 méthodes

Avant toute chose, il est nécessaire de faire l'inventaire du groupe pour voir quelles filiales peuvent participer, et identifier les complications qui pourraient apparaître. Cette première étape est aussi l’occasion d’informer les filiales du groupe sur le fonctionnement du système.

Il faut également mettre en place des accords de gestion centralisée de trésorerie correctement structurés. Cette convention découle d’une obligation légale qui doit être mise en place par toutes les filiales dont les paiements sont centralisés. Elle doit être approuvée par la société mère et les filiales, et permet de limiter les risques en responsabilité civile ou pénale des sociétés participantes et de leurs dirigeants. Ces accords doivent prendre en compte la fiscalité ainsi que le cadre légal de chaque pays dont sont issues les filiales du groupe.

D’un point de vue pratico-pratique, des comptes sont ouverts au nom de chaque filiale dans le livre comptable de la société mère qui détient le compte centralisé.

Cette méthode peut s’implémenter de deux manières :

Méthode 1 : Les entreprises mettent en place des virements périodiques vers le compte principal. Le but étant de garder un minimum de liquidité sur les comptes privés de chacune d’entre elles. Ce système est compliqué à gérer en raison du nombre de mouvements important et de la nécessité de coordonner correctement les équipes.

Méthode 2 : La banque gère la centralisation en calculant les frais bancaires sur un compte virtuel où sont recensés tous les soldes des comptes des sociétés. Le système est virtuel. Ainsi, les soldes réels ne changent pas et les sociétés n’ont aucune opération à réaliser.

Les limites à sa mise en place

La gestion centralisée de trésorerie est une méthode difficile à mettre en place. C’est d’autant plus vrai lorsque le groupe comprend des sociétés issues du monde entier.

Bien que ce système permette un meilleur contrôle des liquidités, il présente des inconvénients. Les entreprises ont souvent peur de perdre leur autonomie et refusent d’avoir un contrôle supplémentaire de la société mère. Les filiales peuvent en effet perdre un peu de leur flexibilité et de leur indépendance économique.

De même, à trop se reposer sur la société mère, elles présentent parfois des difficultés à gérer leurs emprunts. Malheureusement, lorsqu’une filiale n’est plus en capacité de rembourser son emprunt, c’est l’ensemble du groupe qui est impacté.

Bon à savoir : pour que le système de gestion centralisée de trésorerie fonctionne, il faut que l’information soit uniforme pour toutes les filiales.

Centraliser vos flux de trésorerie avec Libeo

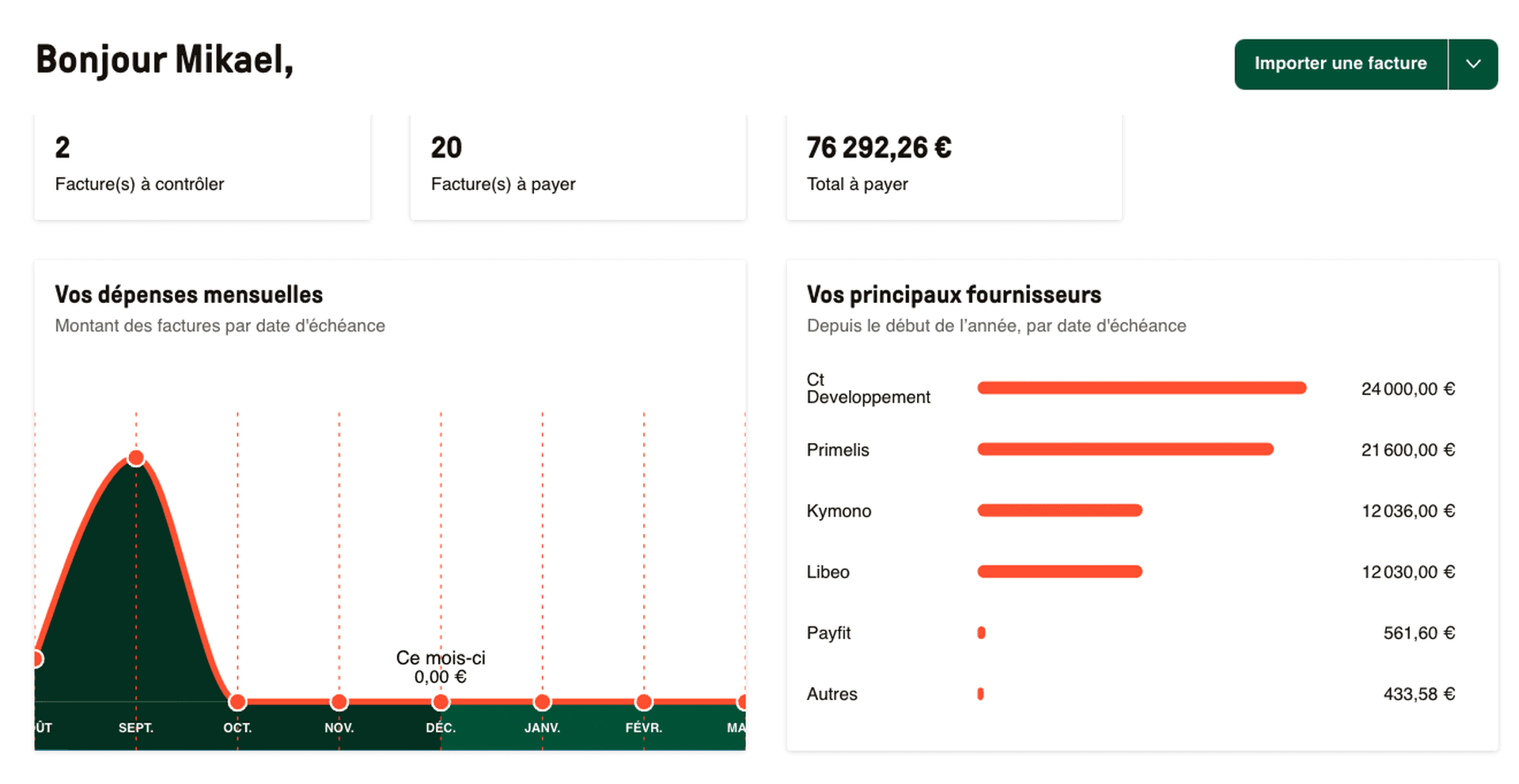

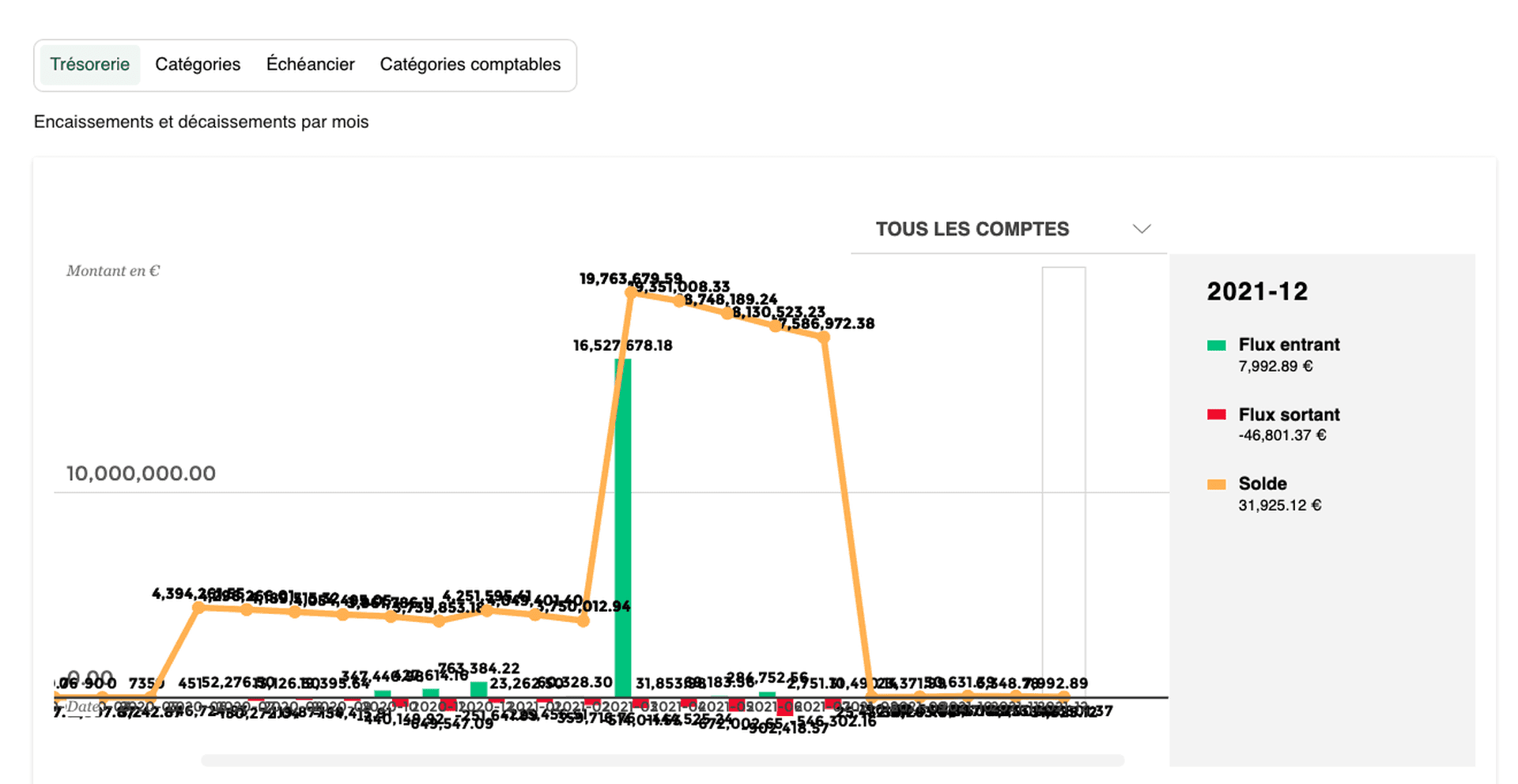

Si vos flux de trésorerie et vos mouvements bancaires sont importants, un logiciel de gestion de trésorerie vous simplifiera grandement le quotidien. La solution Libeo , conçue pour simplifier le paiement et la gestion des factures fournisseurs, inclue des fonctionnalités de gestion de trésorerie :

Encaissements et décaissements par mois

Répartition de toutes vos factures par catégories

Solde de l’ensemble de vos comptes comptables

Détail de vos échéanciers

Depuis votre tableau de bord Libeo , retrouvez le détail de vos dépenses mensuelles, vos factures en cours, vos transactions bancaires et vos principaux fournisseurs :

Dans l’onglet « Analyser », retrouvez le détail de vos flux entrants et sortants, ainsi que leur solde :

En conclusion, la gestion centralisée de trésorerie tient à deux démarches : l’uniformisation de l’information et la mise en place de processus convergents et dématérialisés. Libeo vous accompagne dans la mise en place de votre gestion centralisée de trésorerie. Pour une meilleure coopération, un plus grand consensus, des solutions de qualité supérieure, demandez votre démo personnalisée .

Vous aimerez aussi