Gestion de trésorerie

L’affacturage : ce qui risque de faire couler votre entreprise

Les retards de paiement étouffent les TPE et PME. Impossible de payer ses propres fournisseurs, d’investir, voire de payer ses employés. Il existe cependant une solution à ce grand chantier des retards de paiement : l’affacturage.

Un dispositif nouveau pour les petites entreprises et qui laisse souvent les gestionnaires sceptiques. Quels sont les avantages et les inconvénients de cette méthode de recouvrement de créances ? Comment fonctionne un contrat d'affacturage ?

Affacturage : définition

Avant 2017, le contrat d’affacturage, ou factoring en anglais, est l’apanage des ETI (Entreprise de Taille Intermédiaire). En effet, pour obtenir une avance de trésorerie, ces entreprises ont plus facilement recours à ce dispositif que les PME, traditionnellement éloignées de cette pratique.

En outre, l’affacturage a longtemps souffert d’une mauvaise image historique : on ne rachète pas les factures de quelqu’un d’autre pour se faire de l’argent dessus.

Sauf que la situation s’est transformée. Les entreprises peinent de plus en plus à respecter les délais de paiement accordés par leurs fournisseurs. De nouveaux acteurs sont entrés sur le marché, ont dépoussiéré l’image et renouvelé l’offre d’affacturage.

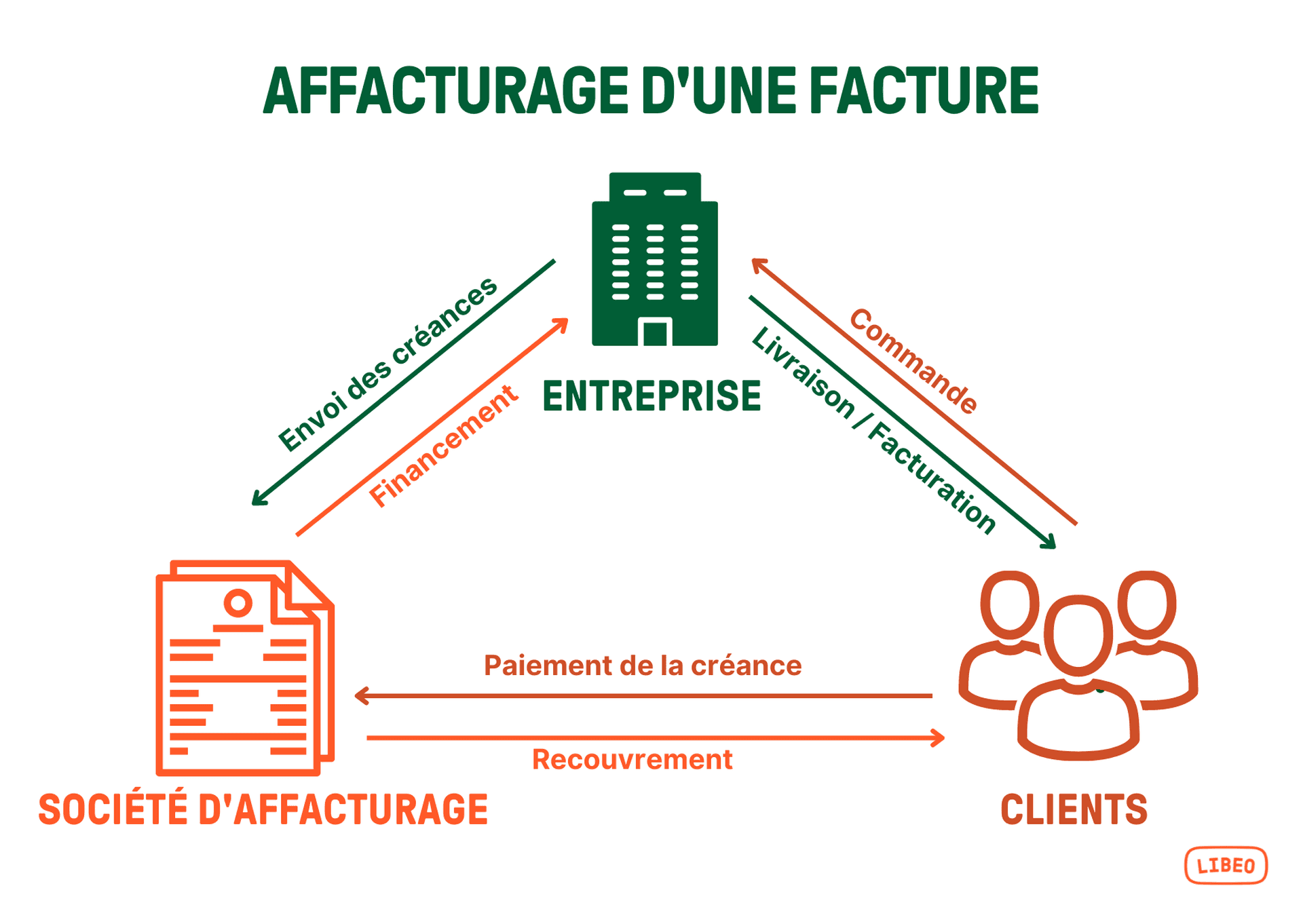

Cette méthode consiste à céder une créance à une société financière, aussi appelé factor , pour débloquer des fonds dans l’instant. Le factor achète votre facture, puis vous verse immédiatement entre 97% et 99% de son montant. Votre fournisseur paiera bien sa facture, mais directement à la société d’affacturage.

Il existe aussi le " reverse factoring" , une solution de cession de créances mise en place à l'initiative du client, qui permet ainsi à ses fournisseurs de financer aisément leurs créances sur lui avec l'aide d'une société d'affacturage ( factor ).

Comment fonctionne l’affacturage ?

Voici comment se déroule la mise en place du factoring, étape par étape :

Quels sont les avantages de l’affacturage ?

Une vision plus claire de ses finances

L’absence de visibilité sur ses finances handicapent toutes les entreprises. Hormis les grandes PME ou grands groupes, qui ont des solutions personnalisées, avoir une vue claire de ses finances est très complexe.

Les banques ne permettent que d’avoir la situation passée, et les logiciels de comptabilité ne permettent pas de modéliser les dépenses pour faire des prévisions fiables.

Au-delà du manque criant d’outils performants, les retards de paiement des factures sèment la pagaille dans les comptes. Ne serait-ce que pour cette raison, être payé en temps et en heure – même 5% de moins – est capital pour son chiffre d'affaires. Avoir recours au contrat d’affacturage peut être une solution.

La fin des problèmes de recouvrement

Une fois votre facture cédée, vous n’avez plus besoin de vous en occuper grâce à l’affacturage. Seul le factor s’occupe du recouvrement. Tout est facile.

La fin des problèmes de clients insolvables

Vous n’avez plus à vous soucier du paiement, ni de la qualité des clients. Le risque est déplacé, et vous identifiez les bons et mauvais payeurs. Aussi, vous n’avez plus à vous renseigner sur la qualité du client, la société d’affacturage s’en occupe.

La diminution de vos charges

L’affacturage permet à votre entreprise de réaliser des économies d’échelle. Déléguer la gestion des paiements clients entraîne une baisse des charges relatives aux rémunérations des employés qui s’occupent traditionnellement du recouvrement, aux frais d’assurances et aux intérêts bancaires en cas de recours à un emprunt.

En contrepartie de tous ces avantages, l’affacturage reste un service onéreux.

Les inconvénients de l’affacturage

Des coûts supplémentaires

Selon les conditions négociées dans le contrat auprès de la société d'affacturage, la charge du taux de commission de l’affacturage varie en moyenne entre 0,1 et 3% du montant des factures. Des coûts fixes de gestion de dossier peuvent être ajoutés, oscillant souvent autour de 190€/mois.

Il est primordial de prendre ces coûts en considération car ils peuvent fragiliser la trésorerie de votre entreprise sur le long terme.

Un risque de dégradation des relations clients & fournisseurs

Même s'il permet d'éviter une procédure collective, déléguer le traitement de ses factures à un factor dégrade fréquemment les relations avec le client. Les relations sont impersonnelles et ne contribuent pas toujours à créer un réseau de fournisseurs, pourtant si utile pour faciliter son quotidien.

Si vous hésitez encore à franchir le pas vers l’affacturage, voici les derniers éléments pour vous aider à prendre votre décision.

Est-ce que l’affacturage est fait pour moi ?

La plupart des entreprises sont éligibles à l’affacturage :

TPE,

PME,

SA, SAS, SASU, SARL, SESARL, EURL, EI, SCP, SCOOP, SNC,

Association LOI 1901 (avec numéro de SIREN),

Professions libérales et indépendantes sous certaines conditions,

Auto-entrepreneurs et également les entreprises en création.

En substance, nous vous conseillons de contracter avec une société d’affacturage si votre entreprise connaît :

Une forte croissance

Une forte saisonnalité

Une phase d’investissements importante

La volonté d’accorder des délais de paiement

Le souhait d’externaliser la gestion du poste client

✏️ Nous pouvons citer Dimpl (ex- Moment) comme société d’affacturage fiable.

Conclusion

L’affacturage est une solution financement à court terme, avec des fournisseurs que l’on ne connaît pas ou peu – ou sur des créances clients importantes par rapport à la taille de l’entreprise. Mais il ne doit pas prendre la forme d'un fond de garantie permanent.

Avant de prendre une décision, il est important d’être conscient des coûts fixes et variables et du risque que cela peut représenter sur votre relation clients-fournisseurs.

Autre solution : l'assurance crédit.

Vous aimerez aussi