Expertise-comptable

Comment bien préparer sa première période fiscale

La première période fiscale est éprouvante pour les experts-comptables et les gérants d'entreprise qui débutent leur activité. C'est pourquoi il est important de se préparer à l'avance. Que vous exerciez en cabinet comptable ou en entreprise, voici comment réussir ce baptême du feu (fiscal).

La période fiscale, c’est quoi au juste ?

La période fiscale est la période de dépôt de l’essentiel des déclarations fiscales annuelles des cabinets d’expertise comptable et des entreprises.

Chaque année entre janvier et mai, les entreprises règlent leurs comptes. C’est à cette période de l’année qu’elles clôturent leurs comptes annuels et démarrent un nouvel exercice comptable (le plus souvent au 1er janvier). Elles établissent les états financiers qui vont ensuite composer la liasse fiscale.

Elles sont alors tenues de souscrire et transmettre un certain nombre de déclarations au cours du mois de mai :

Une déclaration de résultats pour les entreprises soumises à l’impôt sur le revenu et à l’impôt sur les sociétés, les SCI et les SCM.

Une déclaration de contribution sur la valeur ajoutée des entreprises (CVAE).

Une déclaration sociale nominative (DSN).

Une déclaration de CFE.

Une déclaration de TVA.

Comment dit-on période fiscale en anglais ?

La traduction de "période fiscale" est " tax period ".

Pour les cabinets d’expertise-comptable, c’est de loin la période la plus intense de l’année : journées interminables, relances aux clients, documents à récupérer, à classer, factures à trier, à extourner, etc. Une charge de travail énorme sur une période assez courte, durant laquelle l’expert-comptable doit assurer :

Le respect des échéances

Le suivi de chaque dossier client

La collecte des documents

Les relances clients

L’écoute et la communication auprès des clients

Ajouté à cela la généralisation du travail à distance, qui complique la tâche des cabinets et des entreprises. S’il est parfaitement possible de combiner télétravail et période fiscale, pour un expert-comptable chevronné, la tâche est plus difficile pour un débutant.

Quand commence la période fiscale ?

Pour bien préparer sa première période fiscale, il faut s’y prendre à temps. La période fiscale s’étend de janvier à mi-mai , au moment où les entreprises doivent faire le bilan comptable de l’exercice écoulé. Pour les experts-comptables exerçant en entreprise et en cabinet, cela veut dire anticiper :

Faire le point sur l’évolution de la législation et le projet de loi de finances

Vérifier l’avancée de la clôture des comptes d’octobre à mi-avril

Relancer les clients retardataires

Centraliser l’ensemble des pièces comptables

La solution ? Le rétroplanning ou le diagramme de Gantt. De l’automne jusqu’à la fin de l’année, un rétroplanning répertorie toutes les missions à accomplir avant la fin de la période fiscale. Ces outils de gestion de projet permettent visualiser dans le temps :

les tâches à réaliser et l’état d’avancement

Les collaborateurs impliqués

Le degré de priorité

Le temps nécessaire à chaque tâche

Leurs liens d’interdépendances.

Vous pourrez suivre l’avancée de vos dossiers tout en gardant en tête les deadlines qui sont imposées.

Première période fiscale 2025 : les points d’attention

La collecte de données : les cabinets comptables consacrent près de la moitié de leur temps à rassembler les pièces comptables et à les traiter.

La collaboration avec d’autres acteurs clés du secteur.

La gestion à distance des dossiers clients avec le télétravail et le flex-office.

Les nouvelles attentes des clients en termes d’écoute, de réactivité, mais aussi dans les prestations.

Pour un expert-comptable débutant, la difficulté réside dans l’absence de recul. La plupart des cabinets mettent à profit l’expérience acquise au cours des précédentes clôtures pour repérer les clients difficiles, les problèmes rencontrés avec la procédure, l’organisation générale, etc.

Période fiscale : dates 2025

Cette année, la date limite de dépôt des liasses fiscales est fixée au 5 mai. Les entreprises ont droit à un délai supplémentaire de 15 jours si elles déclarent par voie dématérialisée. La date butoir est donc le 19 mai, dernier délai (le 18 correspond à un dimanche) ****!

La date de clôture des exercices des entreprises à l’IR n’a aucune influence sur la date limite de dépôt des liasses fiscales. Les entreprises sont tenues de respecter les dates du 3 et 19 mai 2025.

Entreprises / Impôts concernés | Nature de la déclaration | Date limite de dépôt |

|---|---|---|

Entreprises à l’impôt sur le revenu (BIC, BNC, BA) | Déclaration de résultats (régimes réels d’imposition) | 18 mai au plus tard |

Entreprises à l’impôt sur les sociétés | Déclaration de résultats n° 2065 - exercice clos le 31 décembre 2023 - absence de clôture d’exercice en 2023 | 18 mai au plus tard |

Sociétés civiles immobilières (SCI) | Déclaration de résultats n° 2072 | 18 mai au plus tard |

Sociétés civiles de moyens (SCM) | Déclaration de résultats n° 2036 | 18 mai au plus tard |

Associations à l’impôt sur les sociétés (taux réduits) | Déclaration n° 2070 (et paiement) - exercice clos le 31 décembre 2023 - absence de clôture en 2023 | 3 mai au plus tard |

Taxe sur la valeur ajoutée | Déclaration de régularisation CA12 ou CA12A (régime simplifié de TVA) - exercice clos le 31 décembre 2021 | 3 mai au plus tard |

Impôts locaux | Déclaration de CFE n° 1447-M Déclaration n° 1330-CVAE Déclaration de liquidation et de régularisation de la CVAE 2021 n° 1329-DEF Déclaration DECLOYER (loyers commerciaux et professionnels supportés) | 3 mai / 18 mai |

Comment gérer la période fiscale 2025 en cabinet comptable

Lors de la période fiscale 2025, les cabinets comptables ont pris conscience de la force de frappe considérable du digital pour leur activité. Après des années à s’accrocher à des processus manuels, le secteur a entamé sa transformation digitale. Bien gérer une période fiscale en cabinet comptable, cela implique :

Accompagner vos clients dans leurs procédures d’envoi et déclarations fiscales.

Récupérer toutes les pièces comptables à temps.

Respecter les dates d’échéances pour chaque déclaration et formulaire.

Réduire les coûts opérationnels de saisie et de gestion comptable

Rester à l’écoute de ses clients , et se montrer réactif.

Digitalisez vos processus comptables

Avec l’avènement du numérique, la profession d’expert-comptable évolue : les solutions Cloud et SaaS se développent au sein des cabinets. L’objectif ? Automatiser le maximum de processus manuels pour remettre l’accompagnement au cœur de la profession. Les principaux leviers d’activation étant :

La collecte automatique des factures depuis les boîtes mail, les espaces clients des sites fournisseurs et les espaces de stockage.

L’automatisation du rapprochement bancaire ;

La reconnaissance optique des caractères qui permet d’extraire les informations d’une facture ou d’une note de frais et de les intégrer directement à la comptabilité,

Le suivi des finances et le pilotage de la trésorerie en temps réel

L’automatisation de la saisie des écritures comptables et leur accessibilité en temps réel.

Comment gérer la période fiscale 2025 en entreprise

Pour les jeunes dirigeants, comptables, directeurs financiers et autres professionnels du chiffre, la première période fiscale en entreprise est particulièrement éprouvante, voici quelques conseils pour l’aborder sereinement.

Anticipez

Bien préparer sa première période fiscale, c’est l’anticiper sans attendre le 31 décembre 2024. Pour chaque déclaration/formulaire à déposer, vérifiez :

La date d’échéance

Les procédures de transmission

Ses étapes de validation

Les équipes impliquées

En période de rush , les outils de gestion comme le diagramme de Gantt sont particulièrement avantageux. Ils permettent de :

Déterminer les dates de réalisation d’un projet.

Identifier les marges existantes sur certaines tâches.

Identifier la superposition éventuelle de certaines tâches.

Visualiser d’un seul coup d’œil le retard ou l’avancement des travaux.

Dématérialisez votre gestion comptable

C’est prouvé : un quart du temps de travail d’un comptable pendant la période fiscale consiste à recueillir les documents. Avec une solution de dématérialisation, ce temps est réduit de moitié. De plus en plus de structures ont recours à des solutions de gestion des achats. Elles évitent les erreurs de saisie, détectent les doublons de factures et font gagner un temps considérable. C’est d’autant plus de temps à consacrer à l’accompagnement de vos clients , apprendre à les connaître et renforcer votre relation.

Pour un expert-comptable débutant, l’avantage des solutions dématérialisées, c’est leur flexibilité. Conçues pour être livrées « clés-en-main », elles ne nécessitent pas de compétence technique très poussée. En outre, contrairement à un logiciel avec licence, toutes les opérations de sécurité, maintenances et mises à jour sont assurées par le fournisseur.

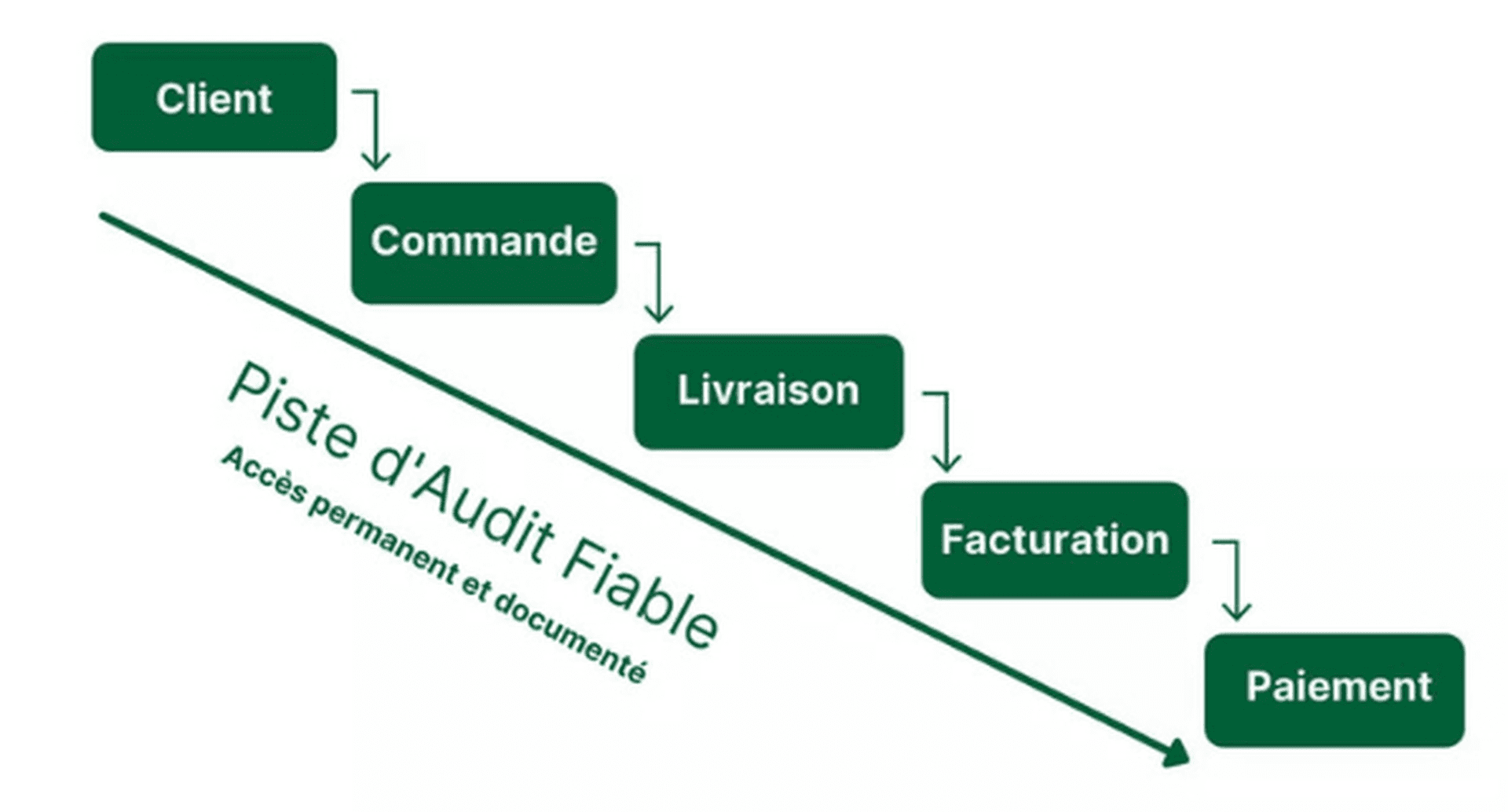

Suivez votre Piste d’Audit Fiable

La Piste d’Audit Fiable (PAF) est une série de contrôles internes « documentés » et « permanents » spécifiques à la gestion des factures. Cette documentation permet d’apporter la preuve de la validité des factures. Avec l’obligation prochaine de dématérialisation des factures, la PAF s’inscrit dans une évolution générale des processus de facturation interentreprises, qui sont :

La sécurisation des flux d’information,

La sécurisation du contrôle interne,

L’optimisation de l’allocation des ressources internes,

La réduction du délai de règlement des clients et des fournisseurs, etc.

Schéma d’une piste d’audit fiable

Synchronisez le paiement et la comptabilité

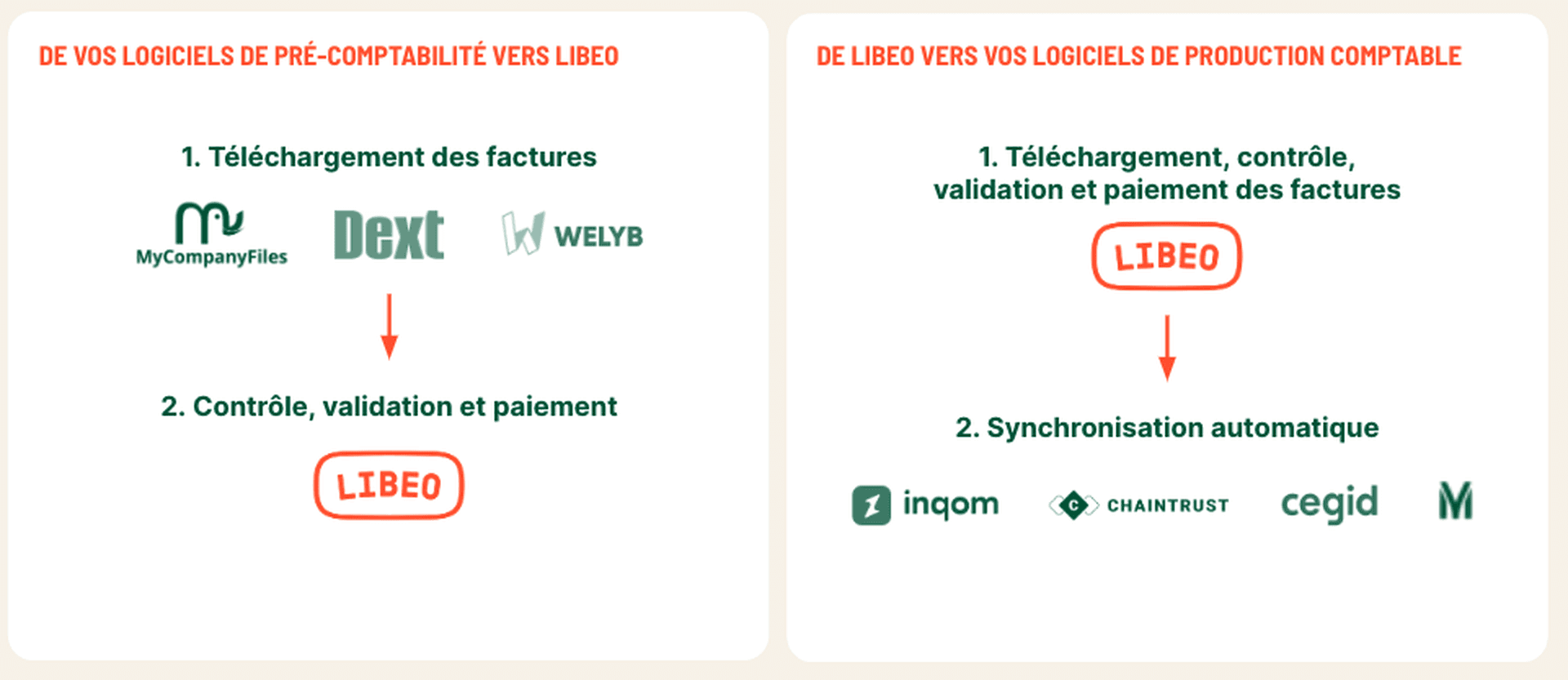

La grande force des outils de gestion comme Libeo, c’est de réunir le paiement et la comptabilité. Afin d’avoir toutes les pièces comptables à disposition le moment venu, Libeo s’intègre avec vos outils de production comptable. Cette fonctionnalité permet d’exporter les données financières directement dans la comptabilité.

Notez que cette intégration est à double sens , vous pouvez très bien envoyez un document de votre logiciel comptable vers Libeo, et vice versa, comme le montre le schéma ci-dessous

Vous aimerez aussi