Gestion de trésorerie

Comment maîtriser le burn rate en start-up ?

On l’appelle aussi « taux de combustion ». Il s’agit du rythme auquel une entreprise « brûle » sa trésorerie, et le temps dont elle dispose avant de commencer à manquer de fonds. Mais comment calculer cet indice ? Que révèle-t-il de la gestion de trésorerie d’une start-up ? Libeo fait le point.

Qu’est-ce que le burn rate ?

Le burn rate ("taux de combustion" en français) est un concept financier qui mesure la vitesse à laquelle une entreprise dépense son capital initial sans générer de revenus suffisants pour couvrir ses coûts d'exploitation. Il est souvent utilisé pour évaluer la durée de vie financière d'une entreprise avant que celle-ci ne nécessite de nouveaux investissements ou ne devienne rentable.

En général, plus le burn rate est élevé, plus l'entreprise brûle rapidement son capital et risque de se retrouver à court de fonds. Il est donc essentiel pour les start-ups de surveiller attentivement leur burn rate pour éviter de rencontrer des difficultés financières.

Ces entreprises se retrouvent donc en négatif dès que le burn rate est franchi, jusqu’à ce qu’elles fassent entrer de nouvelles liquidités. Afin d'éviter cette situation, les fondateurs doivent garder un œil sur leur trésorerie et s'assurer qu'ils ont suffisamment d'argent à recevoir chaque mois pour couvrir leurs dépenses jusqu'à ce qu'ils atteignent le seuil de rentabilité ou deviennent rentables.

Comment calculer le burn rate ?

Commencez par examiner vos dépenses mensuelles et divisez ce chiffre par 12 pour obtenir un coût mensuel moyen. Le coût mensuel moyen doit inclure les salaires, le loyer, les dépenses d'énergie et de télécommunications, les abonnements des logiciels, les dépenses d'équipements, etc. Bref, tout ce qui sort de l'entreprise chaque mois.

Calcul du burn rate

Voici un exemple qui vous aidera à calculer le burn rate de votre entreprise :

Votre entreprise possède 500 000 € au 1er janvier,

Au 1er juillet, il ne vous en reste que 200 000 €,

vous avez donc « brûlé » 300 000 € en 6 mois, c’est-à-dire 50 000 € par mois.

Votre burn rate est donc de 50 000 € par mois.

Après avoir effectué cette opération, comparez les dépenses mensuelles moyennes aux revenus prévus provenant des clients ou d'autres sources (en vous basant sur les factures non parvenues et les produits constatés d'avance). Vous pouvez utiliser cette comparaison comme une estimation approximative du montant dont vous aurez besoin chaque mois pour rester à flot financièrement et continuer à fonctionner sans vous endetter.

Pourquoi faut-il faire attention au burn rate, surtout en start up ?

Les start-ups sont souvent axées sur la croissance rapide et financées par du capital-risque. Elles cherchent à pénétrer rapidement le marché. Cela nécessite généralement des investissements importants dans le développement de produits, le marketing, les embauches et d'autres dépenses nécessaires à la croissance de l'entreprise.

Les raisons de surveiller le burn rate :

Un indicateur de gestion de trésorerie

Le "burn rate" est le facteur clé pour juger de la santé financière de l'entreprise, du point de vue des liquidités.

Un burn rate élevé peut indiquer une gestion inefficace de la trésorerie. Il est essentiel de garder un œil attentif sur vos dépenses et de les aligner avec votre plan financier. En surveillant de près votre burn rate, vous pourrez identifier les domaines où vous pouvez réduire les coûts et optimiser vos dépenses.

Le taux d'épuisement est une mesure clé pour les startups car elles disposent de ressources limitées et doivent prendre des décisions stratégiques sur la manière de les allouer. Les start-ups sont des entreprises situées dans une phase d'amorçage , caractérisée par des dépenses d'investissement intenses sont couvertes par des fonds externes et non entièrement par des bénéfices.

Un gage d'attractivité pour les investisseurs

Lorsqu’un investisseur potentiel est approché par une start-up, son premier réflexe est souvent d’aller mettre le nez dans ses comptes et pour estimer sa solvabilité financière. Les investisseurs s'intéressent particulièrement au burn rate d'une start-up. Un burn rate maîtrisé démontre une gestion financière responsable et augmente la crédibilité de votre entreprise auprès des investisseurs potentiels. Un faible burn rate peut également être perçu comme un signe de durabilité à long terme, ce qui rend votre start-up plus attrayante pour les investisseurs.

Une des questions récurrentes en négociation concerne le burn rate. Pour eux, c’est une notion de risque : ce qu’on cherche à savoir en demandant le burn rate, c’est combien de temps leur investissement va suffire à combler les besoins de votre entreprise avant que celle-ci ne génère réellement des flux monétaires positifs. Autrement dit, plus le burn rate d’une start-up est bas, plus l’entreprise a de chances de séduire des investisseurs. Ils sont en effet assurés de réaliser des bénéfices avantageux.

Un outil de planification stratégique

La surveillance du burn rate vous permet de prendre des décisions stratégiques éclairées. En identifiant les domaines où vous dépensez trop rapidement, vous pouvez ajuster votre stratégie financière et concentrer vos ressources sur les aspects les plus critiques de votre entreprise. Cela vous permettra d'optimiser vos chances de croissance et de succès à long terme.

Cependant, si le burn rate est trop élevé, l'entreprise risque de manquer de ressources financières avant même d'avoir eu la chance de se développer et de générer des revenus significatifs.

Par ailleurs, si vous maîtrisez correctement le taux de combustion de votre start-up, vous serez plus à même de maîtriser les différents risques financiers afférents aux entreprises. Vous disposerez en effet d’un capital suffisant pour couvrir votre besoin en fonds de roulement et à terme, dégager des marges.

Comment maîtriser le burn rate en start-up ?

Le taux d'utilisation est le montant d'argent que vous dépensez chaque mois pour maintenir l'activité de votre start-up à flot. Si vous n'êtes pas en mesure de contrôler votre taux de combustion, cela peut conduire à l'échec de votre entreprise. Il est donc très important de bien maîtriser son burn rate dès la phase de lancement.

Rationalisez vos dépenses

Analysez attentivement toutes vos dépenses et évaluez leur efficacité. Identifiez les domaines où vous pouvez réduire les coûts sans compromettre la qualité ou l'efficacité. Par exemple, vous pouvez envisager de négocier des contrats avec vos fournisseurs ou d'automatiser certaines tâches pour réduire les dépenses opérationnelles.

La meilleure façon de s'assurer que votre entreprise survit à sa première année est de garder le contrôle de votre taux d'absorption , c'est-à-dire de vous assurer que vos revenus correspondent ou dépassent vos dépenses à tout moment (même lorsque tout va bien).

Mettez en place une gestion centralisée de trésorerie

La trésorerie est le nerf de la guerre en entreprise. La meilleure façon de contrôler le taux d'absorption est d'utiliser une gestion centralisée des flux de trésorerie approprié. Vous devez savoir combien d'argent entre et sort de votre entreprise chaque mois.

La première étape consiste à mettre en place un suivi précis de tous vos flux de trésorerie. Cela vous aidera à identifier tout problème potentiel avant qu'il ne survienne et à prendre les mesures nécessaires pour le corriger avant qu'il ne devienne un problème trop important pour l'entreprise et ses perspectives de croissance.

Améliorez votre modèle économique

Réévaluez votre modèle économique pour trouver des moyens d'optimiser vos revenus et de réduire vos dépenses. Explorez des opportunités telles que la diversification des sources de revenus, la création de partenariats stratégiques ou l'offre de services supplémentaires à vos clients existants.

Constituez une réserve de liquidités en cas d'urgence

Constituez une réserve de liquidités en mettant de côté un pourcentage des revenus pour les urgences ou les dépenses imprévues comme le remplacement d'équipements, les campagnes de marketing et d'autres dépenses imprévues qui peuvent survenir en cours l'exploitation (par exemple, des obligations fiscales soudaines).

Maîtrisez votre cash flow et votre poste fournisseurs

La surveillance attentive du burn rate est essentielle pour assurer la viabilité financière de votre start-up. N'oubliez pas que la gestion responsable de vos ressources financières est essentielle pour soutenir la croissance et l'expansion de votre entreprise.

Le pilotage de la trésorerie et l’optimisation du poste fournisseurs peuvent difficilement être gérés séparément. En effet, l’une des composantes essentielles de cette bonne gestion de trésorerie consiste à bien piloter son poste fournisseurs.

Libeo, leader du paiement entre entreprises, et Fygr, pépite de la gestion et prévision de trésorerie unissent leurs forces pour offrir aux dirigeants de TPE/PME la solution intégrée la plus aboutie du marché en matière de règlements fournisseurs et de gestion de trésorerie.

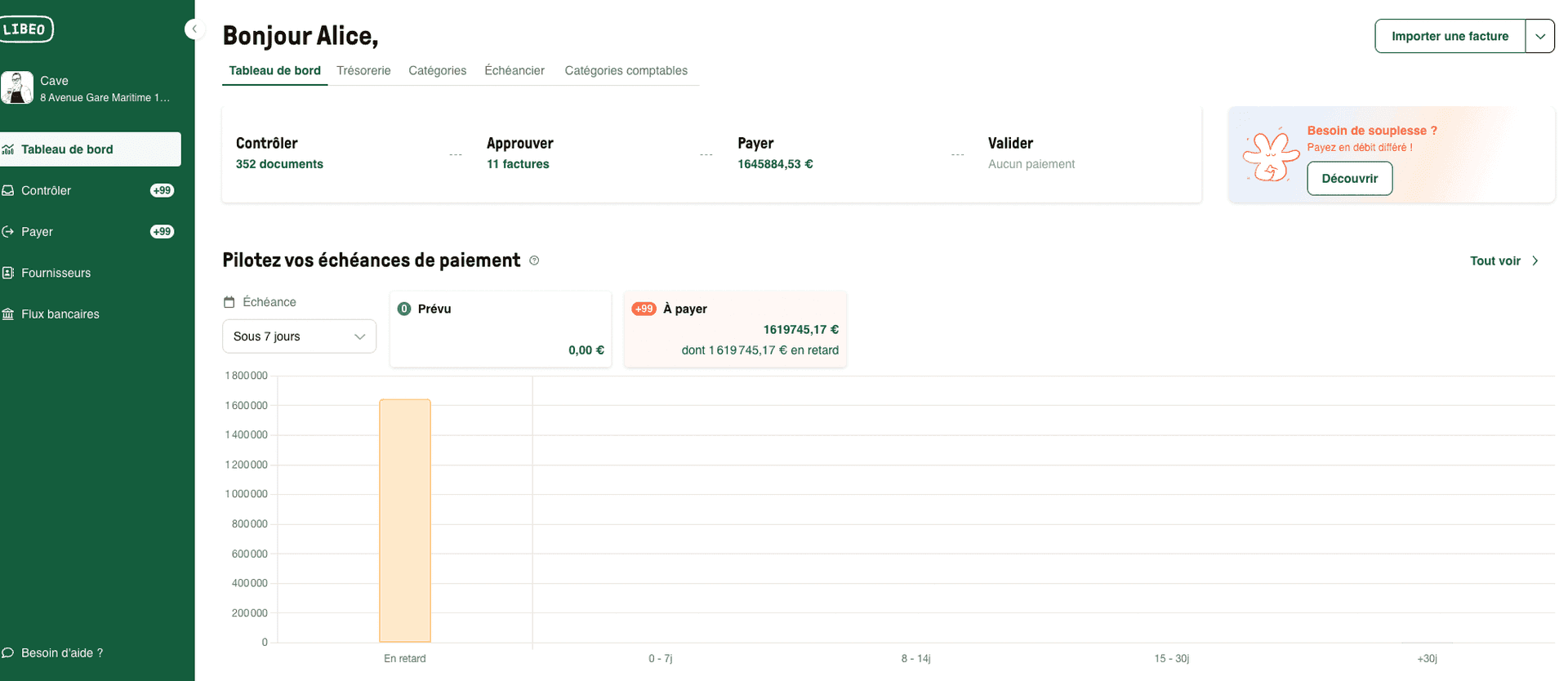

Centralisez toutes vos factures fournisseurs et bons de commandes dans Libeo

Envoyez facilement vos factures fournisseurs de Libeo vers Fygr. Elles impactent automatiquement votre prévisionnel de trésorerie.

Dans Fygr, scénarisez vos règlements et voyez l’impact de vos décisions sur votre prévisionnel de trésorerie

Payer vos factures de manière simplifiée depuis Libeo ou Fygr.

Les utilisateurs retrouvent leurs données de factures fournisseurs issues de Libeo directement dans Fygr , afin d’alimenter leur prévisionnel de trésorerie. Les données de Fygr sont transmises à Libeo pour améliorer les décisions de règlements sur la base d’une vue complète de la trésorerie.

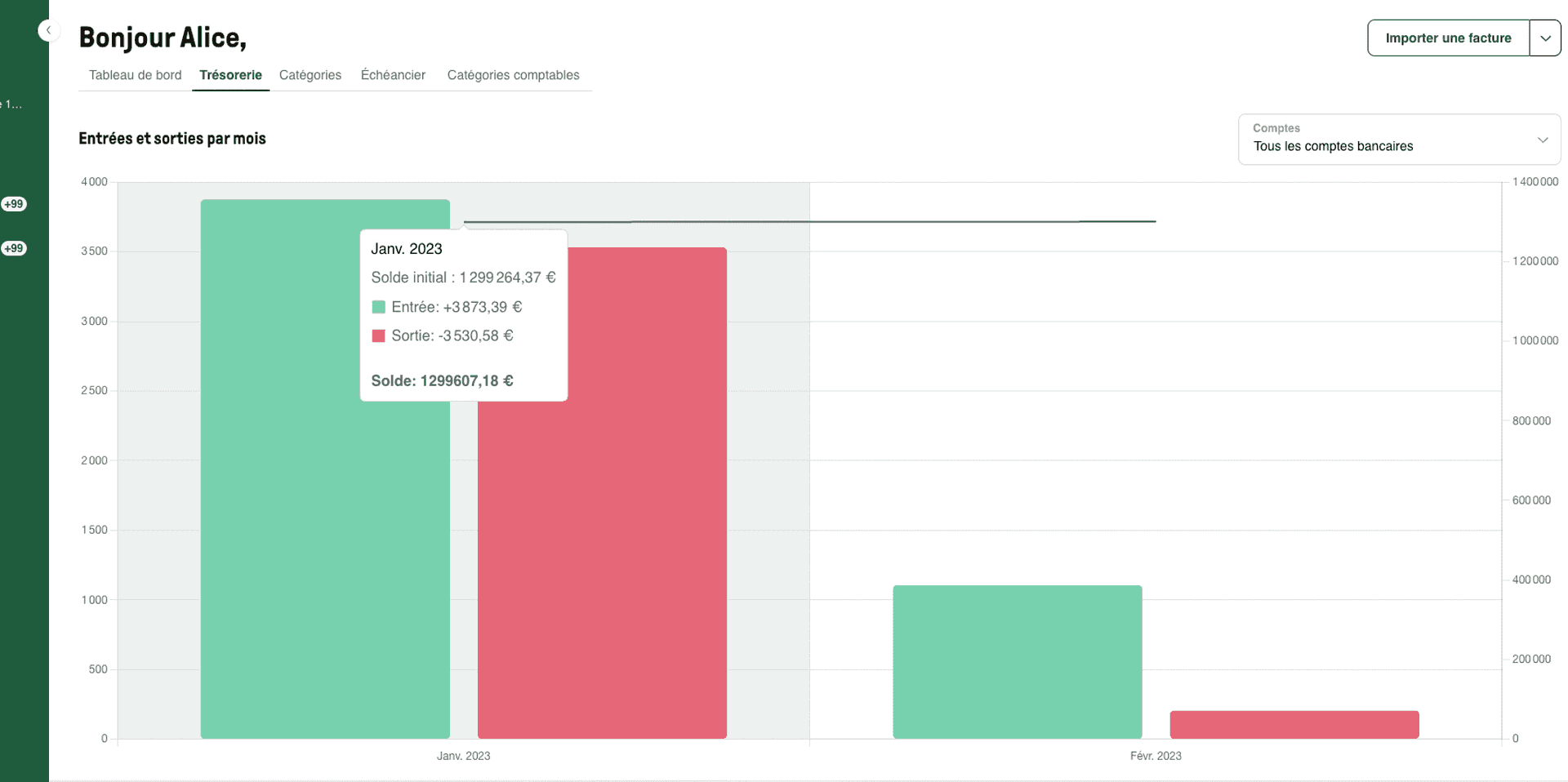

Retrouvez le détail de vos encaissements et décaissements par mois dans Libeo :

L’intégration Libeo et Fygr a été conçue pour aider les chefs d’entreprises à comprendre et analyser leur situation financière passée et présente , agir sur cette situation — notamment en pilotant le paiement des fournisseurs et le recouvrement client — et anticiper les mois à venir pour ne jamais se laisser surprendre.

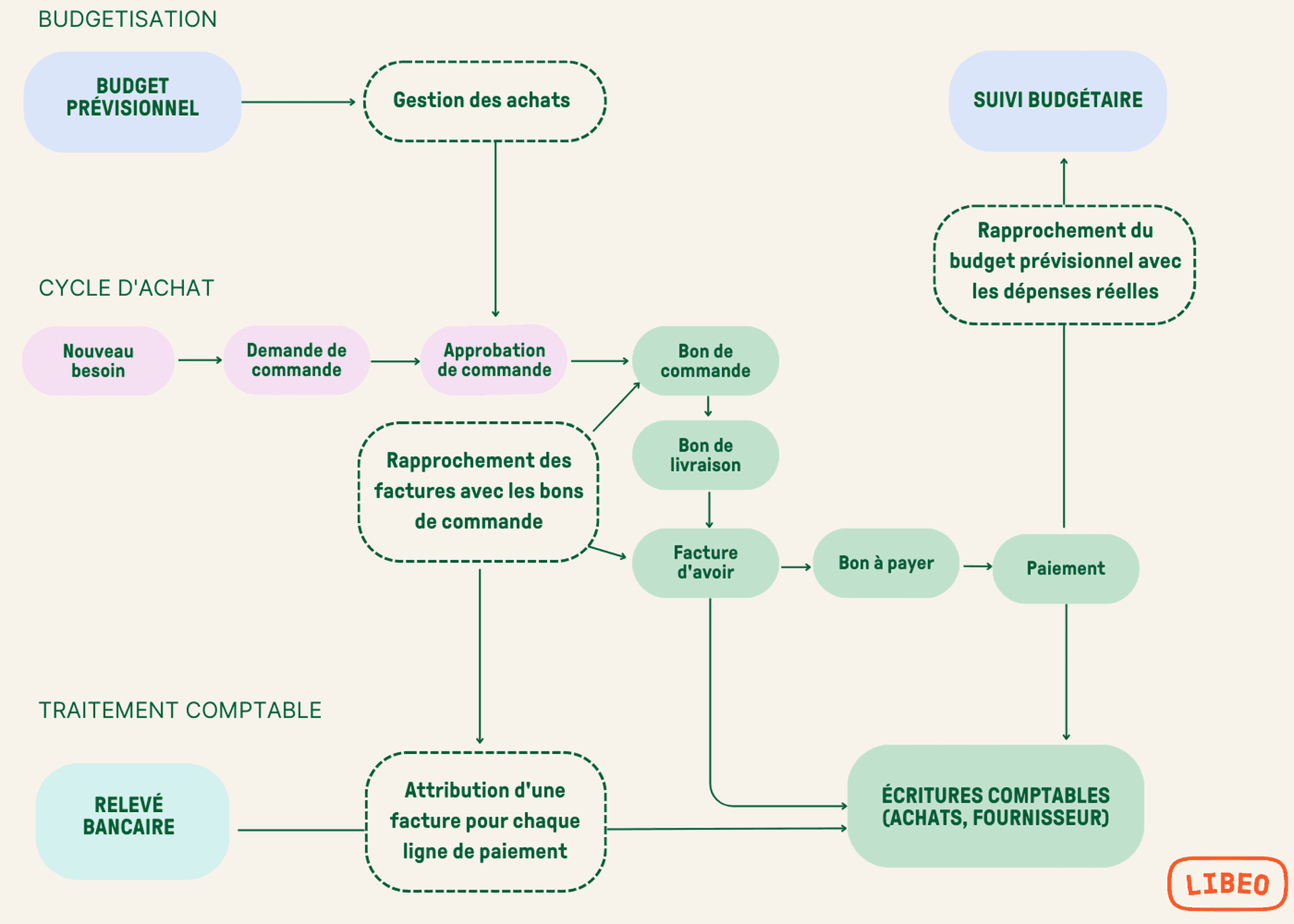

En dématérialisant la partir post-achats du processus P2P, Libeo réduit les besoins en ressources humaines et matérielles attachées à la gestion des factures. La récupération, la collecte et la saisie des factures sont automatisées : ce qui représentait des heures de travail manuel chaque semaine se transforme en une routine simple, sécurisée et automatisée.

Depuis la plateforme Libeo, gérez les comptes des fournisseurs en ligne, sans avoir à attendre les factures (qui peuvent être envoyées par voie électronique). Vous saurez à tout moment combien d'argent vous devez à vos fournisseurs et pourrez les payer facilement à l'arrivée de la facture ou à son échéance si nécessaire.

Vous aimerez aussi