Comptabilité

Combien de temps conserver les documents comptables ?

Les entreprises se demandent souvent combien de temps garder les documents comptables. Factures fournisseurs, factures clients, reçus, bons de commande, contrats… Bien qu’encombrants et prenant la poussière, ces documents sont précieux pour les entreprises.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Combien de temps garder les factures diverses en entreprise ? Combien de temps garder les papiers d’une entreprise fermée ? Libeo fait le point.

Quels sont les documents à conserver et combien de temps ?

10 ans. C’est le délai prévu par la loi pour la conservation des factures papier et dématérialisées. Cette durée de 10 ans s’applique à l’ensemble des documents civils et commerciaux , ainsi que certains documents comptables :

Bons de commande et de livraison ;

Contrats signés par voie électronique ;

Livres et les registres comptables, et leurs pièces justificatives ;

Tableau récapitulatif : combien de temps garder ses papiers ?

En cas de contrôle par les services de l’administration fiscale, les entreprises doivent pouvoir présenter tous les documents nécessaires à la vérification. Notez que les entreprises ont tout à fait le droit de conserver les documents au-delà du délai réglementaire. Sauf dans le cas où ils contiennent des données personnelles.

Tableau : la durée de conservation des documents comptables

Documents | Durée légale de conservation |

|---|---|

Factures clients ou fournisseurs | 10 ans |

Status de la société | 5 ans |

Contrats conclus dans le cadre d'une relation commerciale | 5 ans |

Contrats conclus par voie électronique | 10 ans |

Bons de commande et bons de livraison | 10 ans |

Bilan, compte de résultat, annexe comptable | 10 ans |

Convocations, feuilles de présence, pouvoirs, rapports du gérant | 3 ans |

Déclarations en douane | 3 ans |

Documents bancaires | 5 ans |

Documents établis pour le transport de marchandises | 5 ans |

Documents fiscaux | 6 ans |

Quelles sont les sanctions prévues en cas de non-respect de ce délai ?

Outre l’aspect commercial, les factures fournisseurs jouent un rôle sur le plan comptable, fiscal et juridique d’une société. En tant qu’entreprise du secteur privé, c’est à vous qu’il incombe de veiller à ce que vos documents comptables, fiscaux et juridiques soient correctement conservés, et dans le respect des délais prévus.

Toute dérogation à cette règle entraîne des sanctions, détaillées à l'article 1734 du Code général des impôts. Pour couper court au suspense : c’est une amende de 5 000 € que vous risquez en cas « d’absence de tenue [des] documents [demandés par l’administration dans l’exercice de son droit de communication] ou de destruction de ceux-ci avant les délais prescrits. »

💡 Bon à savoir : ces sanctions ne s’appliquent pas sur la conservation des factures d’achat des particuliers.

10 ans d’archivage de documents comptables… : et si vous passiez à la facture dématérialisée ?

Une entreprise type TPE/PME traite 67 factures en moyenne par mois. Sur un an, cela fait un peu de 800 factures par an, soit 8 000 factures en 10 ans. Sans compter les duplicata…

La question de l’archivage des factures est un sujet récurrent en entreprise. Conserver ses factures au format papier a un coût : classeurs, intercalaires, armoires, espace dédié qu’il faut entretenir. Sans parler des travaux de classement et d’archivage à effectuer régulièrement… Pour de nombreuses entreprises, la salle des archives vient gonfler le budget alloué au loyer. Alors que cet espace pourrait facilement être affecté à d’autres fonctions : postes pour les employés, salle de réunion, de repos, etc.

Avant la réforme du 30 mars 2017, l’article L102C du livre des procédures fiscales obligeait les entreprises à conserver les factures fournisseurs / clients dans leur format originel de réception. Pour simplifier :

Les factures papier étaient conservées au format papier ;

Les factures dématérialisées au format dématérialisé.

Sachant que 80 % des entreprises utilisent le format papier pour la facturation, on imagine sans peine les problèmes de stockage et d’archivage que cela peut poser s’il faut les conserver pendant 10 ans. La loi de finances rectificative pour 2016 est venue modifier cet article. Les entreprises pouvaient désormais numériser les factures reçues au format papier pour l’archivage.

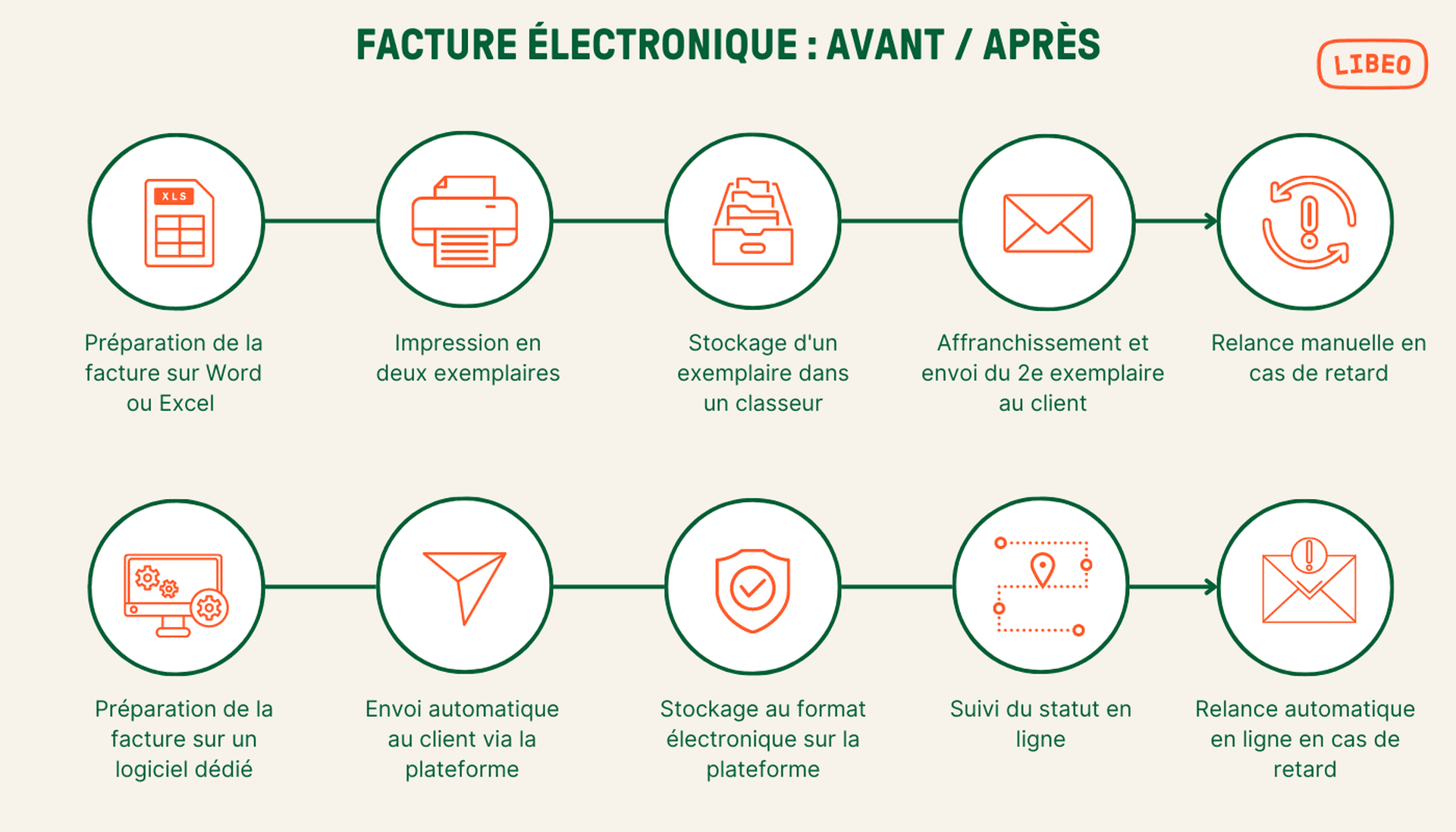

Rappelons qu'à compter de 2026, **** la facturation électronique deviendra la norme pour toutes les entreprises qui opèrent en B2B. Cette initiative a été prise dans le but de lutter contre la fraude à la TVA et de renforcer la compétitivité des entreprises en réduisant les coûts associés au traitement manuel des factures. En plus d'économiser de l’espace physique, de réduire le gaspillage et de minimiser les coûts d’envoi, cette absence de support matériel économise rend plus facile l'émission et la transmission des factures aux clients et à l’Administration fiscale :

Factures fournisseurs : adoptez le réflexe Libeo

Pour gagner du temps et de l’espace, et diminuer les coûts d’archivage, les entreprises ont de plus en plus recours aux solutions de dématérialisation des factures fournisseurs. Ces solutions SaaS permettent de collecter, traiter, payer et classer toutes les factures d’une entreprise sur une seule et même plateforme sécurisée en ligne :

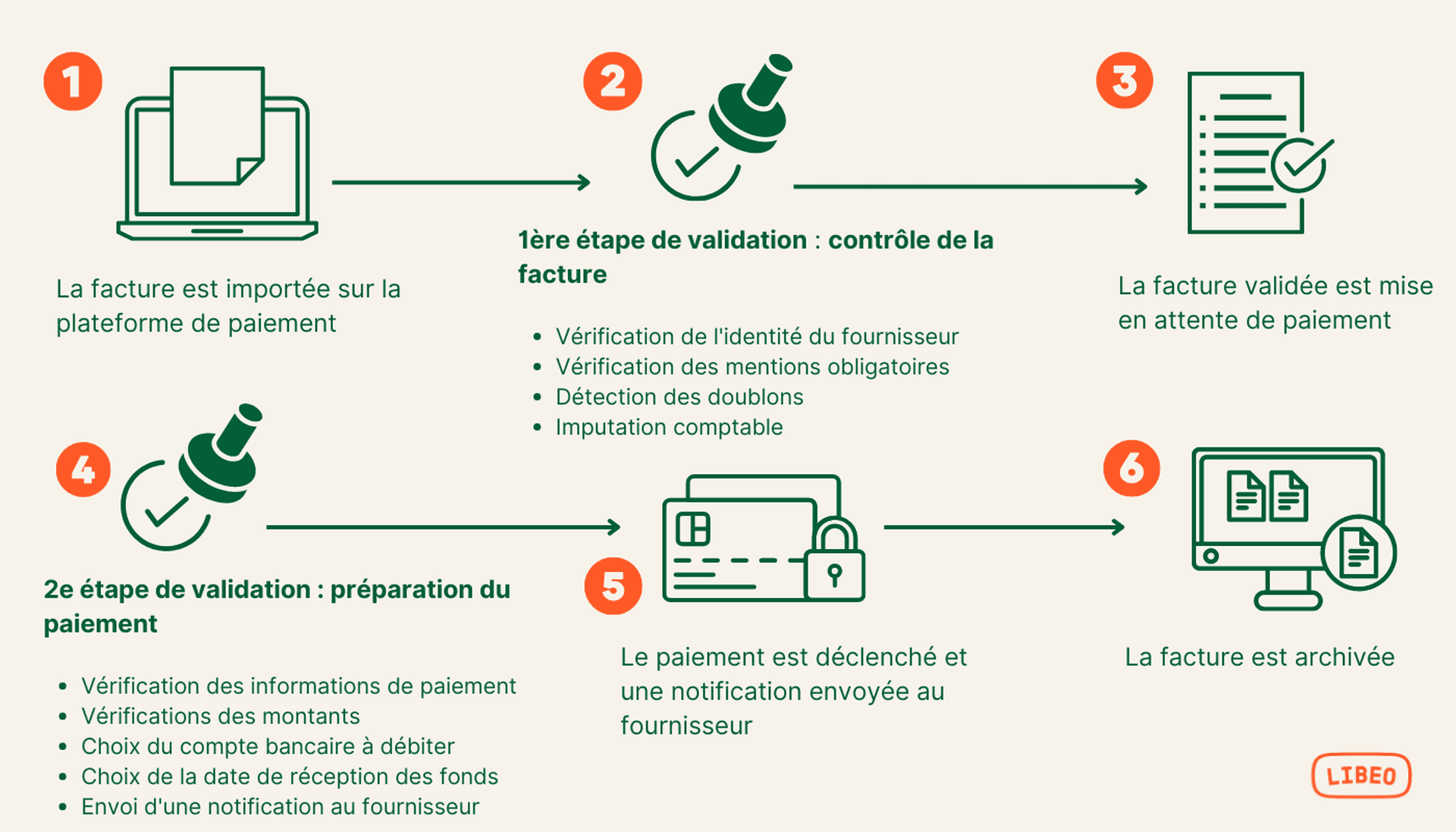

Schéma : les étapes du traitement dématérialisé d'une facture depuis sa réception jusqu'à l'archivage final avec Libeo

La plateforme permet de gérer le workflow de validation des factures de bout en bout :

Collecte et centralisation automatique des factures

Workflow de validation en équipe et personnalisation des rôles

Paiements des factures en un clic et sans IBAN (immédiats, programmés, partiels…)

Connexion intégrée à toutes les banques européennes

Intégration avec les plus grands éditeurs comptables du marché

Résultat : des factures traitées 3 fois plus vite , et donc une réduction des délais de paiement. Mais ce n’est pas tout, grâce à la technologie OCR , les données des factures sont saisies automatiquement, ce qui diminue considérablement les risques d’erreurs et de pertes des documents.

Foire aux questions

Combien de temps garder sa comptabilité en tant que profession libérale ?

En tant que profession libérale, vous êtes assujettie aux mêmes règles qu’une entreprise pour la conservation des factures, devis et autres documents comptables : 5 ans. Cela vaut pour vos livres, registres comptables, factures, bons de commande et de livraison pendant 5 ans , comme l’indique le tableau ci-dessus.

Combien de temps garder les papiers d’une entreprise fermée ?

Après une liquidation ou une radiation, tous les documents juridiques sont à garder pendant 5 ans. Idem pour les contrats commerciaux et des travailleurs non salariés. Concernant les documents commerciaux et comptables , les règles qui s’appliquent sont les mêmes que si l’entreprise est ouverte : 10 ans.

Certains documents doivent même être gardés à vie. C’est le cas des actes de propriété immobilière ou de bien, dès lors qu’elles figurent sur le bilan.

Vous aimerez aussi