Gestion de trésorerie

Qu’est-ce que le ratio d’autonomie financière ?

Pour se financer, l’entreprise doit veiller à ne pas trop s’endetter, au risque de devenir trop dépendante des organismes tiers. Pour suivre efficacement son niveau d’endettement, elle s'appuie sur son ratio d’autonomie financière. De quoi s’agit-il ? Comment calculer et analyser son ratio d’autonomie financière ?

Ratio d’autonomie financière : définition

Le ratio d’autonomie financière est un est un indicateur qui sur donne une indication la proportion de fonds propres par rapport au total du bilan de l’entreprise. Dit autrement, ce ratio mesure le volume de financements internes par rapport aux financements totaux dont bénéficie l’entreprise.

L'autonomie financière s'exprime en pourcentage. Le ratio met en avant la capacité d’une organisation à évoluer en toute indépendance de financements externes. Il identifie la proportion de dettes contractées par l’entreprise auprès d’organismes (banques, fonds d’investissement, business angels, etc.).

Ce ratio constitue ainsi un indicateur de solvabilité intéressant à suivre au quotidien. Il définit en effet l’endettement net de l’entreprise par rapport à ses capitaux propres. Plus le ratio est élevé, et plus l’entreprise est indépendante vis-à-vis des banques et des financements extérieurs. A contrario , plus elle y est dépendante, et plus elle rencontrera de difficultés à contracter de nouveaux emprunts bancaires.

Pourquoi calculer le ratio d’autonomie financière ?

Comme tout indicateur financier, le ratio d’autonomie financière permet à l’entreprise d’analyser sa situation financière. C’est essentiel dans la mesure où elle peut se servir de ses fonds propres pour financer ses investissements et son exploitation. Lorsque sa capacité d’autofinancement n’est pas assez importante, l’entreprise doit faire appel à des financements extérieurs tels qu’un emprunt bancaire, une augmentation de capital ou une recherche de subventions.

En calculant son ratio d’autonomie financière, l’entreprise a une visibilité sur sa capacité à financer ses investissements grâce à ses capitaux propres ou à ses fonds propres. S’il est bon, l’entreprise pourra plus facilement solliciter un financement extérieur auprès de l’un de ses partenaires.

À l’inverse, lorsque l’entreprise affiche une autonomie financière trop limitée, elle ne peut plus envisager de se développer par le biais d’un emprunt bancaire. Les établissements bancaires sont donc particulièrement attentifs à ce ratio avant de donner leur accord aux entreprises qui contractent un emprunt. Pour accorder des fonds, elles exigent souvent un ratio supérieur à 1.

Bon à savoir : Le ratio d’autonomie financière est à distinguer du ratio d’indépendance financière. Ce dernier permet en effet de définir l’équilibre financier de l’entreprise. Il est en revanche assez corrélé au ratio d’endettement dans la mesure où, s’il est inférieur à 50 % , il démontre que les fonds propres sur total bilan sont plus importants que les dettes.

Comment calculer le ratio d’autonomie financière ?

La méthode de calcul à suivre

Le ratio d’autonomie financière distingue les capitaux propres des dettes que détient une entreprise. Il se calcule en divisant les capitaux propres par le total du bilan :

Ratio d’autonomie financière = Capitaux propres/Total du bilan.

Sur ces deux éléments :

Le total du bilan correspond aux dettes financières de plus d’an ;

Les capitaux propres représentent des éléments tels que le capital social, les réserves, le report à nouveau ou encore le résultat de l’exercice.

Bon à savoir : intégrés à la trésorerie de l’entreprise, les découverts ne font pas partie de ce calcul.

On peut également calculer Le ratio d’autonomie financière à partir de la formule suivante :

Ratio d’autonomie financière = Capitaux propres/Capitaux permanents.

Bien que présentée autrement, cette formule est similaire à la précédente. Les capitaux permanents sont en effet constitués des capitaux propres et des dettes à long terme.

Comment interpréter le ratio d’autonomie financière ?

À partir des dettes

Lorsqu’il est calculé à partir des dettes, le ratio d’autonomie financière de l’entreprise doit être supérieur à 1. Cela signifie que l’entreprise est en capacité de couvrir ses emprunts bancaires grâce à leurs capitaux propres.

Si leur ratio est inférieur à 1 , l’entreprise est trop endettée : elle n’est plus en mesure de couvrir ses dettes avec ses capitaux propres.

À partir des capitaux propres

Lorsqu’il est calculé à partir des capitaux propres et des capitaux permanents, le ratio d’autonomie financière doit être supérieur à 0,5. L’entreprise peut utiliser ses capitaux propres pour couvrir ses dettes.

Lorsque le ratio d’autonomie financière est inférieur, les dettes sont trop importantes et l’entreprise ne peut plus faire appel à des organismes tiers de financement pour couvrir ses investissements.

Bon à savoir : pour être parfaitement analysé, le ratio d’autonomie financière doit être mis en relation avec d’autres ratios financiers. S’il est trop faible, mais que l’entreprise démontre une forte capacité de remboursement , elle peut tout de même solliciter un nouveau prêt auprès de sa banque.

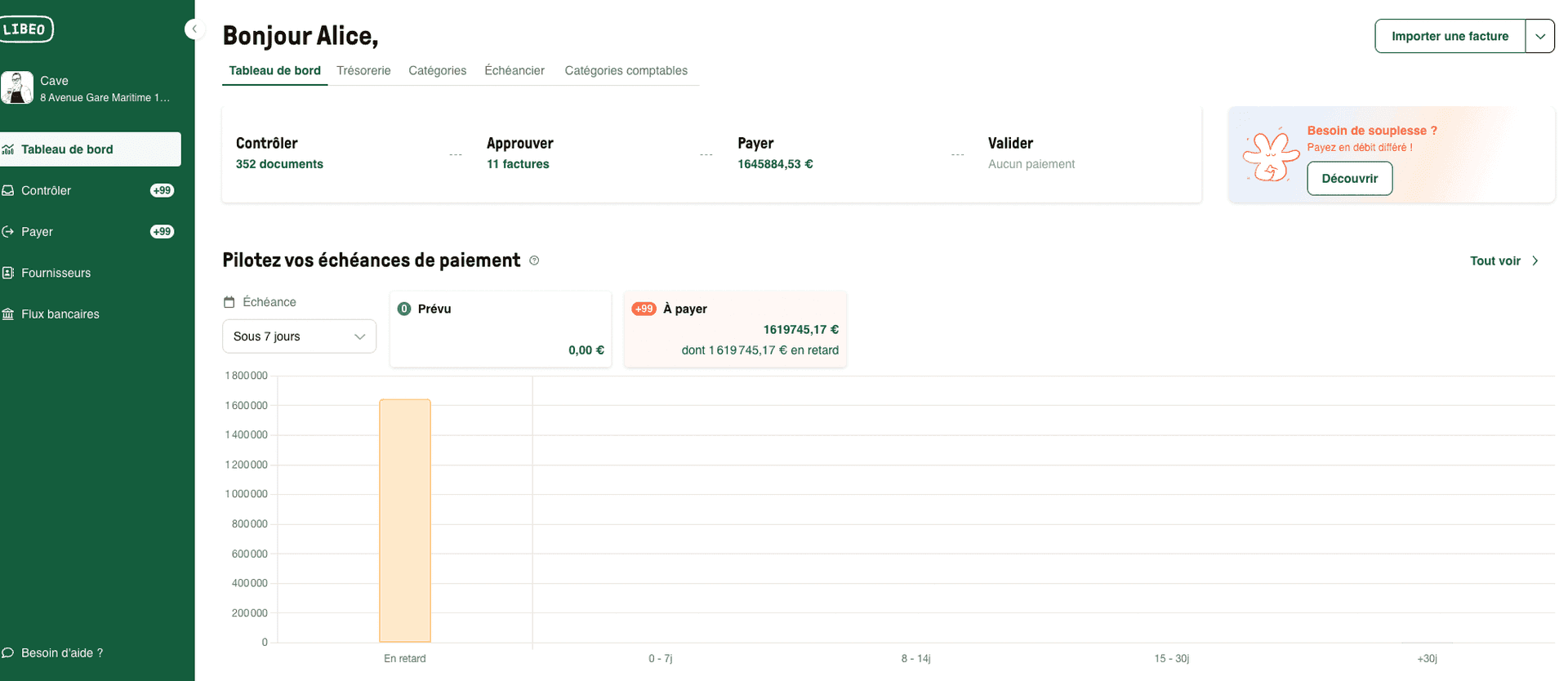

Dématérialisez vos factures fournisseurs et maîtrisez votre cash flow

Le pilotage de la trésorerie et l’optimisation du poste fournisseurs peuvent difficilement être gérés séparément. En effet, l’une des composantes essentielles de cette bonne gestion de trésorerie consiste à bien piloter son poste fournisseurs.

Libeo, leader du paiement entre entreprises, et Fygr, pépite de la gestion et prévision de trésorerie unissent leurs forces pour offrir aux dirigeants de TPE/PME la solution intégrée la plus aboutie du marché en matière de règlements fournisseurs et de gestion de trésorerie.

Centralisez toutes vos factures fournisseurs et bons de commandes dans Libeo

Envoyez facilement vos factures fournisseurs de Libeo vers Fygr. Elles impactent automatiquement votre prévisionnel de trésorerie.

Dans Fygr, scénarisez vos règlements et voyez l’impact de vos décisions sur votre prévisionnel de trésorerie

Payer vos factures de manière simplifiée depuis Libeo ou Fygr.

Les utilisateurs retrouvent leurs données de factures fournisseurs issues de Libeo directement dans Fygr , afin d’alimenter leur prévisionnel de trésorerie. Les données de Fygr sont transmises à Libeo pour améliorer les décisions de règlements sur la base d’une vue complète de la trésorerie.

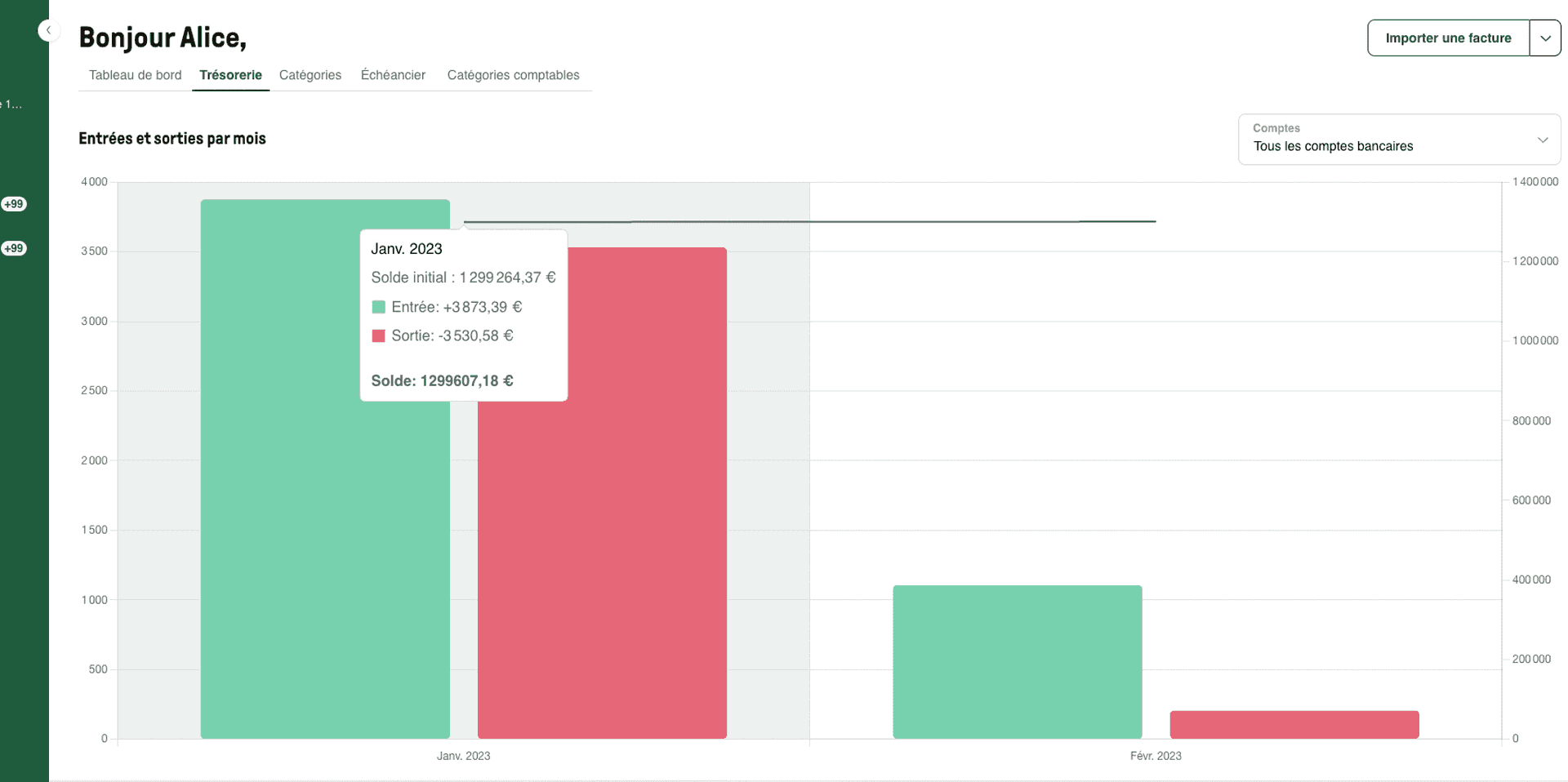

Retrouvez le détail de vos encaissements et décaissements par mois dans Libeo :

L’ intégration Libeo et Fygr a été conçue pour aider les chefs d’entreprises à comprendre et analyser leur situation financière passée et présente, agir sur cette situation — notamment en pilotant le paiement des fournisseurs et le recouvrement client — et anticiper les mois à venir pour ne jamais se laisser surprendre.

Vous aimerez aussi