Gestion de trésorerie

Fonds de Roulement (FR) : définition, calcul et interprétation

Qu'est-ce que le fonds de roulement ? Un état de l'actif et du passif qui montre les liquidités à court terme d'une entreprise et indique si elle est en déficit ou en excédent. En d'autres termes, il s'agit de l'argent disponible pour assurer la raison sociale de l'entreprise. En bref, le fonds de roulement est le montant des liquidités dont vous disposez pour faire fonctionner votre entreprise.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Qu'est-ce que le Fonds de Roulement (FR) ?

Comment expliquer le fonds de roulement ? En analyse financière, le fonds de roulement désigne le montant des liquidités dont dispose une entreprise pour financer ses opérations. Autrement dit les fonds dont l’entreprise a besoin pour assurer et couvrir ses dépenses courantes liées à son activité :

Salaires des employé(e)s ;

Frais généraux (loyer, assurance, etc.) ;

Charges fiscales et sociales.

Le fonds de roulement permet à une entreprise de maintenir son EBITDA.

En pilotage de trésorerie, on parle de ressources stables. Le total de ces charges et dépenses représente le besoin en fonds de roulement. Pour être en mesure d'assurer sa santé financière, une entreprise a besoin de trésorerie. C’est à cela que va servir le fonds de roulement net : faire face à ses décaissements en attendant ses encaissements (le produit de ses ventes).

Quelle est la différence avec le besoin en Fonds de Roulement (BFR) ?

Attention à ne pas les confondre. Le FR et le BFR sont deux composantes de la structure financière d’une société. Pour mieux comprendre la différence entre les deux, il faut se référer aux éléments du bilan comptable, et les interpréter en en mettant en relation les investissements et leur financement.

Ce reclassement permet de mieux distinguer les éléments permanents du bilan des éléments temporaires, détaillés dans le tableau ci-dessous :

Cette nouvelle lecture permet de mettre en lumière, d’une part, les éléments permanents du bilan, à savoir :

Les emplois stables ou emplois durables (immobilisations) ;

Les ressources durables (capitaux propres, amortissements, provisions et dettes financières).

La différence entre les ressources durables et les emplois stables exprime le Fonds de Roulement. En d’autres termes, la somme dont l’entreprise dispose pour couvrir ses dépenses d’exploitation.

Et d’autre part, les éléments temporaires, à savoir :

Les actifs circulants (les stocks et créances clients) ;

Les passifs circulants (les dettes fournisseurs, fiscales et sociales) ;

La trésorerie.

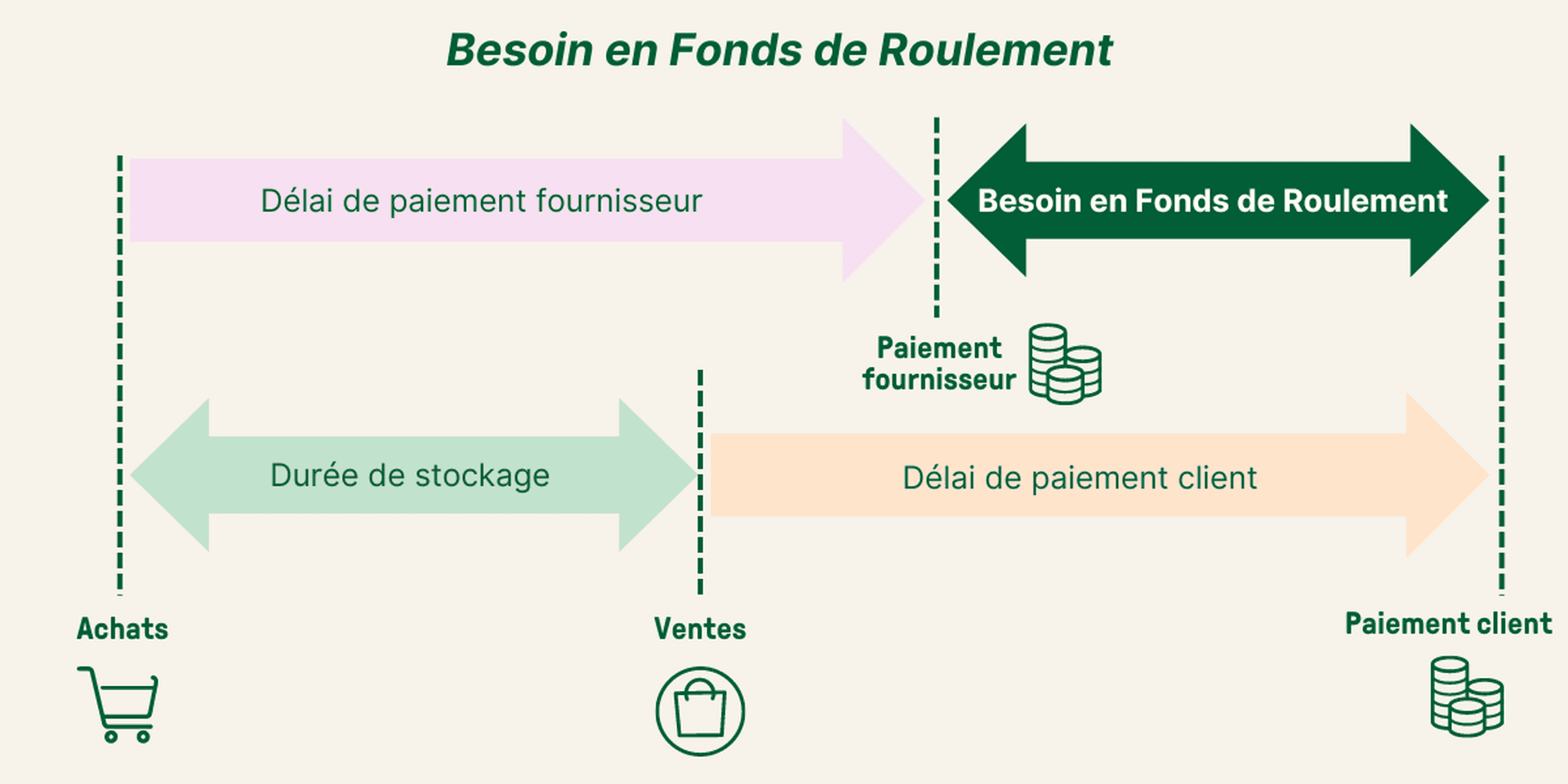

La différence entre les actifs circulants et les passifs circulants exprime le Besoin en Fonds de Roulement en jours d’exploitation. Donc la somme dont l’entreprise a besoin pour couvrir ses dépenses d’exploitation, illustré ci-dessous :

La différence entre le fonds de roulement et le besoin en fonds de roulement correspond à la trésorerie nette. Autrement dit, la trésorerie constitue la variable d’ajustement entre le FR et le BFR. On peut l’exprimer avec la formule suivante :

** Trésorerie** = FR-BFR

Encaissements, décaissements : de quoi parle-t-on ?

Entre la livraison des produits aux clients et l’encaissement des ventes, il s’écoule souvent plusieurs jours, voire plusieurs semaines. Ce ratio s’appelle le délai moyen d’encaissement des créances clients. Il se calcule ainsi :

(Créances TTC / chiffre d’affaires annuel TTC) * 360 jours

Durant cette période, l’entreprise ne réalise aucun bénéfice, mais elle reste redevable de ces charges. Maintenir un équilibre financier est primordial pour l’entreprise pour éviter les décalages de trésorerie. Elle doit donc s’assurer de disposer de la trésorerie nécessaire en permanence pour les couvrir. Faute de quoi, elle doit se tourner vers les établissements bancaires pour demander un financement, le temps que la situation soit débloquée.

Une solution pratique, car elle permet de débloquer des fonds rapidement, mais qui, paradoxalement, impacte aussi la trésorerie de l’entreprise, à cause du paiement des intérêts, qui grève sa marge bénéficiaire. Le fait de posséder un fonds de roulement suffisamment « consistant » lui permet d’éviter cela. Avec le fonds de roulement, l’entreprise assure ses charges. Précisons que la part du fonds de roulement entamée pour couvrir les dépenses courantes est ensuite reconstituée avec les recettes suivantes.

De cette façon, l’entreprise maintient son équilibre financier. Le principal est d’arriver à estimer précisément son fonds de roulement.

Fonds de Roulement : comment le calculer ?

Comment est calculé le fonds de roulement ? Le fonds de roulement est égal à la différence entre :

Les capitaux permanents (capitaux propres et dettes à plus d’un an) ;

Les immobilisations.

Ce qui nous donne la formule du calcul besoin fond de roulement :

** Fonds de Roulement** = (Capitaux propres + Dettes à plus d’un an) – Actif immobilisé.

Selon le résultat obtenu, le FR peut être :

Positif

Négatif

Nul

Voici comment interpréter ces résultats :

Votre fonds de roulement est positif

C’est une bonne nouvelle , cela signifie que l’entreprise possède des ressources stables en suffisance pour couvrir ses charges. Elle n’a pas besoin d’avoir recours au financement bancaire, et donc pas de remboursement de mensualités à prévoir. Pour qu’une entreprise finance son exploitation, le FR doit au minimum être positif, voire excédentaire. La raison étant que les immobilisations, constituant des emplois de longue durée, doivent être financées par des ressources stables.

Votre fonds de roulement est négatif

2ème cas de figure : le FR est négatif. Cela signifie que votre entreprise ne dispose pas d’assez de ressources pour financer son éventuel besoin. Une situation déficitaire qui l’oblige à se tourner vers des solutions de financements à court terme (prêt bancaire, dettes). On préconise plutôt de procéder à une augmentation de capital.

Votre fonds de roulement est nul

3ème et dernier scénario : le fonds est nul, tout simplement. En soi, ce n’est pas aussi alarmant que s’il était négatif, mais ce n’est pas exactement une bonne nouvelle non plus. Cela signifie que l’entreprise est à même de financer ses investissements, mais en cas de dépense imprévue , elle n’aura pas les fonds pour couvrir ses dépenses courantes. Elle sera donc dans une situation de déficit financier.

Comment optimiser son Fonds de Roulement ?

Réduire le délai de règlement des clients

La façon la plus évidente d'augmenter le fonds de roulement est de réduire le nombre de jours qu'il faut à une entreprise pour recouvrer ses factures, mesuré en jour ouvré. Ce délai s'appelle le délai de règlement client ou DSO (Days Sales Outstanding).

L'un des moyens consiste à améliorer les taux de recouvrement des factures. Pour ce faire, vous pouvez automatiser l'envoi de relances à vos clients, faire appel à une société de recouvrement ou utiliser des remises en espèces ou des pénalités de retard pour inciter au paiement anticipé. Par exemple, si vous offrez un escompte de 2 % pour un paiement dans les 10 jours, cela encouragera les clients qui sont à jour dans leurs paiements à payer plus tôt pour ne pas perdre l'escompte.

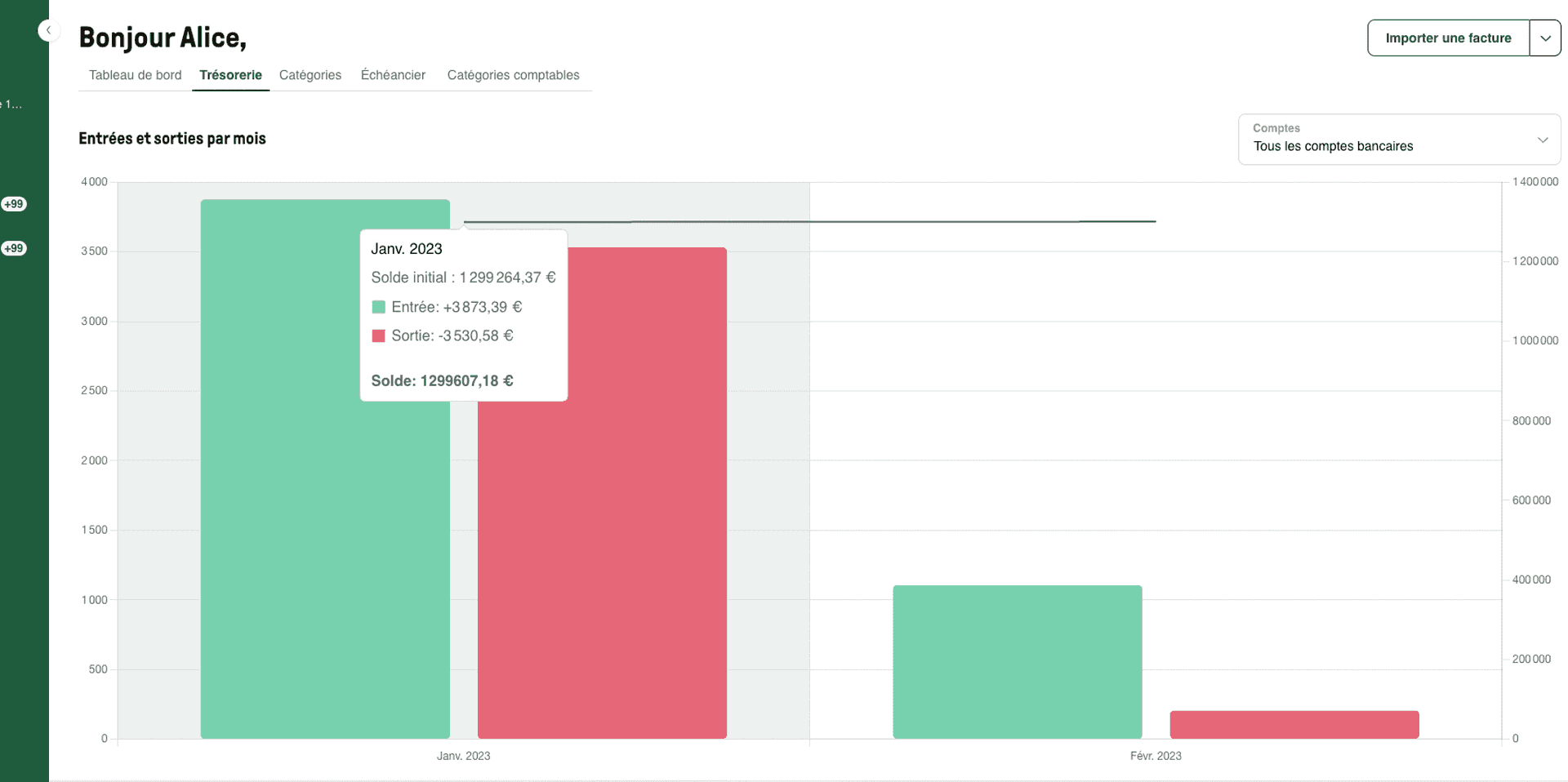

Centraliser la gestion de trésorerie

Compte tenu de son incidence sur la trésorerie de l’entreprise, maintenir un FR positif en permanence est capital. La mise en place d'une gestion centralisée de trésorerie est la 1ère étape.

Ce système permettra une gestion financière plus efficace : tous les paiements seront déclenchés depuis une seule interface et tous les encaissements seront effectués par l'intermédiaire d'un seul système.

Grâce à ce système centralisé, vous aurez une visibilité optimale sur les factures à payer et les paiements à recevoir, ce qui vous permettra de prendre des mesures avant qu'elles ne deviennent des problèmes.

Augmenter le délai de paiement aux fournisseurs

Lorsque vous négociez avec vos fournisseurs, demandez-leur s'ils peuvent vous proposer des délais de paiement plus longs que d'habitude. Par exemple, s'ils exigent habituellement un paiement anticipé de 50 % et que vous le négociez à 30 %, cela réduit le montant des liquidités nécessaires à l'achat de matières premières ou d'autres produits auprès de sources extérieures.

Pour augmenter les délais de fournisseurs tout en évitant les retards de paiement, la solution, c'est le paiement planifié. Avec une solution comme Libeo , conçue simplifier le paiement entre entreprises, vous pouvez automatiser tous vos flux de paiements, mettre en place des virements programmés, des acomptes et des factures d’avoir.

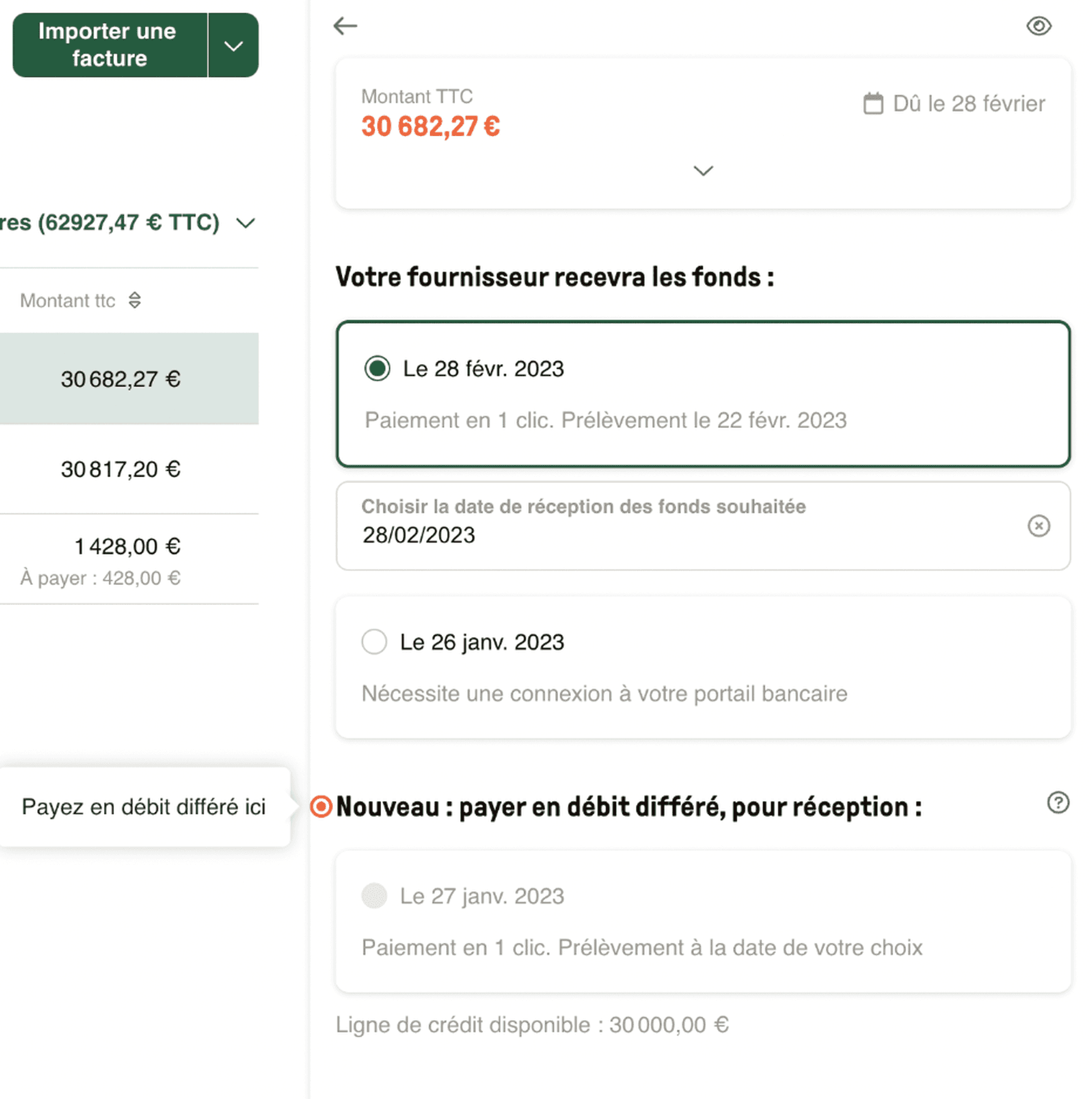

Lisser la trésorerie et les flux sortants

Pour anticiper leurs dépenses et éviter les retards de paiement, de plus en plus d'entreprises ont recours au paiement avec débit différé pour leurs factures fournisseurs, grâce à un logiciel pour facture. L’étalement des paiements dans le temps évite aux entreprises de devoir débourser des sommes importantes en une seule fois , ce qui pourrait affecter leur trésorerie et les mettre en difficulté en cas de dépenses imprévues.

Depuis votre espace Libeo, vous pouvez régler par paiement fractionné toutes vos factures fournisseurs.

Cette fonctionnalité de paiement avec débit différé est d'autant plus idéale si vous avez plusieurs fournisseurs ou si vous avez besoin de gérer votre trésorerie, en payant de plus petits montants au fil du temps.

Libeo, c’est la solution pour gérer vos paiements et visualiser vos décaissements en temps réel !

Foire aux questions

Comment calculer le FR et le BFR ?

La méthode du besoin de fond de roulement calcul (FR) est la suivante :

FR = (Capitaux propres + Capitaux empruntés à moyen et long terme) – Actif immobilisé.

Le BFR, quant à lui, s'obtient en faisant la différence entre l'actif circulant et le passif circulant :

BFR = Actif circulant - Passif circulant

Peut-on calculer le fonds de roulement sur Excel ?

Le calcul du FR fait partie des fonctions automatisées dans la plupart des logiciels comptables. Il est donc possible de le calculer sur Excel.

Qu’est-ce que le fonds de roulement en copropriété ?

En copropriété, un fonds de roulement est une avance de trésorerie permanente, une sorte de « cagnotte » mise en place par les copropriétaires. Si la copropriété décide d’engager des travaux par exemple, et qu’elle a avoir besoin de trésorerie pour les financer, le syndic de copropriété peut décider de « piocher » dans le fonds de roulement commun.

Qu'est-ce que l'excédent en fonds de roulement ?

L'excédent en fonds de roulement se produit lorsque les ressources d'exploitation sont supérieures aux emplois d'exploitation. C'est le cas par exemple lorsque le le crédit fournisseurs est supérieur au montant cumulé du stock et des créances clients.

Vous aimerez aussi