Gestion de trésorerie

Cycle d'exploitation : les impacts du paiement différé sur le BFR

Connu sous le nom de « Buy Now, Pay Later », le paiement différé consiste à diviser la facture en plusieurs paiements étalonnés au lieu de la payer en une seule fois. Cette méthode est employée par les entreprises qui doivent financer leurs activités par elles-mêmes sans avoir recours à une source de financement externe. En évitant des sorties d’argent trop importantes, les entreprises lissent leurs Besoins en Fonds de Roulement et couvrent les frais généraux.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Qu'est-ce que le cycle d'exploitation ?

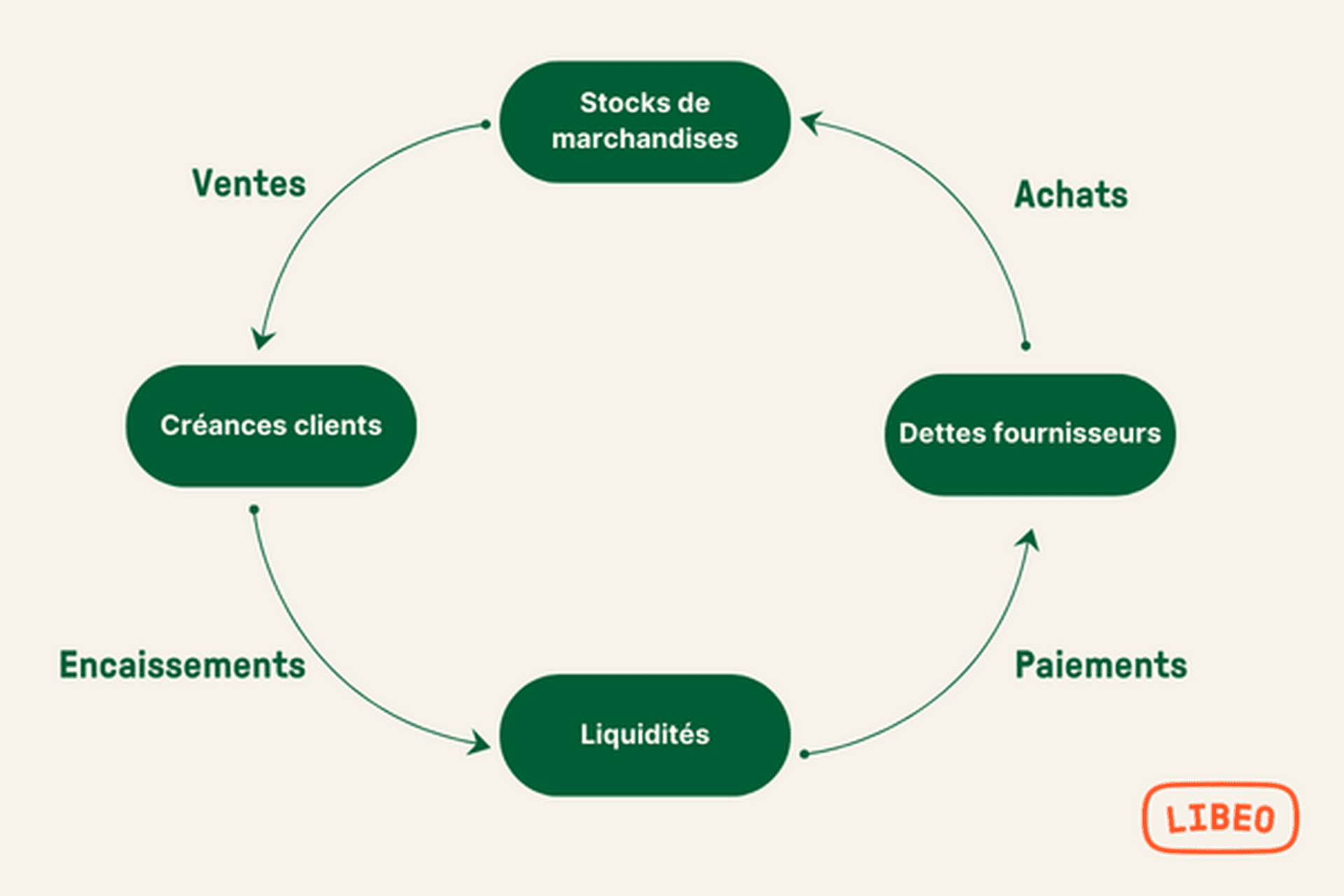

Cycle d'exploitation définition : il désigne le temps nécessaire à une entreprise pour convertir ses ressources en liquidités ou en ventes. Il est également appelé cycle de trésorerie ou cycle du fonds de roulement, car il affecte le montant des liquidités nécessaires à l’entreprise. Plus exactement, il s’agit de la période qui s’écoule entre :

Le moment où une entreprise investit dans ses stocks ;

Celui où elle perçoit des paiements de ses clients.

Le cycle d’exploitation désigne l’ensemble des activités nécessaires à la production de biens ou de services, depuis leur conception jusqu’à leur livraison, en passant par la production et le transport :

L’achat de matières premières auprès des fournisseurs ;

Le traitement ou la transformation des matières premières en biens ou services ;

La vente de biens ou de services aux clients ;

L’encaissement des paiements clients ;

Le paiement des factures fournisseurs, salaires et autres dépenses encourues au cours de la production ;

Le décaissement d’argent pour l’achat de matières premières, de fournitures et d’autres dépenses.

Il comprend également toutes les tâches administratives liées au contrôle et à la surveillance de ces processus.

_

_ Schéma du cycle d’exploitation par phases : de l’achat des marchandises aux paiements clients

Le rôle clé des départements financiers est de s’assurer que chaque étape de ce cycle se déroule de manière fluide et efficace. Par exemple, ils doivent s’assurer qu’il n’y a pas de goulots d’étranglement dans la production ou dans les ventes, veiller à ce que les fournisseurs soient payés à temps et que les clients paient rapidement. Ils doivent également surveiller les niveaux de stock à tous les stades afin d’éviter les ruptures de stock pendant les périodes de pointe ou de risquer d’avoir trop de stock pendant les périodes creuses.

Quels sont les cycles d'exploitation de l'entreprise ?

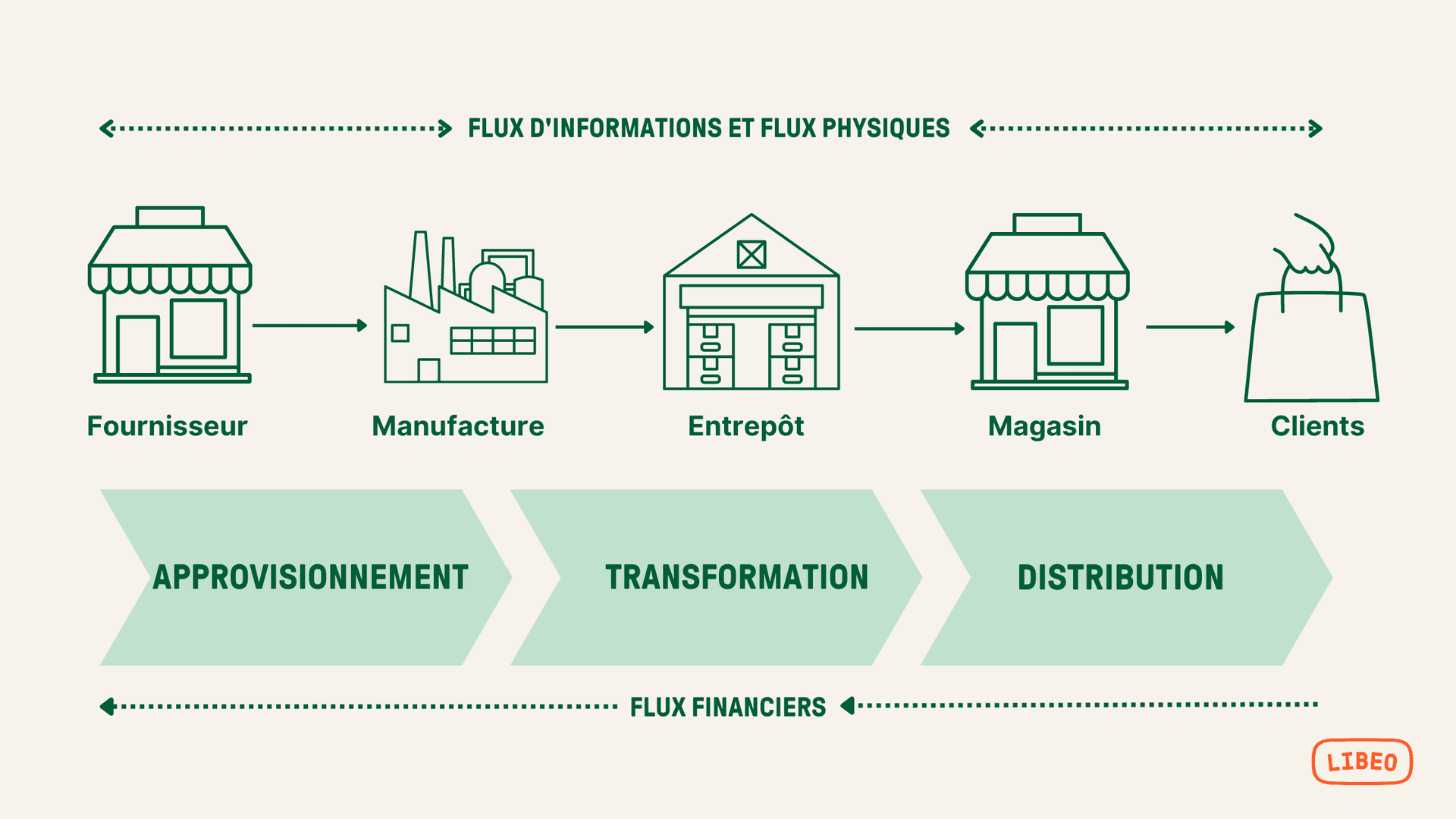

Le cycle d’exploitation décrit la dynamique des opérations commerciales , la séquence d’événements dans laquelle une entreprise opère, depuis le moment où elle reçoit une commande jusqu’à celui où elle reçoit le paiement de cette commande. Le cycle d’exploitation est lui-même divisé en trois phases :

Le cycle d’achat ou cycle fournisseur : la période d’achat et de stockage des marchandises ou des matières premières

Le cycle de production : la période de fabrication et de stockage des produits finis obtenus.

Le cycle de commercialisation : la période de mise en vente et la durée des crédits accordés aux clients (délais de paiement).

L’analyse du cycle d’exploitation est très utile pour estimer le besoin en fonds de roulement **** (BFR) **** nécessaire à l’entreprise pour maintenir ou développer son activité, ainsi que pour classer l’actif et le passif à court terme.

Le cycle d’exploitation s’apprécie toujours selon la nature de l’entreprise (commerciale, industrielle ou prestataire de services), sa structure de coûts et ses priorités stratégiques. Selon qu’elle opère dans l’une ou l’autre (ou plusieurs), le cycle d’exploitation peut contenir plusieurs phases :

Nature de l'entreprise | Phase du cycle d'exploitation |

|---|---|

Commerciale | Achat de marchandises => Stockage => Vente de marchandises |

Industrielle | Achat de matières premières => Stockage => Fabrication du produit => Stockage du produit fini => Vente du produit fini |

Prestataire de service | Achat de fournitures => Production du service => Vente du service |

Comment calculer le cycle d'exploitation ?

La durée du cycle d’exploitation dépend de plusieurs facteurs : l’activité de l’entreprise, ses niveaux de stockage ou encore sa capacité de production. Les directions financières et des achats se basent sur les comptes annuels pour connaître la durée du cycle d’exploitation en nombre de jours , à partir des variables suivantes :

Le Days Payable Outstanding (DPO) ou délai de crédit fournisseur : le nombre de jours nécessaires à l’entreprise pour payer ses fournisseurs.

Le Days Sales Outstanding (DSO) ou délai de recouvrement des créances clients : le nombre de jours nécessaires à l’entreprise pour recevoir les paiements de ses clients.

Le ratio de rotation des stocks ou délai d’écoulement des stocks : le nombre de jours requis en moyenne pour écouler les stocks.

Il suffit d’additionner le nombre de jours de DSO et le nombre de jours de rotation du stock, puis de déduire le nombre de jours du DPO, soit la formule de calcul suivante :

Délai d’écoulement des stocks — Délai de crédit fournisseur + Délai de recouvrement client = ** Cycle d’exploitation**

Une entreprise dont le cycle d’exploitation est court peut fonctionner avec des marges plus faibles, ce qui lui permet de se développer tout en conservant des liquidités. À l’inverse, une organisation peut dégager des marges importantes tout en ayant besoin d’un financement supplémentaire pour se développer, même à un rythme plus lent.

Maîtrise du cycle d'exploitation : un enjeu pour les directions financières

Dans le passé, les départements financiers se concentraient sur le contrôle du cycle de capital et d’investissement. Le cycle d’exploitation était considéré comme une question relevant de la gestion et des opérations. Toutefois, cette attitude est en train de changer, car on attend de plus en plus des départements financiers qu’ils jouent un rôle actif dans la gestion du cycle d’exploitation.

La bonne gestion de l’entreprise et la maîtrise du cycle d’exploitation vont de pair : il est à l’origine des dettes et des créances au sein de l’entreprise. Il impacte non seulement les flux de trésorerie, mais aussi le fonds de roulement (FR) de l’entreprise.

Plus le cycle d’exploitation d’une entreprise est long, plus il est difficile pour les services financiers de contrôler les dépenses. Elle devra prévoir ses ventes avec plus de précision afin de s’assurer qu’elle dispose à tout moment de suffisamment de liquidités pour payer les commandes et de stocks pour couvrir les commandes… Ce qui exige de trouver le bon équilibre entre les paiements des fournisseurs et les règlements des clients :

Si vous payez vos fournisseurs trop tard, vous vous exposez à des pénalités de retard sur vos factures, une dégradation des relations commerciales et des difficultés à négocier dans le futur.

À l’inverse, en payant vos factures trop tôt, vous risquez de vous retrouver à court de liquidités en attendant l’encaissement de vos créances clients, faute de dette fournisseur.

C’est de la maîtrise de ce cycle que découle la capacité de l’entreprise à couvrir ses frais généraux et honorer ses dettes fournisseurs. Autrement dit, il conditionne toute l’ efficacité opérationnelle de la société qui se reflète à travers ses états financiers (bilan comptable et compte de résultat). Dans les petites et moyennes structures, l’exécution du cycle d’exploitation constitue un enjeu financier à part entière. En effet, l’une des caractéristiques de ce cycle, c’est ****l’absence de simultanéité entre :

Les flux réels des opérations : approvisionnement en matières premières, utilisations de main-d’œuvre, livraisons physiques, etc.

Les mouvements monétaires correspondants : paiement des fournisseurs, des salaires, règlement des clients, etc..

Schéma des flux réels et d’information des et mouvements monétaires du cycle d’exploitation

Ce type de cycle ne suit pas un schéma linéaire. En d’autres termes, il n’y a pas de relation directe entre les commandes et les encaissements. S’il n’est pas géré avec précaution, le cycle d’exploitation peut rapidement créer des problèmes de délais de paiement avec les fournisseurs et les clients.

Le risque pour l’entreprise ? Générer un déséquilibre de trésorerie par manque de visibilité sur l’état des flux. Dans les petites et moyennes structures, marquées par une forte consommation de trésorerie, cette situation peut avoir de graves conséquences :

Des difficultés à payer les employés, ce qui augmentera le taux de rotation du personnel.

Des retards de paiement sur les factures par manque de visibilité sur les liquidités disponibles à un instant T.

Des fournisseurs qui refusent de faire affaire du fait des problèmes de non-paiement.

Un blocage de la chaîne de production, et donc une baisse de croissance.

Cycle d’exploitation : exemple

Pour mieux comprendre comment ce phénomène se produit, prenons un exemple : après avoir reçu une commande de votre client, vous devez payer les fournisseurs dans un délai d’environ 30 jours. Or, à ce stade, vous avez déjà payé tous les salaires de vos employés pour le mois en cours !

En d’autres termes, vous avez déjà dépensé des liquidités pour payer vos employés avant même d’avoir reçu des paiements de vos clients ! Il est évident que cette situation peut provoquer des déséquilibres de trésorerie susceptibles d’entraîner des problèmes financiers tels que des découverts bancaires, voire une faillite, si elle n’est pas corrigée assez rapidement.

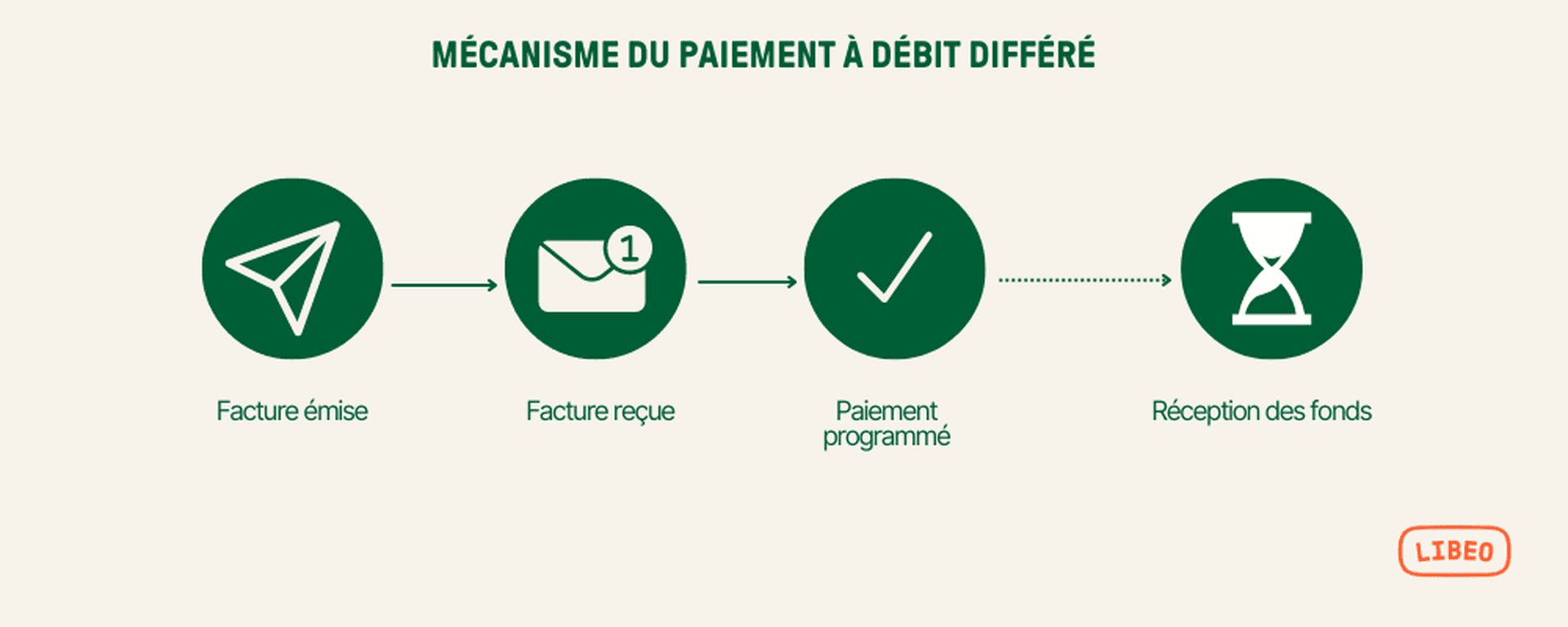

C’est là que le mécanisme du paiement à débit différé s’avère avantageux.

Comment fonctionne un paiement fractionné ?

Le paiement à débit différé, appelé aussi paiement fractionné ou Buy Now, Pay Later (BNPL) est mécanisme de financement à court terme par avance de trésorerie utilisé par les entreprises pour différer le paiement des factures et couvrir les dépenses générales. Il consiste à diviser le paiement en plusieurs parties pour payer en trois ou quatre fois. Voici comment cela fonctionne :

L’entreprise achète son stock à son fournisseur et lui verse une avance (la première partie de la facture totale).

Lors de la livraison des produits, la deuxième partie de la facture est payée par l’entreprise.

Le fournisseur livre alors son produit, qui est ensuite vendu par le client.

En règle générale, la première partie du paiement est effectuée à réception de la facture, et le solde est payé après une certaine période :

Alternative aux prêts bancaires traditionnels, le paiement fractionné réduit les décalages entre les paiements et l’exposition de l’entreprise aux créances irrécouvrables. Si votre entreprise a un cycle d’exploitation long et que votre BFR exploitation est élevé, vous pouvez demander des paiements différés à vos fournisseurs afin d’améliorer votre trésorerie et de réduire votre besoin en fonds de roulement.

Comment l'option de paiement différé affecte-t-elle le cycle d'exploitation ?

Le paiement différé est une caractéristique importante des comptes fournisseurs, car il permet à l’entreprise de retarder le paiement de ses factures jusqu’à ce qu’elle dispose de l’argent nécessaire pour le faire. Elle prolonge le délai entre le moment où l’entreprise commande des biens ou des services et celui où elle paie ses factures.

Assurer la continuité du cycle d’exploitation

En permettant aux acheteurs professionnels de différer le paiement de leurs factures, le paiement différé assure la continuité du cycle d’exploitation en fournissant un flux de trésorerie stable à toutes les étapes de la production, de la vente et de la distribution. Cela leur permet de s’assurer qu’ils disposent de suffisamment de fonds pour payer leurs fournisseurs et d’autres dépenses avant de recevoir les paiements de leurs clients.

Lisser la trésorerie et les flux sortants

L’étalement des paiements dans le temps évite aux entreprises de devoir débourser des sommes importantes en une seule fois , ce qui pourrait affecter leur trésorerie et les mettre en difficulté en cas de dépenses imprévues. Il est également judicieux d’utiliser l’option de paiement différé si vous souhaitez recueillir des données sur le comportement et les préférences de vos clients avant de leur proposer autre chose. Ces informations peuvent s’avérer utiles plus tard, lorsque vous déciderez de votre prochaine ligne de produits ou de services, ou lorsque vous lancerez une nouvelle campagne.

Financer les stocks

L’option de paiement différé est un outil important dans la gestion du fonds de roulement et des stocks. Lorsqu’il s’agit de gérer leur fonds de roulement, les entreprises doivent s’assurer qu’elles disposent de suffisamment de liquidités pour renouveler leurs stocks et faire face à d’autres obligations financières. En différant le paiement des marchandises livrées, l’entreprise reporte ses achats et peut utiliser le crédit pour financer son stock. Ce faisant, elle permet d’éviter les pénuries et les blocages dans la chaîne de production.

Limiter l’exposition aux risques

Il permet également de limiter l’exposition au risque : en étalant les paiements dans le temps, vous avez le temps de gérer les éventuelles difficultés financières qui pourraient survenir au cours de cette période.

L’option de paiement différé est particulièrement utile pour les entreprises qui opèrent dans des secteurs où le recouvrement des créances est difficile. Comme ces entreprises vendent des articles à prix élevé qui nécessitent un financement important de la part des banques ou d’autres institutions financières, elles dépendent fortement des flux de trésorerie provenant des ventes à crédit pendant la période qui suit les achats des clients, mais qui précède leur paiement (appelée « comptes débiteurs »). L’utilisation par l’entreprise d’une option de paiement différé lui permet d’être moins dépendante de ses comptes clients.

Comment utiliser les paiements fractionnés pour régler ses factures fournisseurs ?

Dans le B2B, le paiement à débit différé est un moyen de payer les factures de vos fournisseurs et de vous assurer que vos fournitures sont livrées à temps. Cette fonction est accessible depuis des solutions de crédit aux entreprises ( buy now pay later) comme Defacto, mais aussi avec une solution de paiement des factures comme Libeo.

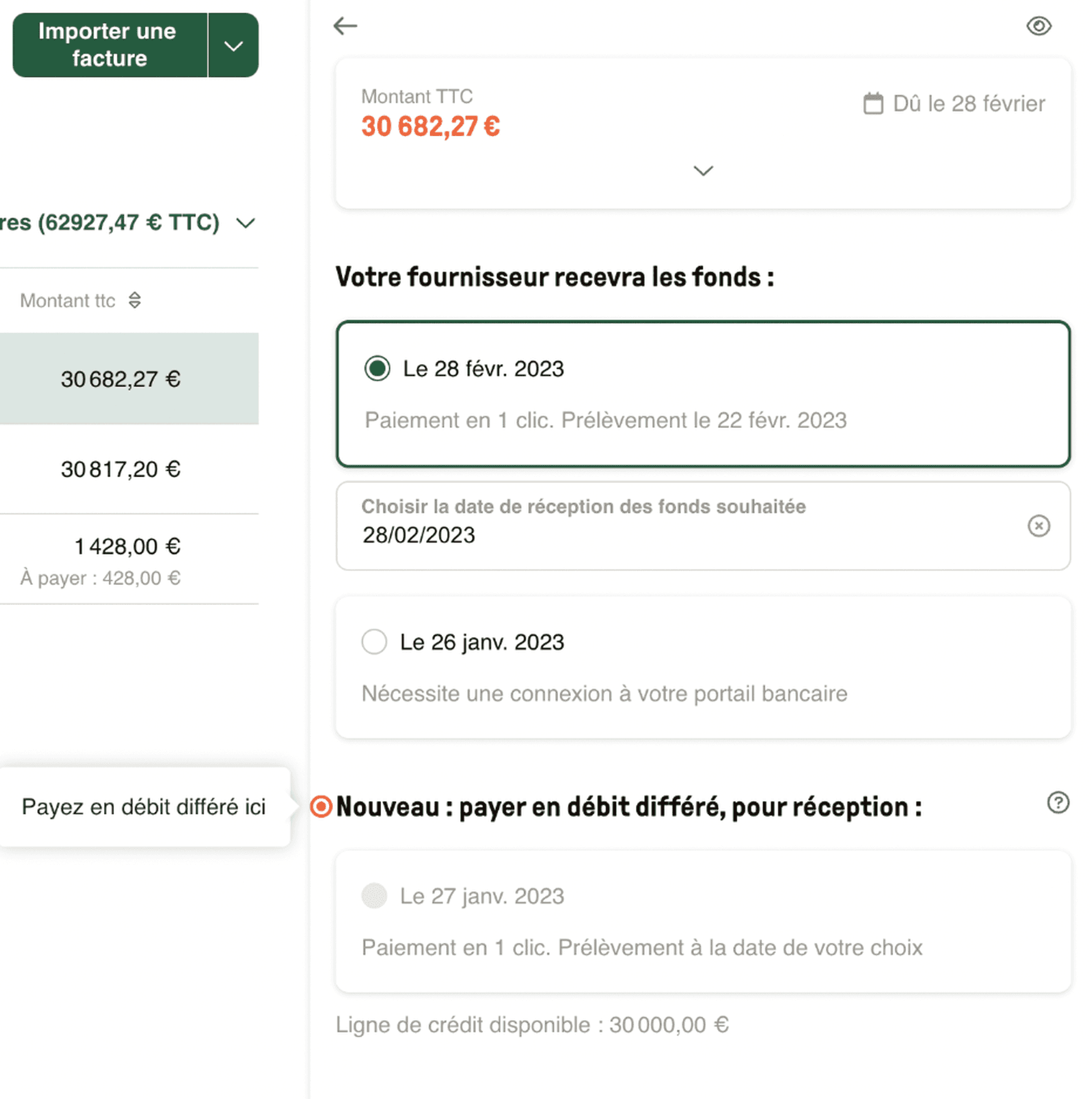

Depuis votre compte Libeo, vous pouvez régler toutes vos factures fournisseurs par paiement fractionné en carte bancaire, par débit différé ou immédiat. Pour procéder, c’est très simple :

Activez l’option de débit différé dans Libeo → une ligne de crédit est ouverte instantanément. Aucuns frais ne sont engagés tant qu’elle n’a pas été utilisée.

Réglez votre fournisseur immédiatement → procédez au paiement de votre facture, comme vous avez l’habitude de le faire sur Libeo. Choisissez simplement la date à laquelle vous souhaitez être débité (jusqu’à 120 jours), en fonction de vos besoins et des frais journaliers estimés. Votre fournisseur sera alors payé immédiatement, sans connaître l’option choisie.

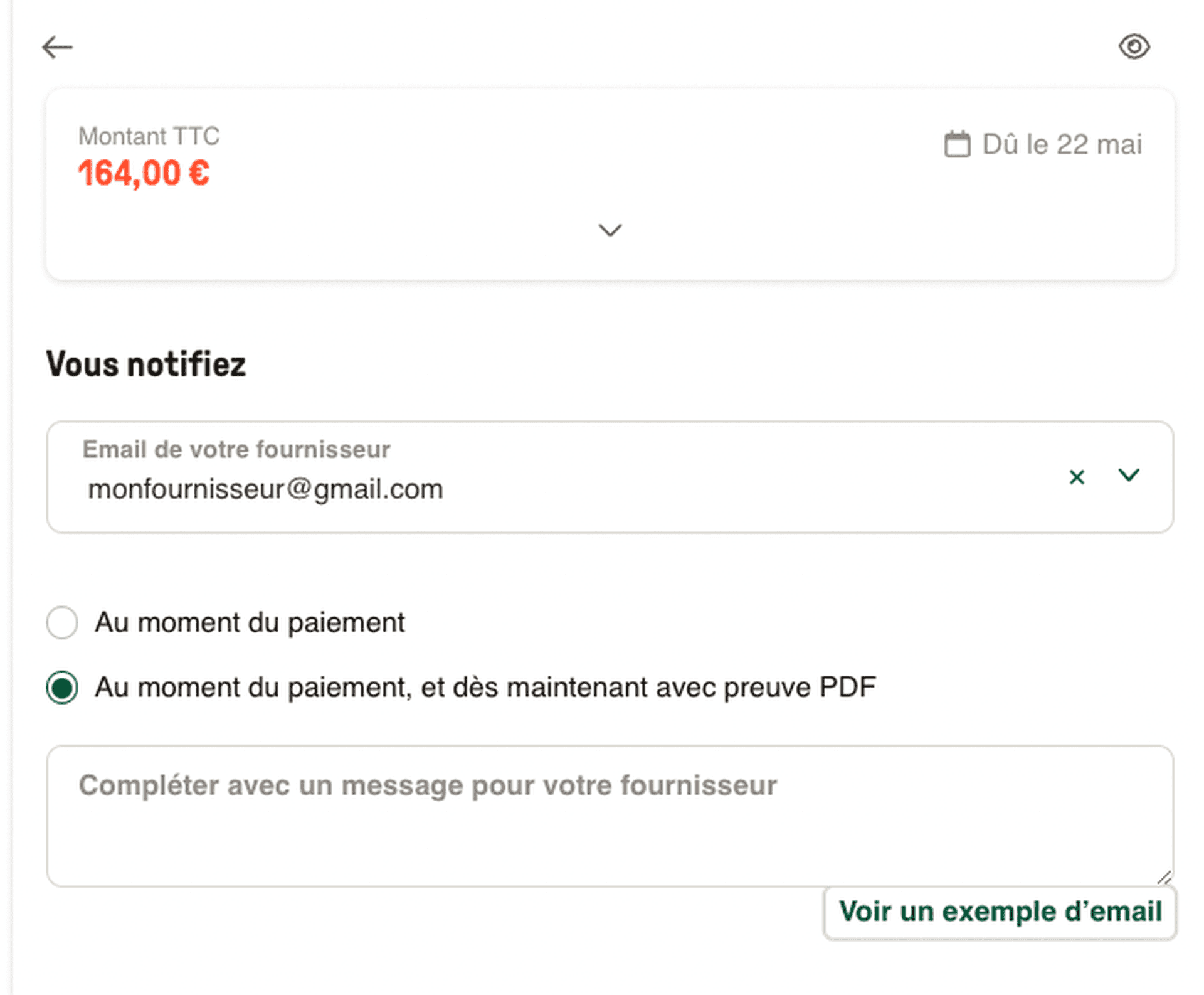

Vous êtes prélevé à la date de votre choix → grâce à la fonctionnalité de planification des paiements, vous êtes prélevé sur votre compte du montant dû, à la date définie. Envoyez une notification de paiement à votre fournisseur avec une preuve de paiement : il sera informé de la date de réception des fonds sur son compte. Cette transparence sur les paiements sera bénéfique pour vos relations commerciales.

Solution de paiement entre entreprises, Libeo propose à ses utilisateurs une expérience de paiement flexible et multioptions, selon leurs besoins et leur politique d’achat : paiement immédiat, à échéance, versement d’acompte, paiement à débit différé, etc.

En planifiant vos paiements, vous renforcez la sécurité de votre cycle d’exploitation et maîtrisez votre besoin en fonds de roulement. Gérez facilement vos dépenses professionnelles grâce à l’expérience de paiement multioptions de Libeo !

Vous aimerez aussi