Gestion de trésorerie

Excédent brut d’exploitation (EBE) : calcul et inteprétation

L’excédent brut d’exploitation, ou EBE, permet d’évaluer la santé financière de l’entreprise pour confirmer ou infirmer la rentabilité d’un cycle d’exploitation. L'EBE, c'est quoi ? Pourquoi et comment calculer l’excédent brut d’exploitation ? Libeo vous dit tout sur l’EBE.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Qu’est-ce que l’excédent brut d’exploitation ?

L’excédent brut d’exploitation est l’un des indicateurs financiers les plus importants du compte de résultat. Il offre une visibilité sur la rentabilité économique de l’entreprise grâce à l’activité générée sur une période définie. Il constitue l’un des soldes intermédiaires de gestion capital pour analyser la performance d’un cycle d’exploitation.

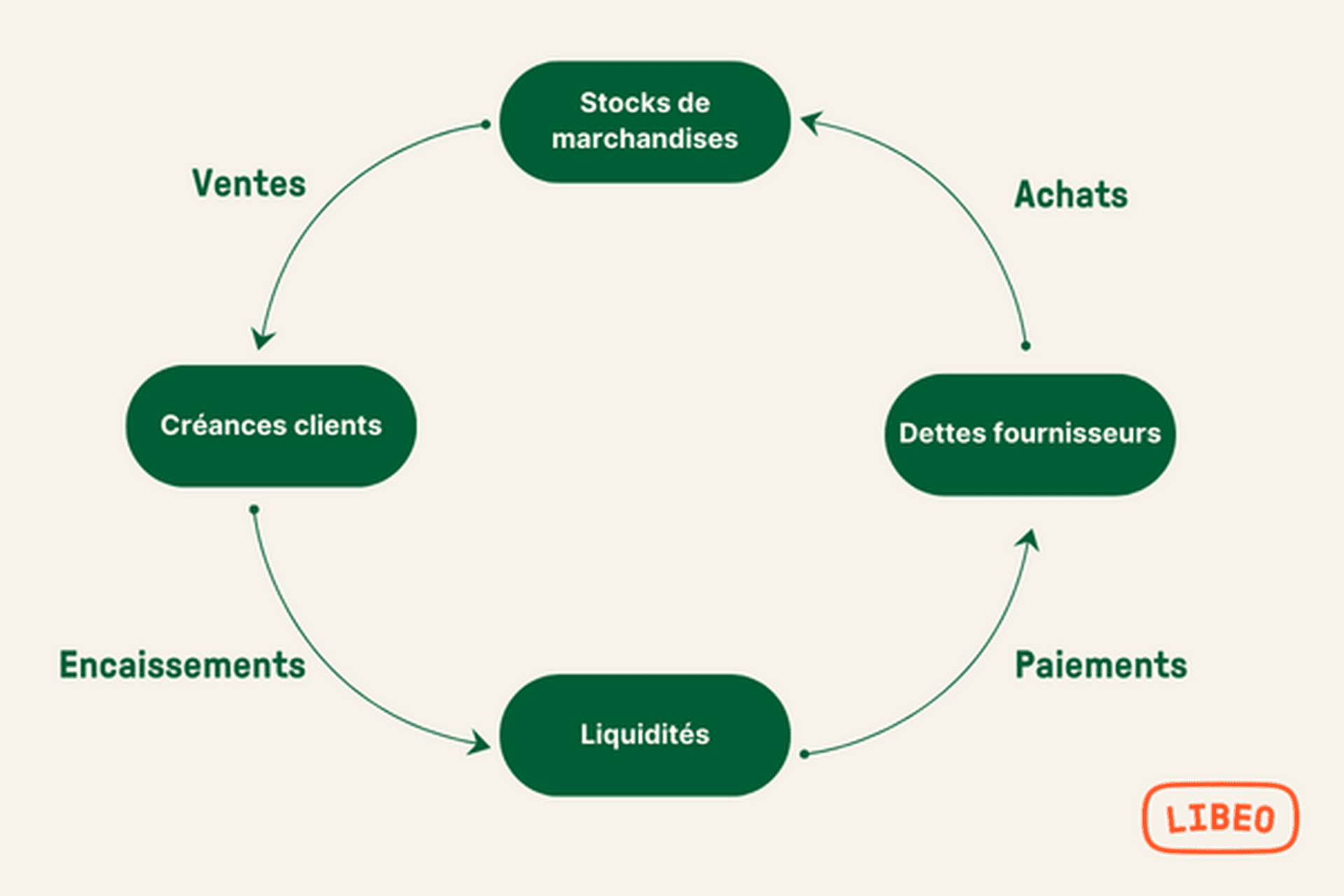

Schéma du cycle d'exploitation d'une entreprise

De ce fait, il est très utilisé par le dirigeant de l’entreprise et les services de contrôle de gestion.

Lors d’un exercice comptable, l’entreprise produit des ressources d’exploitation. L’EBE met en évidence ces ressources de trésorerie sans prendre en compte ni les investissements, ni les financements. Il évalue la richesse générée par l’entreprise.

Quelle est la différence entre l'EBE et le résultat d'exploitation ?

L’excédent brut d’exploitation est à distinguer du résultat d’exploitation. Ce dernier prend en compte toutes les dépenses de l’entreprise (dépenses exceptionnelles, investissements, remboursements d'intérêts d'emprunt) et la déduction des charges (amortissements, provisions).

Pourquoi l'EBE est un indicateur pertinent ?

En comparant les performances des différents exercices comptables, l’excédent brut d’exploitation permet d’établir des statistiques afin d’évaluer la capacité d’autofinancement de l’entreprise. Il témoigne de la santé financière de l’entreprise et sa de croissance, tout en s’assurant de sa capacité à financer les capitaux engagés.

Comment se calcule l’excédent brut d’exploitation ?

Le calcul de l’excédent brut d’exploitation fait intervenir plusieurs éléments, dont la valeur ajoutée, les impôts et les taxes, la masse salariale ou encore les subventions d’exploitation. On peut obtenir l’excédent brut d’exploitation à partir de 3 méthodes de données chiffrées :

Du résultat net comptable.

Du chiffre d’affaires.

De la valeur ajoutée.

Ces différents calculs peuvent être effectués par le gérant de l’entreprise lui-même ou par l’expert-comptable.

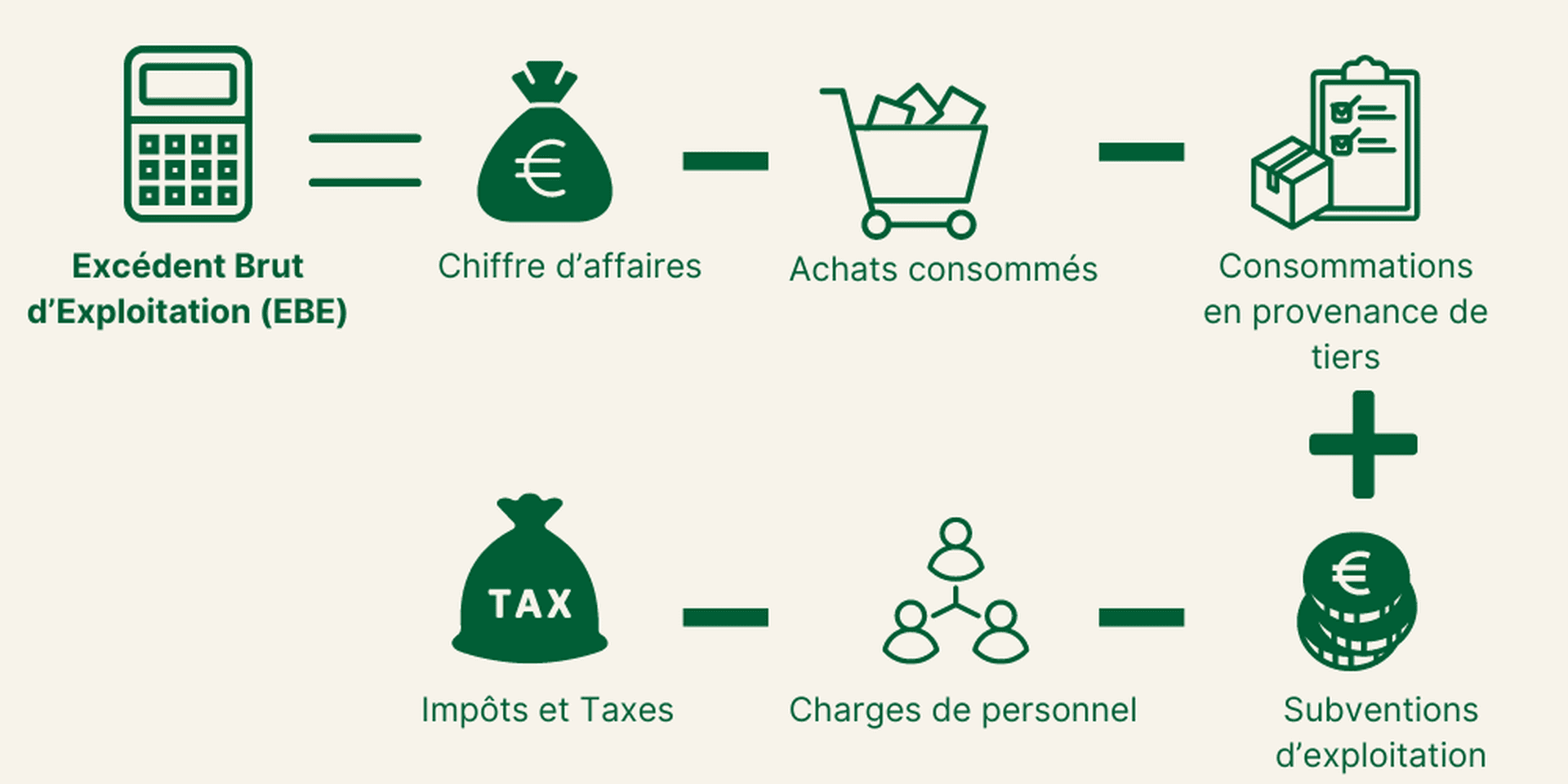

À partir du chiffre d’affaires

S’intéresser au chiffre d’affaires généré par l’entreprise pour calculer son excédent brut d’exploitation est la méthode la plus simple à mettre en œuvre. La formule à suivre est la suivante :

EBE = Chiffre d’affaires hors taxes (compte 70) — achat consommé comme les matières premières… (compte 60) — consommation en provenance de tiers (loyers, assurances, frais comptables) (comptes 61 et 62) + subvention d’exploitation (compte 74) — charges de personnel dont les salaires ou les charges sociales (compte 64) — impôts et taxes (compte 63).

Bon à savoir : pour obtenir le chiffre d’affaires hors taxes de l’entreprise, il faut consulter le compte de résultat.

À partir du résultat net comptable

L’excédent brut d’exploitation peut également être calculé à partir du résultat net comptable de l’entreprise. Dans ce cas, la formule à suivre est la suivante :

EBE = résultat net + Charges financières (compte 66) — Produits financiers (compte 76) + Charges exceptionnelles (compte 67) — Produits exceptionnels (compte 77) + Dotations aux amortissements et aux provisions (compte 68) — Reprises sur amortissements et provisions (compte 78) — Autres produits d’exploitation (compte 75) + Autres charges d’exploitation (compte 65).

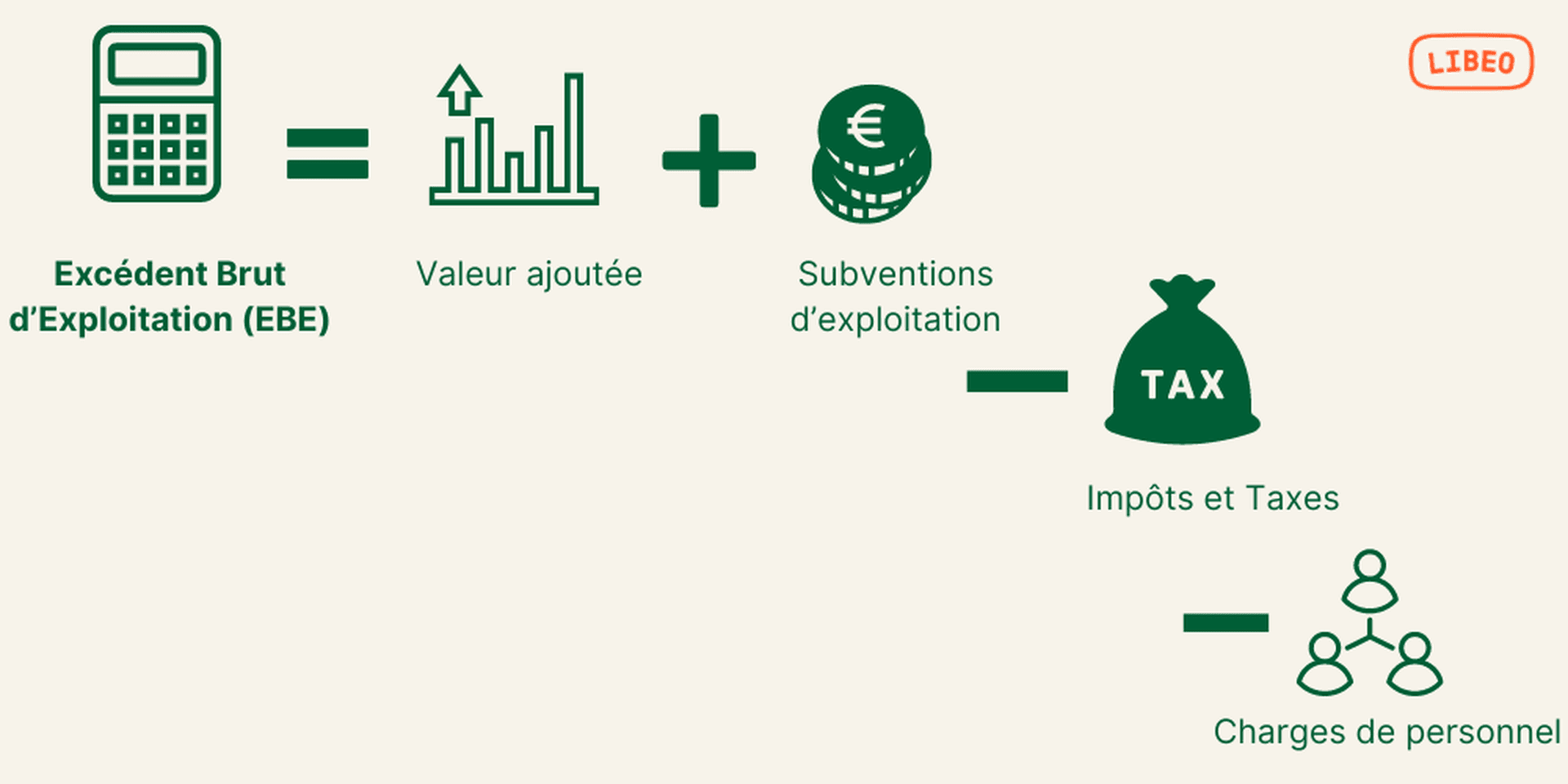

À partir de la valeur ajoutée

Enfin, l’excédent brut d’exploitation d’une entreprise peut être défini à partir de sa valeur ajoutée. Pour y parvenir, il faut appliquer la formule suivante :

EBE = Valeur ajoutée + Subventions d’exploitation (compte 74) — Impôts, taxes et versements assimilés (compte 63) — Charges de personnel (compte 64).

La valeur ajoutée est calculée comme suit :

Valeur ajoutée = marge commerciale + production de l’exercice — achats d’approvisionnement — frais accessoires d’achats d’approvisionnement + rabais, remises et ristournes - consommation en provenance des tiers +/ — variation des stocks d’approvisionnement.

Comment savoir si l'EBE est bon ?

Une fois l’excédent brut d’exploitation calculé, vous obtenez un résultat positif ou négatif.

Votre EBE est positif : l’entreprise est rentable. Elle vend ses produits plus cher que ne le sont ses coûts de production.

Votre EBE est négatif : l’exploitation est insuffisante et que le chiffre d’affaires généré ne permet pas de financer l’intégralité des charges de l’entreprise.

Cette insuffisance brute d’exploitation est le symbole de difficultés ou d’une mauvaise gestion de l’entreprise. Plusieurs raisons peuvent l’expliquer :

Les charges de personnel sont trop élevées.

Les produits présentent une faible valeur ajoutée.

L’entreprise connaît une diminution brutale de ses ventes.

Pourquoi calculer l’excédent brut d’exploitation ?

L’ EBE en comptabilité permet d’évaluer le modèle économique et la performance des activités opérationnelles de l’entreprise. Il analyse sa rentabilité d'exploitation sans tenir compte de sa politique de financement ou de l’amortissement. Il permet ainsi d’étudier sa maîtrise des coûts, celle-ci étant considérée comme bonne lorsque les charges d’exploitation sont couvertes par l’activité de l’entreprise.

Quand calculer l’EBE ?

L’excédent brut d’exploitation peut être calculé à plusieurs moments de la vie de l’entreprise :

Lors de sa création.

Dans le cadre d’une reprise d’entreprise.

Lors du bilan annuel.

Lorsque l’entreprise en est au stade de la création, l’EBE est un indicateur très apprécié par les banquiers en cas de demande de financement. Il permet en effet d’établir un prévisionnel financier et de gagner en visibilité sur la capacité de l’entreprise à rembourser ses dettes ou à générer un retour sur investissement.

Lors d’une reprise d’entreprise, l’excédent brut d’exploitation est utilisé pour évaluer le moment à partir duquel l’organisation rachetée générera des bénéfices. Il a un impact sur sa valorisation et est important pour définir le prix de vente de l’entreprise.

Qu'est-ce que l'EBE en entreprise ? L’EBE apparaît dans les comptes annuels de l’entreprise. L’évolution de cet indicateur est suivie par l’entrepreneur afin d’analyser la tendance et savoir quelle direction prend son entreprise. Il lui permet d’identifier les points forts et les points faibles de son organisation et de mettre en évidence les éventuelles déviances.

Les ratios liés à l’excédent brut d’exploitation

L’EBE permet de calculer d’autres ratios comme :

Le taux de marge : il s’agit d’un indicateur de rentabilité entre le coût du travail et le gain de production. Pour le définir, il faut appliquer la formule suivante : Taux de marge = EBE/Valeur ajoutée.

Le taux de rentabilité brute permet d’évaluer la rentabilité économique des investissements réalisés. On le calcule comme suit : Taux de rentabilité brute = EBE/Capitaux investis.

Le ratio de levier financier qui s’obtient en divisant la dette nette par l’EBE. Il contribue à mesurer la capacité de l’entreprise à rembourser ses dettes de long terme à partir de l’excédent brut d’exploitation.

Les limites de l’EBE

Calculer l’excédent brut d’exploitation présente de nombreux intérêts, mais également certaines limites. En effet, les politiques d’investissement et de financement ne sont pas prises en compte dans le calcul. Dans certains cas, il peut s’agir d’une réelle problématique.

Par exemple, lorsqu’une entreprise investit pour automatiser l’un de ses processus, ses dotations aux amortissements augmentent automatiquement tandis que les frais de personnel diminuent. C’est le but recherché, bien sûr. Dans le cadre du calcul de l’excédent brut d’exploitation, ce dernier s’améliore grâce à la réduction de ces frais. Cela ne signifie pas pour autant que l’entreprise est plus rentable. L’impact sur le compte de résultat et sur les investissements n’est pas pris en compte.

Vous aimerez aussi