Factures

Days Payable Outstanding (DPO) : comment mesurer le délai de paiement fournisseur ?

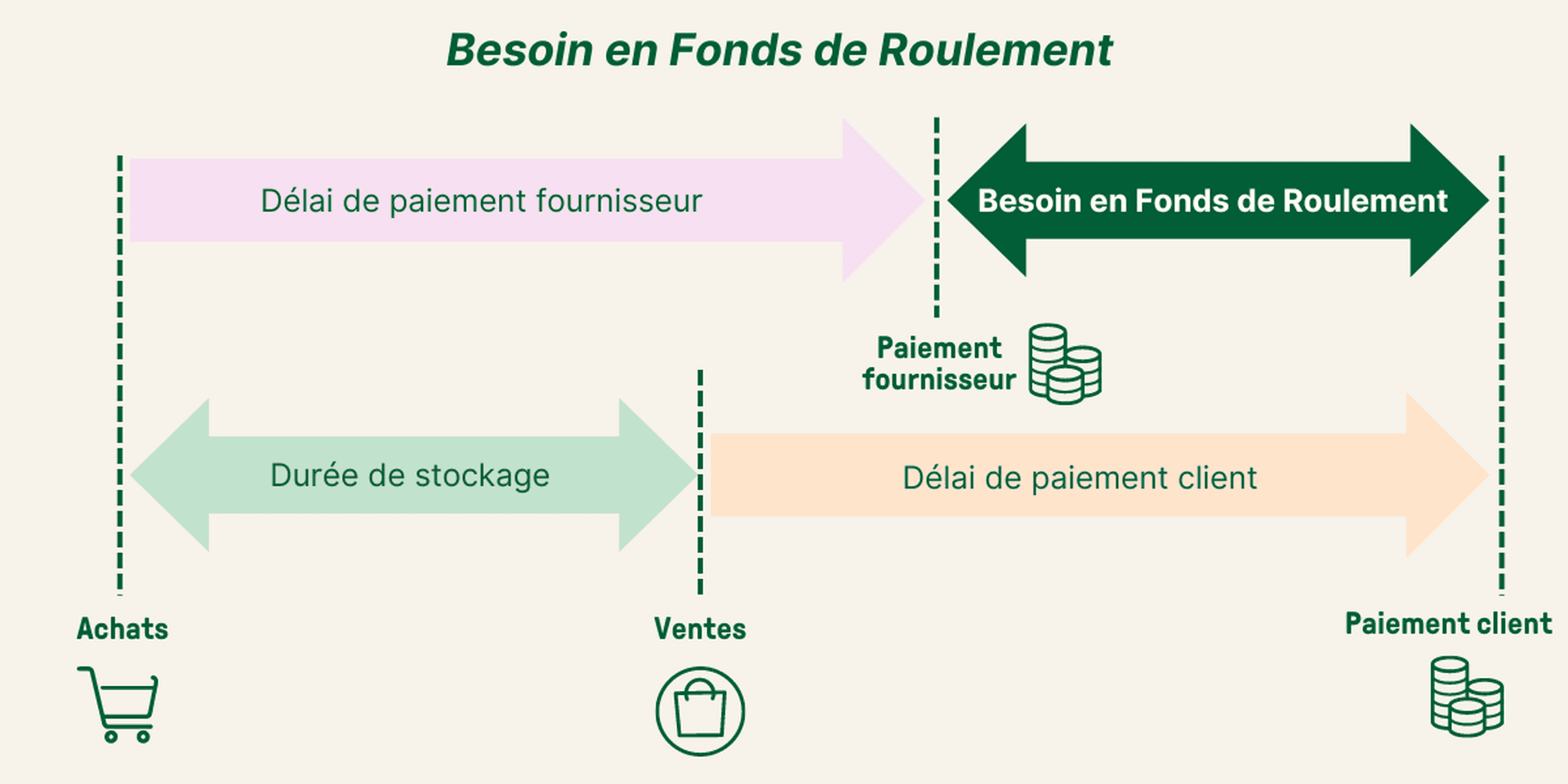

Aussi appelé délai de crédit fournisseurs, le DPO (Days Payable Outstanding) correspond au nombre de jours écoulés entre le moment où un fournisseur facture une entreprise, et celui où elle la paye. Ce délai moyen de recouvrement participe à l’estimation du besoin en fonds de roulement des entreprises.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Que veut dire DPO ? Comment interpréter ce ratio ? Que révèle-t-il des performances de l’entreprise ? Libeo fait le point.

DPO : mesurer le délai de paiement fournisseur

Avec le Days Sales Outstanding (DSO), le Days Payable Outstanding est une des composantes du BFR. En français, on parle du délai moyen de paiement fournisseur ou du délai de crédit fournisseurs. Ce ratio exprime le temps que met une entreprise pour payer ses dettes fournisseurs. C’est-à-dire le nombre de jours qui s’écoulent entre :

Le moment où le fournisseur émet une facture ;

Celui où l’entreprise la paye.

Comment calculer le DPO ?

Le Days Outstanding s’exprime en nombre de jours de retard de paiement. Il s’obtient en divisant le total des dettes fournisseurs par le coût total d’achat des marchandises, et en multipliant le tout par 360 (la durée d’un exercice comptable). Ce qui nous donne la formule suivante :

** DPO** = Total des dettes Fournisseurs / Coût total d’achat des marchandises vendues x 360

Le résultat révèle le temps qu’une entreprise met à payer ses vendeurs et ses fournisseurs. Par exemple, si une société a un délai de paiement de 30 jours, cela signifie qu’elle prend en moyenne 30 jours pour payer ses fournisseurs ou vendeurs.

Important : le calcul du DSO ne tient pas compte de la saisonnalité , un paramètre pourtant capital dans de nombreux secteurs d’entreprise (tourisme, commerce, etc.).

Que révèle le DPO du fonctionnement de l’entreprise ?

Le DPO est un bon indicateur de performance des services et processus de paiement mis en place dans votre entreprise. Plus votre DPO est élevé, plus votre entreprise est longue à payer ses fournisseurs. Un constat peu agréable, car il peut révéler :

Des failles ou des dysfonctionnements au niveau du poste de gestion clients ;

Des clauses contractuelles mal définies ;

Des problèmes de trésorerie, qui représentent un risque, d’un point de vue fournisseurs ;

Un trop long délai de saisie des factures avant de les inscrire dans un workflow.

Un mauvais paramétrage de campagne paiement dans l'ERP

Pour vos fournisseurs, ne pas honorer vos délais de paiement confère le sentiment de ne pas être considérés comme une priorité, de ne pas voir les impayés comme un problème, mais comme un état.

À l’inverse, si votre DPO est bas, cela signifie que votre entreprise est en bonne santé, qu’elle met un point d’honneur à payer ses dettes fournisseurs dans les temps. Une entreprise qui tient ses engagements et ses délais de paiement sera perçue comme fiable par ses fournisseurs. Le respect des engagements influe sur la relation d’une entreprise avec ses fournisseurs et la capacité à renégocier ses conditions de vente.

DPO et DSO : comment les exploiter en entreprise ?

Le suivi du DPO participe à l’estimation du Besoin en Fonds de Roulement (BFR). En calculant le nombre de jours d’impayés, elle obtient le temps nécessaire pour payer ses fournisseurs et ses vendeurs. Avec le DSO, c’est l’un des principaux axes de pilotage du poste de gestion client.

le DPO indique le temps que prend votre entreprise à payer ses factures fournisseurs.

le DSO indique le risque d’un non-recouvrement de créance d’un compte client,

Deux cas de figure possibles :

Le DPO est supérieur au DSO : l’entreprise met plus de temps à payer ses factures fournisseurs qu’à recouvrer ses créances clients.

Le DSO est supérieur au DPO : l’entreprise règle ses fournisseurs avant d’être payée par ses clients. Autrement dit elle avance ses paiements, sur un chiffre d’affaires facturé mais pas encaissé. Le risque pour l’entreprise ? Un décalage de trésorerie, qui peut à terme endetter l’entreprise. Les services d’achats et de paiement peuvent alors envisager d’augmenter le DSO. Ce faisant, ils réduisent le besoin en fonds de roulement (BFR) de l’entreprise, et améliore sa trésorerie.

Comment optimiser le DPO ?

Première chose à savoir : optimiser son DPO ne signifie pas forcément le réduire. Au contraire, une entreprise dont les délais de paiement clients (DSO) sont longs cherchera plutôt à allonger son DPO, afin d’éviter tout risque d’endettement.

Pour cela, elle doit avoir une vision globale. Le DPO s’apprécie en comparaison du DSO, mais aussi en tenant compte du délai moyen de paiement dans le secteur d’activité de l’entreprise. Pour utiliser au mieux sa trésorerie, elle cherchera à calquer son DPO sur celui moyen de l’industrie.

Le DPO est inférieur à la moyenne du secteur : elle peut envisager d’augmenter le nombre de jours de retard de paiement.

Le DPO est supérieur à la moyenne : l’entreprise peut envisager de réduire ses délais de paiement.

Il est difficile d’obtenir des paiements plus rapides que ceux que demandent les clients. Il faut donc commencer par améliorer vos processus internes et travailler avec vos fournisseurs pour obtenir des délais de paiement plus courts et surtout plus stables.

Cependant, cette approche peut être limitée en raison des contraintes de temps et d’organisation, ainsi que des coûts associés à la gestion des paiements. Il existe une alternative plus efficace : améliorer la gestion du cash management.

Maîtriser vos délais de paiement fournisseurs

La maîtrise des délais de paiement fournisseurs, et l’optimisation par là du Besoin en Fonds de Roulement, est davantage un sujet « process » que managérial. Il faut donc considérer l’enjeu dans sa globalité et définir des règles simples et claires partagées par tous et des processus régulièrement revus et optimisés.

L’audit des processus internes

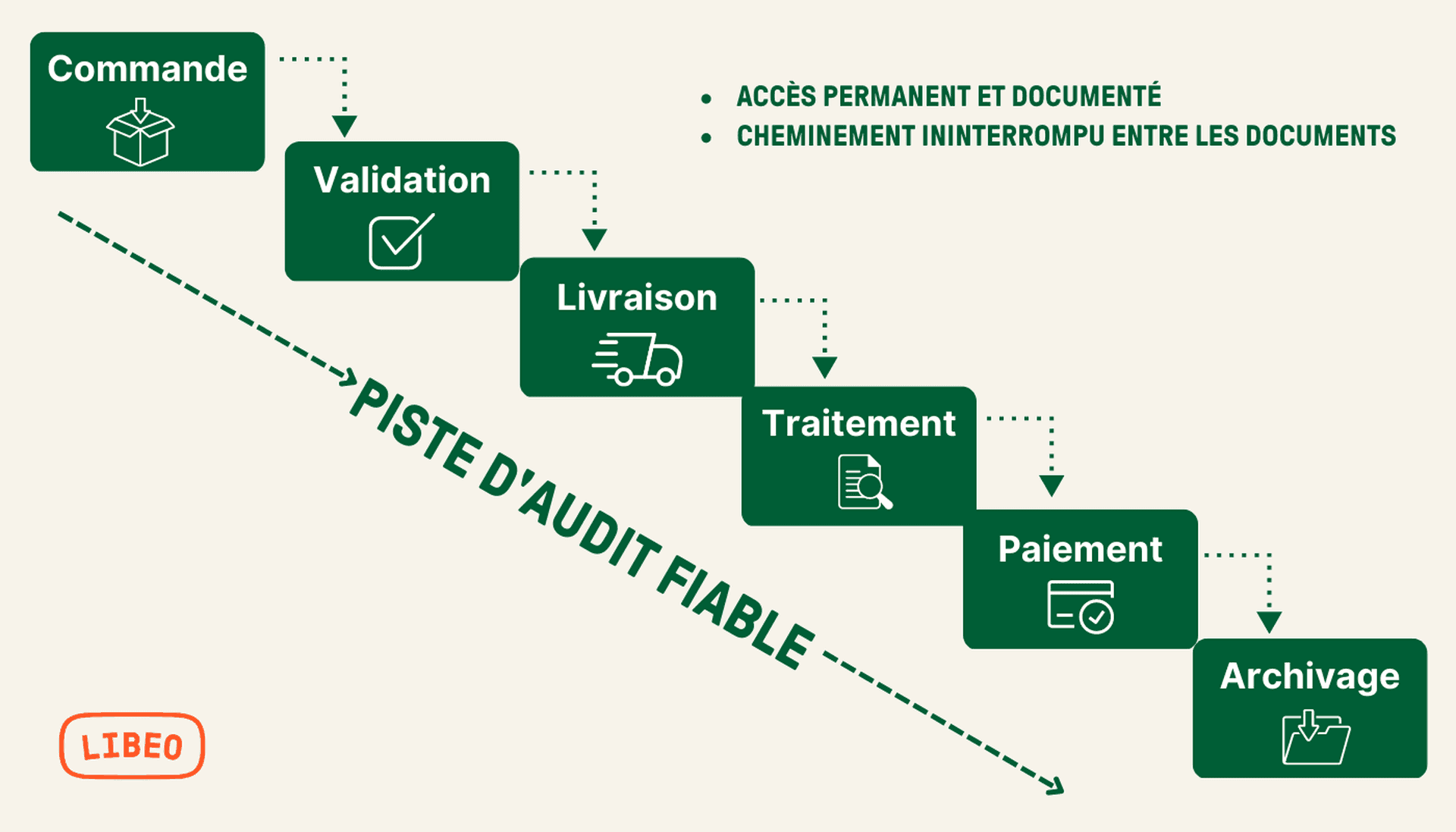

Vos factures fournisseurs sont des données précieuses pour identifier l’origine des retards de paiement. Dans un premier temps, passez en revue toutes vos données fournisseurs sur l’ensemble de vos transactions pour quantifier précisément les délais de paiement par typologie de fournisseur et identifier les causes génératrices de retard. Pour cela, vous pouvez vous référer à la Piste d’Audit Fiable.

Schéma d’une Piste d’Audit Fiable (PAF) appliquée au cycle fournisseur.

Dans un second temps, on examinera les processus d'achats, leurs « points sensibles » et leurs goulets d’étranglement sur l’ensemble de la chaîne d’approvisionnement : de la commande au règlement de la facture et aux litiges éventuels. Cet audit est une étape préalable pour repenser les processus et l’organisation.

Mettre en place des workflows de validation automatisés

La digitalisation massive et croissante des activités et l’afflux de données toujours plus important offrent aux entreprises des opportunités concrètes de performance. L’automatisation des processus comptables et logistiques amène également à une meilleure connaissance des processus, des métiers, des différents éléments de risques et leviers de croissance.

Se servir de la digitalisation pour automatiser les tâches à faible valeur ajoutée dans une optique d’amélioration opérationnelle accroît la productivité de l’entreprise, et augmente la satisfaction client.

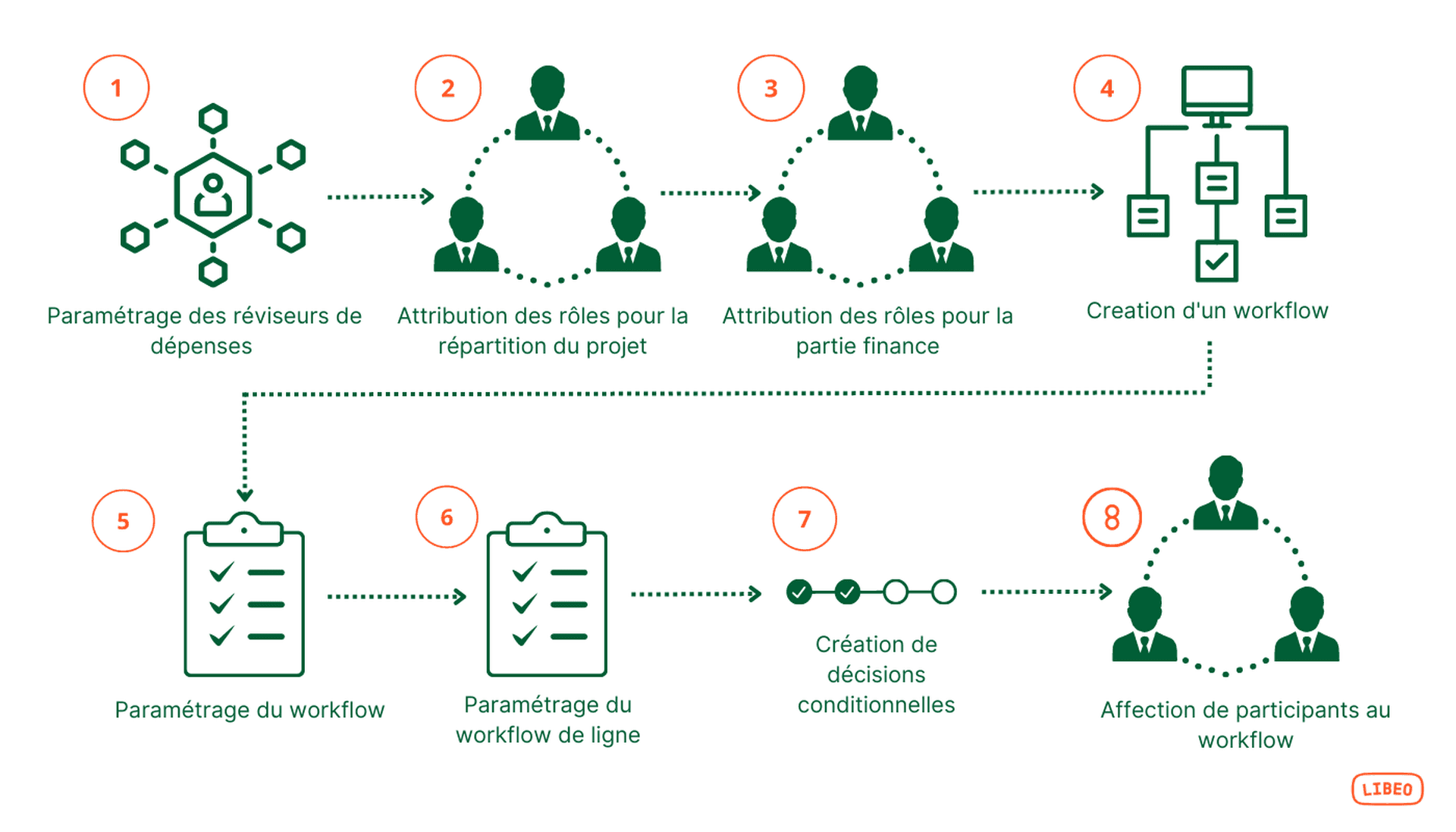

Création d’un workflow de validation des dépenses d’entreprise avec périmètre et attribution des rôles

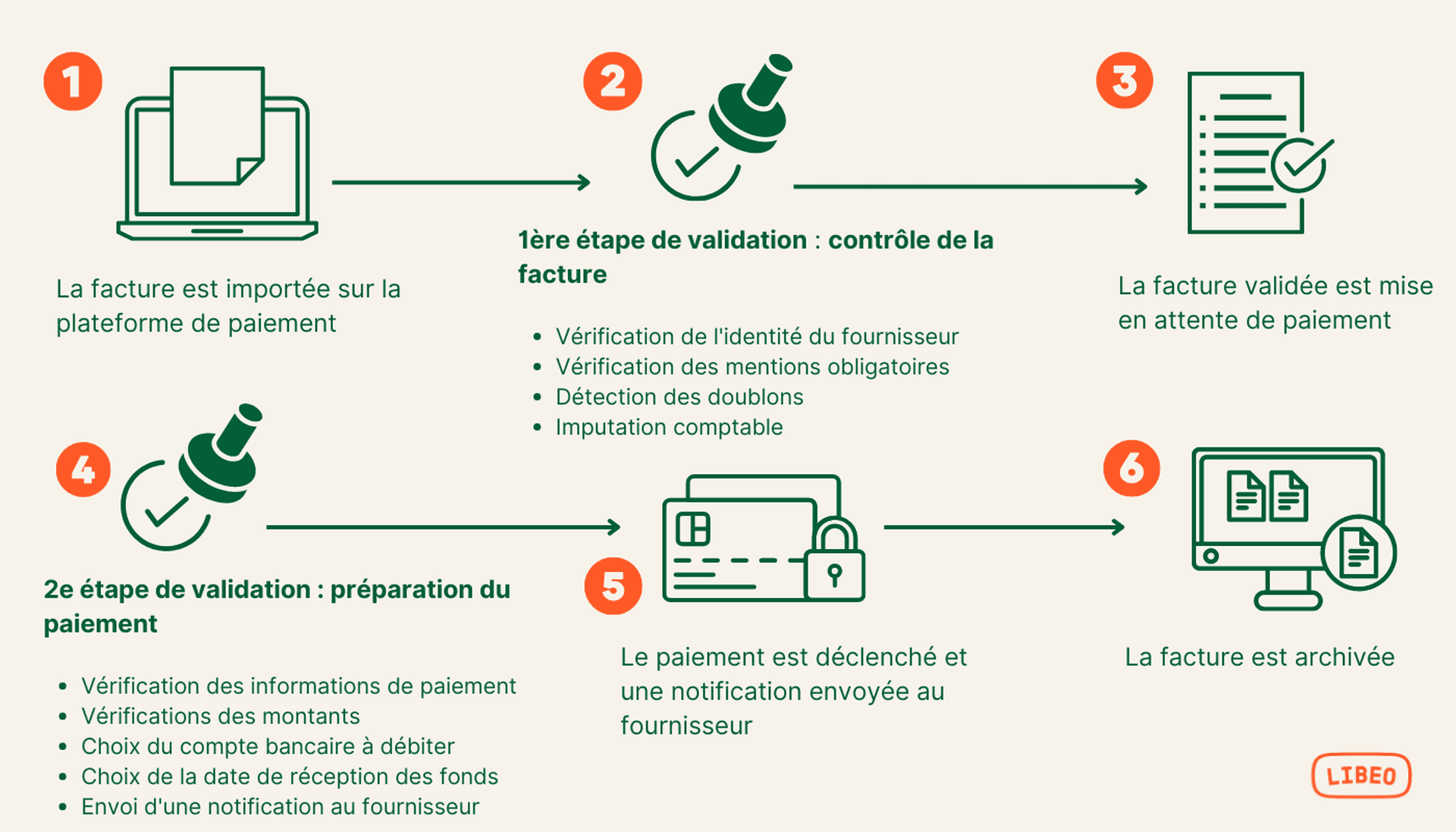

Les outils de dématérialisation des factures et d’automatisation des flux de paiement comme Libeo sont de plus en plus utilisés par les départements comptables et les fonctions Achats. Basées sur des technologies innovantes comme l’océrisation des documents et l’Intelligence artificielle, ces solutions permettent la création de circuits de validation des factures fournisseurs personnalisés, avec approbation en séquences et programmation des paiements.

Création d’un workflow de validation des factures fournisseurs en séquences avec multiapprobation dans Libeo.

Avec une solution comme Libeo, il suffit de définir en amont des droits d’accès et des règles d’automatisations pour paramétrer le traitement des factures de bout en bout. À la clé, une visibilité et une sécurité accrues sur ce processus, la fin des pénalités de retards et des missions répétitives et non valorisantes.

FOIRE AUX QUESTIONS

Comment réduire le DSO ?

L’externalisation d’une partie des activités de l’entreprise permet de faire augmenter le délai moyen de recouvrement en reportant les charges et les coûts qu’il faut généralement supporter avant la vente des produits.

Que prévoit la loi en cas de retard de paiement de factures ?

La législation en vigueur est formelle : dès livraison de la prestation (biens et / ou services), l’entreprise dispose d’un délai d’un mois pour s’acquitter de sa dette. Certains contrats prévoient des délais plus larges : jusqu’à 60 jours à compter de la date de facturation, ou 45 jours fin de mois). En cas de non-respect du délai, des pénalités de retard sont prononcées, dont le montant dépend de la nature de la prestation effectuée.

Les taux d’intérêt légaux appliqués pour calculer les pénalités de retard correspondent généralement aux taux directeurs semestriels de la banque centrale européenne (BCE) majorés de 10 points. Pour les créanciers professionnels, le taux annuel se situe entre 2,7% et 10%.

Vous aimerez aussi