Gestion de trésorerie

Cash flow : définition, conseils et stratégies en 2025

Dans le monde de la finance, lecash flowest l’un des indicateurs les plus suivis par les dirigeants et investisseurs. Qu’est-ce que lecash flow? Qu’est-ce que ce terme représente, comment le calculer et l’analyser ? Découvrez tout ce qui se cache derrière cet anglicisme de plus en plus utilisé dans le monde de l’entreprise, de la gestion et de la finance.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

À quoi correspond le terme Cash Flow ?

D’origine anglo-saxonne, le terme cash flow signifie littéralement en français « flux de trésorerie ». Pour parler des entrées et sorties de liquidités, on utilise également les termes « cash in » et « cash out ». Ces mouvements sont répertoriés et enregistrés dans un tableau. Cela permet d’élaborer un plan de trésorerie afin de déterminer la santé de votre activité et de vos finances.

Quels sont les ** cash flows** ?

Pour gérer ses flux de trésorerie en les répertoriant et les analysant, il est important de connaître les trois catégories de cash flow :

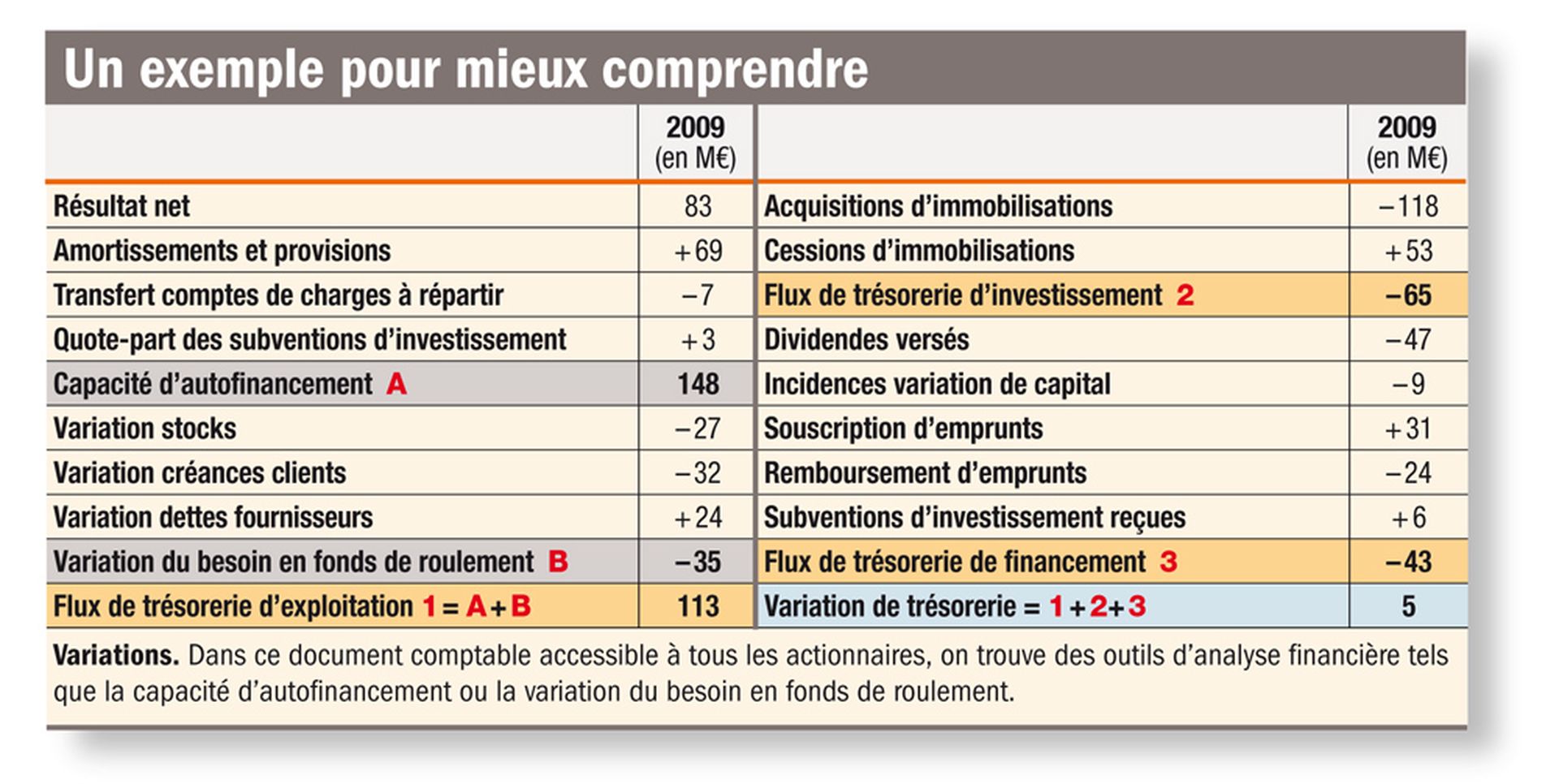

Flux de trésorerie de l’activité : permet de savoir si votre trésorerie est en situation d’excédent

Flux de trésorerie de l’investissement : comprend les décaissements et encaissements liés à l’acquisition ou la cession d’immobilisations

Flux de trésorerie du financement : renseigne sur les sorties et entrées de liquidités par rapport à vos choix de financement (capital, dividendes, emprunts…)

C'est quoi, un ** cash flow** positif ?

Deux cas de figure existent alors : votre cash flow sera soit positif, soit négatif. Dans le premier cas, cela signifiera que votre entreprise connaît davantage d’entrées que de sorties de trésorerie ; dans le second, c’est l’inverse.

Quelle est la différence entre le résultat net et le ** cash flow** ?

Il est important de noter que beaucoup de personnes confondent cash flow et capacité d’autofinancement. Pourtant, ces termes ont des portées et significations bien distinctes. En effet, alors que le cash flow traite les flux de trésorerie réels, la capacité d’autofinancement correspond à des flux potentiels. C’est là que le besoin en fonds de roulement entre en jeu. Il est là pour permettre aux flux potentiels de passer en flux réels en tenant compte du décalage présent entre les paiements clients et les factures fournisseurs.

Cash Flow : calcul

Calculer votre flux de trésorerie vous permettra de disposer d’un indicateur précis de la santé de votre entreprise.

Intérêt du calcul du ** cash flow**

Dans un premier temps, celui-ci vous permettra de pérenniser votre activité en anticipant les imprévus. Grâce au cash flow, vous pouvez gérer plus efficacement vos flux de trésorerie et, de cette façon, limiter les risques auxquels vous serez potentiellement exposé au cours de la vie de votre entreprise.

Ensuite, vous pouvez réaliser de nombreuses économies grâce à votre tableau de trésorerie. Vous pouvez évaluer précisément vos excédents et déficits. Cela vous aidera à adapter la gestion de votre flux de trésorerie en fonction de vos objectifs via plusieurs leviers.

Enfin, c’est un indicateur idéal pour révéler votre capacité de financement de vos investissements. L’établissement de rapports précis vous permettra de maîtriser parfaitement vos relations avec vos investisseurs et votre banque. Cela vous aidera également à gérer au mieux les négociations relatives à votre développement.

Comment calculer son ** cash flow** ?

Il existe plusieurs modèles de calcul de votre flux de trésorerie. Voici les 3 principales méthodes existantes :

Operating cash flow : il permet de calculer les performances opérationnelles de votre activité (capacité d’autofinancement + variations du besoin en fonds de roulement) ;

Investment cash flow : la différence entre l’ensemble des acquisitions et cessions d’immobilisation ;

Financing cash flow : la différence entre vos produits et vos charges relatifs aux fonds propres et emprunts de votre société ;

Free cash flow, ou flux de trésorerie disponible : pour le calculer, ajoutez votre operating cash flow à votre investment cash flow, et vous connaîtrez l’ensemble de vos liquidités disponibles.

Les Ratios utiles à associer au cash flow

En utilisant le cash flow avec d’autres données financières de votre entreprise , vous pouvez en savoir beaucoup plus sur votre activité, par exemple :

Rentabilité (cash flow/chiffre d’affaires) ;

Solvabilité (cash flow/dettes) ;

Rentabilité nette des capitaux propres (cash flow/capitaux propres).

Parmi les ratios à suivre de près, on peut citer le ratio de liquidité, la capacité d'autofinancement ou encore l'excédent brut d'exploitation (EBE).

Comment interpréter et prévoir son cash flow ?

Pour piloter de façon optimale votre entreprise, calculer vos flux de trésorerie ne suffit pas : il faut aussi savoir interpréter et analyser les résultats obtenus.

** Cash flow management** : comprendre et interpréter son ** cash flow**

Pour gérer votre flux de trésorerie, il convient de savoir ce que révèle chaque type de flux : cash flow investissement, cash flow opérationnel et cash flow net.

** Operating cash flow** = excédent de trésorerie (valeur de la richesse produite par l’entreprise) ;

** Investment cash flow** = effort d’investissement sur une période donnée (il varie selon votre secteur d’activité) ;

** Financing cash flow** **** = choix de financement (différence entre les flux des actionnaires et des prêteurs).

En bref, votre tableau de flux de trésorerie doit être analysé en plusieurs étapes afin d’obtenir une vue d’ensemble exhaustive : profitabilité, gestion de votre besoin de fonds de roulement, importance de vos investissements en immobilisations, choix de financement, rémunération des actionnaires, position de votre trésorerie…

Tableau de calcul du cash flow

Source : Les Echos investir

** Cash flow forecasting** : prévoir et anticiper ses flux de trésorerie

Aussi appelé prévisionnel de trésorerie , le cash flow forecasting vous permet d’anticiper au mieux les événements et imprévus à venir. Cela peut être des difficultés financières causées par X ou Y raison, ou bien une volonté de développement, d’investissement…

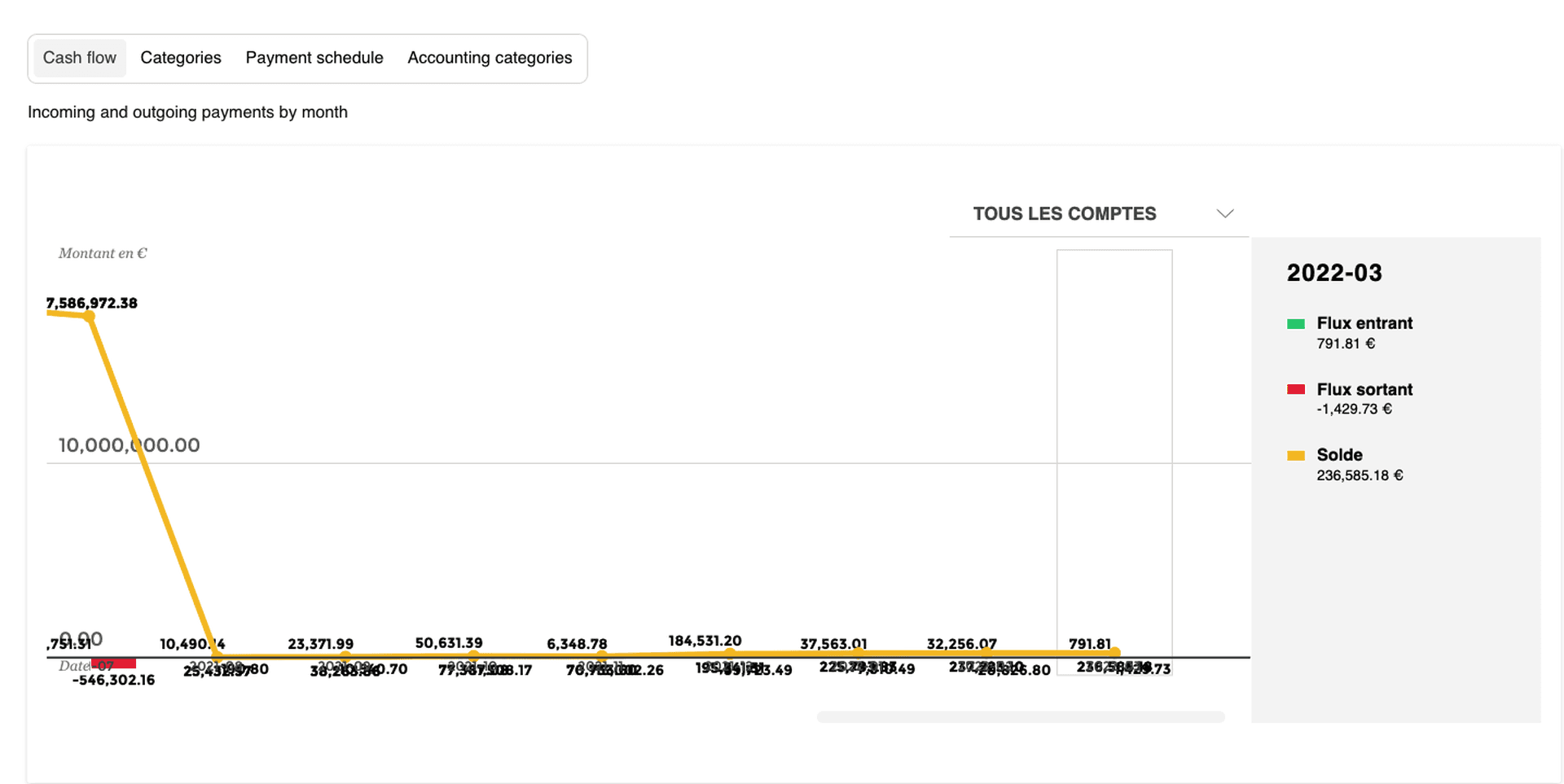

Avant de mettre en place vos prévisions, vous devez recenser l’ensemble de vos entrées et sorties d’argent passées. Il faudra ensuite les organiser de manière structurée dans votre tableau de trésorerie. Vous pourrez enfin disposer d’une vision claire et précise de vos flux en temps réel. Pour réaliser cette tâche, vous pouvez opter pour la méthode manuelle avec Excel, ou choisir de gagner du temps en investissant dans un logiciel de gestion de trésorerie comme Libeo :

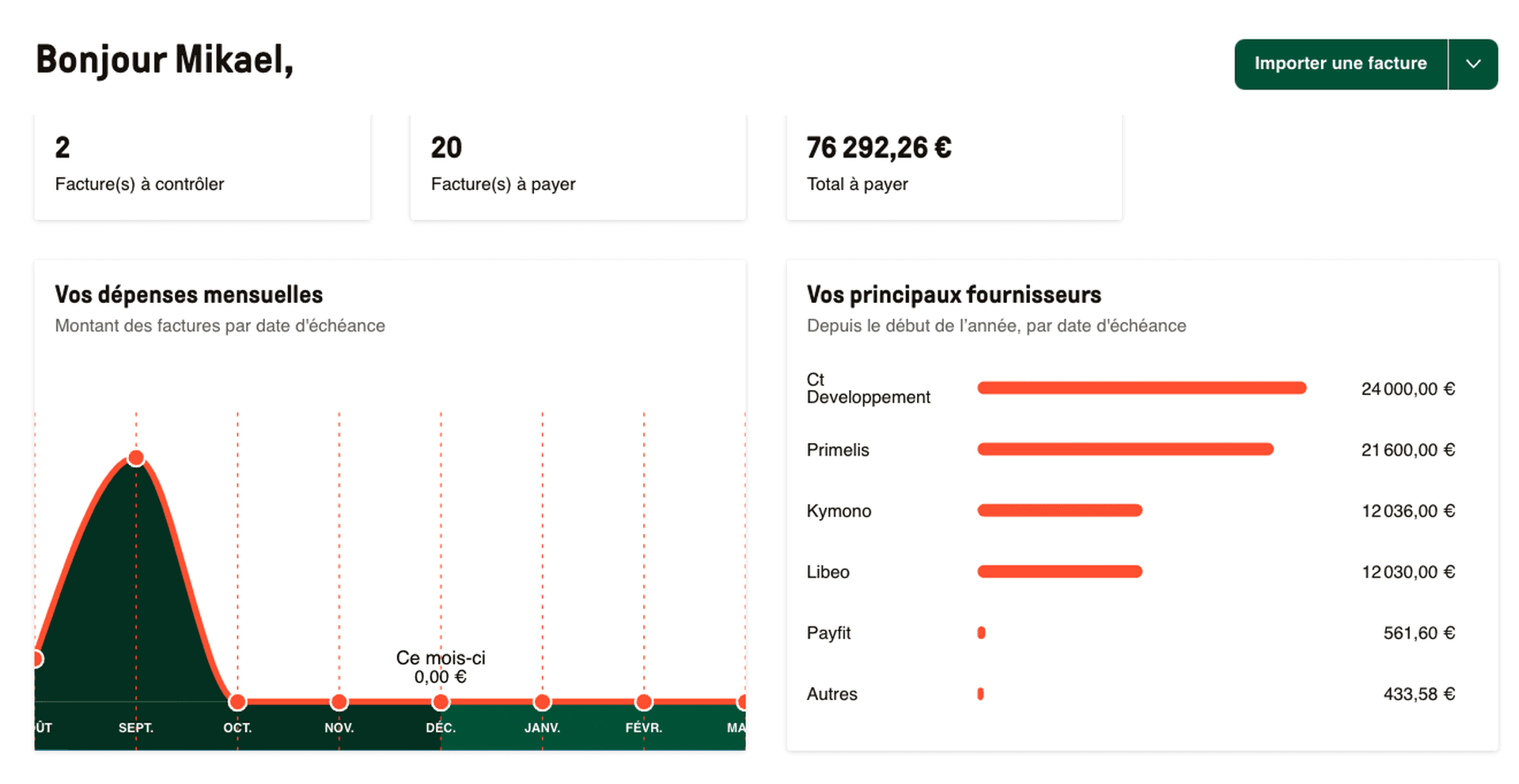

Depuis votre espace Libeo, accédez aux dashboards de suivi des encaissements, décaissements, et solde de votre trésorerie.

Depuis votre tableau de bord Libeo, bénéficiez d'une vue consolidée du statut des créances.

Après ce travail, vous pourrez envisager de faire vos prévisions en fonction de la réalité des mouvements effectués par votre activité et de vos objectifs à court et long terme.

Vous aimerez aussi