Quelles sont les mentions obligatoires à apposer sur vosfactures d'achatspour ne pas être en infraction ? Pour vous y retrouver et ne rien oublier, Libeo vous expose toutes les règles à suivre et les conditions qui s’appliquent lors de la création d’une facture.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Facturation B2B : que dit la loi ?

En France, et dans la plupart des pays, la facturation entre professionnels est obligatoire pour toutes les activités de production, de distribution ou services. Une facture est une preuve juridique qui atteste qu’une vente de bien ou prestation de services a bien eu lieu.

Elle sert de justificatif comptable et de support à l’exercice des droits sur la TVA. Afin d’être valable, la facture doit contenir un certain nombre d’informations obligatoires, sans quoi les entreprises peuvent se voir infliger des pénalités qui peuvent coûter cher. Libeo vous explique tout dans cet article.

1. Facture électronique : de nouvelles mentions à compter de 2026

Dans le cadre de la réforme de la facturation électronique, pour toute facture émise à partir du 1er septembre 2026, il faudra préciser :

Le numéro SIREN ;

L'adresse de livraison des biens, lorsqu'elle est différente de l'adresse du client ;

La nature de la transaction (livraison de marchandises, prestation de services ou les deux)

Le paiement de la taxe d'après les débits, le cas échéant.

2. Les mentions obligatoires communes à toutes les factures

L’article L441-3 du code de commerce précise que toute facture émise par un professionnel doit comporter les mentions obligatoires suivantes.

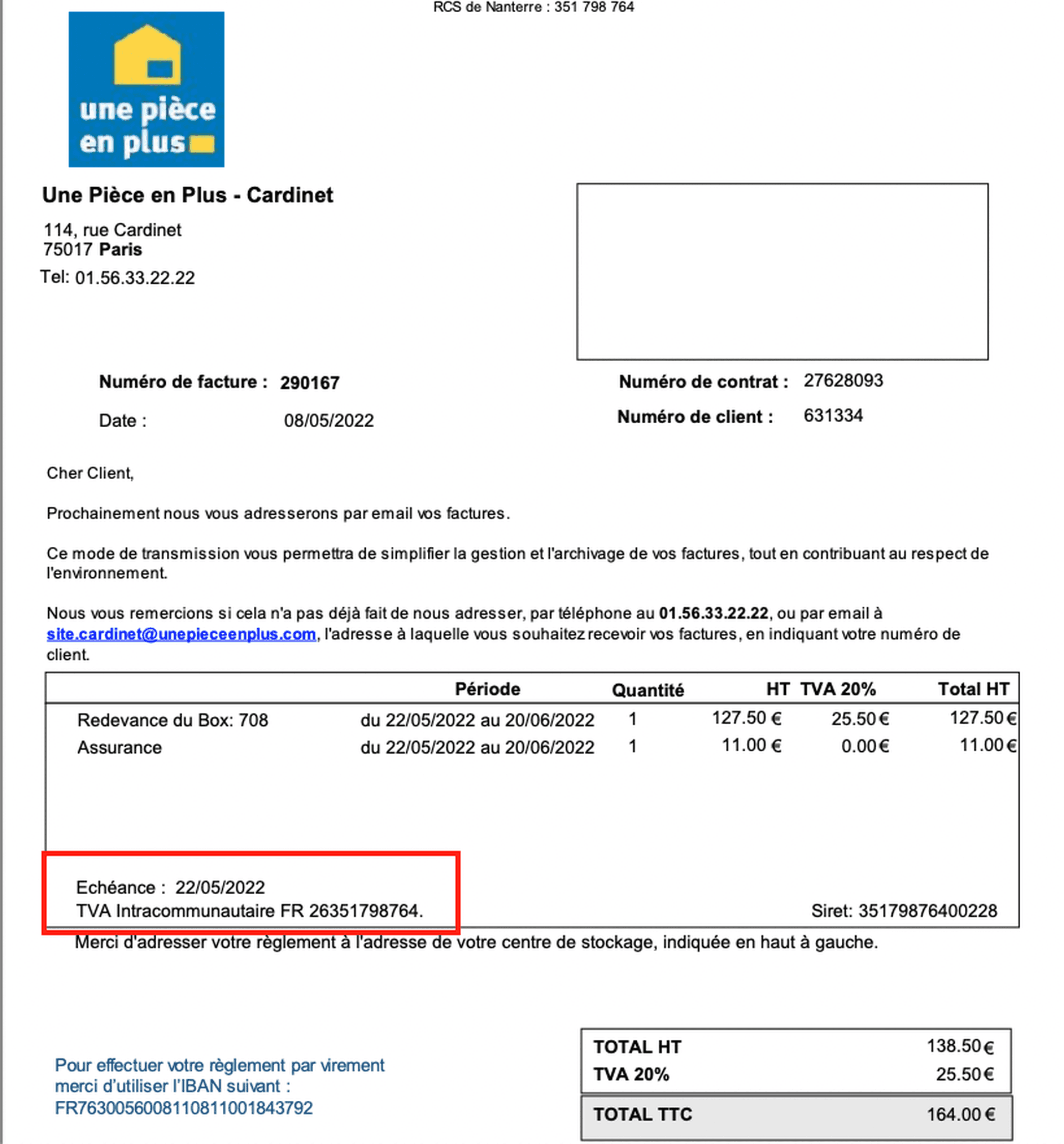

1/Le numéro de facture

Le numéro de facture est un numéro unique généralement basé sur une séquence chronologique continue. Par exemple : facture 01, 02, 03…

À noter : les numéros de facture doivent impérativement figurer sur toutes les pages.

2/L’identité de l’acheteur

Son nom (personne physique) ou sa dénomination sociale (si personne morale)

L’adresse du siège social de l’entreprise et/ou l’adresse de facturation si elle est différente

3/L’identité du vendeur ou du prestataire

Le nom (personne physique) ou la dénomination sociale (si personne morale) : indiquer la raison sociale ou celle de l’entreprise.

L’adresse de l’entreprise – à noter que l’adresse de vos bureaux n’est pas une mention obligatoire, sauf s’ils hébergent également votre siège social. Les factures sont toujours envoyées depuis le siège social.

Le numéro de SIREN ou SIRET : le numéro de SIRET ou SIREN doit apparaître sur la facture. Vous pouvez le trouver sur votre déclaration d’impôt, vos documents d’immatriculation ou sur d’anciennes factures. Le numéro SIREN est un simple numéro d’ordre, sans aucune signification particulière. Il n’est attribué qu’une seule fois et n’est supprimé qu’au moment de la disparition de l’entité juridique.

La forme juridique (EURL, SARL, SA, SNC, SAS) et le capital social de l’entreprise.

3. Les numéros obligatoires

1/Le numéro RCS (pour commerçant) et greffe d’immatriculation

Indiquez le RCS (Registre du Commerce et des Sociétés). C’est le numéro d’identification unique et officiel de l’entreprise. Il est composé de :

La mention « RCS »

Du nom de la ville d’immatriculation

D’une lettre (A pour commerçant, B pour société)

Du numéro SIREN

À noter : l’auto-entrepreneur ne reçoit pas de numéro RCS ou RM.

2/Le numéro RM (pour artisans) et département d’immatriculation

Le numéro RM (registre des métiers et de l’artisanat) est un numéro unique composé :

Du numéro de SIREN

Du numéro RM

Des trois chiffres désignant la chambre des métiers et de l’artisanat concernée

Le numéro RCS et le numéro RM s’obtiennent lors de la création de l’entreprise ou de la société. Ils permettent de l’identifier.

3/Le numéro de TVA intracommunautaire

Toute entreprise redevable de la TVA (taxe sur la valeur ajoutée) dans l’Union Européenne dispose d’un numéro d’identification fiscal individuel délivré par le service des impôts. Ce numéro doit obligatoirement figurer sur ses factures, ses déclarations d’échanges de biens et ses déclarations de TVA.

Pour les entreprises domiciliées en France, ce numéro est constitué du code FR, d’une clé informatique à 2 chiffres ou lettres et du numéro SIREN de l’entreprise (9 chiffres) :

En cas de doute, vous pouvez facilement trouver le numéro de TVA intracommunautaire de toutes les entreprises françaises sur le site société.com.

4. Les informations relatives à la transaction

Il faut faire apparaître sur la facture la liste ligne par ligne de chaque bien ou service concernés par la facture.

Pour un bien : nom du bien, nature, marque, référence du ou des produits, quantité.

Pour une prestation de service : la nature de la prestation, la quantité, les matériaux, la main-d’œuvre.

La description n’est pas une mention obligatoire, toutefois nous vous conseillons de décrire le plus précisément possible votre produit ou prestation pour ne pas laisser de place au doute. Si la facture est claire pour votre client professionnel, cela devrait limiter les retards de paiement !

5. Les montants et taux

1/Le prix unitaire ou taux horaire

La facture doit faire figurer clairement :

Le prix unitaire hors taxes ou taux horaire dans le cadre d’une prestation de service

Le montant total HT (hors taxes)

Le montant TTC (toutes taxes comprises)

Le montant des autres frais éventuels comme un service d’emballage, une livraison normale ou express.

De même, n’oubliez pas de mentionner les remises ou autres rabais appliqués sur le prix ou le montant total.

2/Le taux de TVA applicable

Lors de la facturation, les entreprises assujetties à la TVA doivent obligatoirement préciser les taux de TVA applicables à la vente. Cela leur servira de preuve fiscale pour la collecte ou la déduction de TVA.

Il existe quatre taux de TVA selon le produit ou services :

Le taux normal de la TVA est fixé à 20 % (art. 278 du code général des impôts)

Ce taux concerne la majorité des ventes de biens et des prestations de services. Il s’applique à tous les produits ou services pour lesquels aucun autre taux n’est expressément prévu.Le taux réduit de 10 % (art. 278 bis, 278 quater, 278 sexies A, 278 septies et art. 279 du CGI)

Il est notamment applicable aux produits agricoles non transformés ainsi qu’au bois de chauffage ou aux travaux d’amélioration du logement qui ne bénéficient pas du taux de 5,5%. Le taux réduit s’applique à certaines prestations de logement et de camping, aux foires et salons, aux jeux et manèges forains, aux droits d’entrée des musées, zoos, monuments, aux transports de voyageurs, au traitement des déchets et pour finir, à la restauration.Le taux réduit de 5,5 % (art. 278-0 bis et 278-0 bis A, art. 278 sexies du CGI)

Il concerne l’essentiel des produits alimentaires, les équipements et services pour handicapés, les livres sur tout support, les abonnements de gaz et d’électricité, les sources de chaleur issue d’énergies renouvelables, les repas dans les cantines scolaires, les billetteries de spectacle vivant et de cinéma, certaines importations et livraisons d’œuvres d’art, les travaux d’amélioration de la qualité énergétique des logements, les logements sociaux ou d’urgence, l’accès à la propriété.Le taux particulier de 2,1 % (art. 281 quater et suivants du CGI)

Il est réservé aux médicaments remboursables par la sécurité sociale, aux ventes d’animaux vivants de boucherie et de charcuterie à des non assujettis. Également applicable à la redevance télévision, à certains spectacles et aux publications de presse inscrites à la Commission paritaire des publications et agences de presse.

3/ Le taux de pénalités de retard applicables

Si l'entreprise prévoit des pénalités de retard en cas d'impayés, celles-ci doivent apparaître sur la facture. Conformément aux dispositions prévues par l'article L. 441-10, II du Code de commerce, le taux des pénalités de retard est en principe égal au taux appliqué par la Banque centrale européenne à son opération de refinancement la plus récente, majoré de 10 points de pourcentage.

6. Les dates importantes : émission, acompte et réglement

Une facture présente différentes dates importantes pour le client et qu’il ne faut pas oublier de préciser :

La date d’émission de la facture.

La date de paiement escomptée pour tout ou une partie du montant total lorsqu’un acompte ou paiement en plusieurs fois est prévu.

La date à laquelle vous attendez le règlement au plus tard.

En complément, vous pourrez également préciser les conditions applicables en cas de délai de paiement – ou en cas de paiement anticipé (taux d’escompte).

Pour rappel, les conditions générales de vente doivent obligatoirement préciser les conditions d’application et le taux d’intérêt des pénalités exigibles si le règlement est effectué après la date de la vente indiquée sur la facture, ainsi que le montant de l’indemnité forfaitaire pour les frais de recouvrement dans le cas où la somme due est réglée après cette date.

7. Les mentions spéciales

Certaines mentions devront être ajoutées lors de la facturation, en complément des mentions obligatoires, par exemple :

Si le vendeur est membre d’un centre de gesion ou d’une association agréée, alors le règlement par chèque et carte bancaire est accepté.

Si le vendeur est exonéré de TVA (micro-entrepreneur bénéficiant d'une franchise de TVA selon l’article 293 B du CGI).

Les artisans ou les micro-entrepreneurs exerçant une activité artisanale, pour lesquels une assurance professionnelle est obligatoire (notamment la garantie décennale), doivent mentionner l’assurance souscrite, les coordonnées de l’assureur et la couverture géographique.

Non-respect des règles de facturation : quelles conséquences ?

Les entreprises qui ne respectent pas ces obligations légales s’exposent à des pénalités qui peuvent coûter cher :

Une amende fiscale de 15 € par mention manquante ou inexacte pour chaque facture (plafonnée à 1/4 du montant total de la facture)

Une amende forfaitaire de 75000 € pour une personne physique et 375000 € pour une personne morale.

Vous aimerez aussi