Comptabilité

Liasse fiscale : définition, constitution et dates d'envoi 2025

La liasse fiscale reprend et détaille l’ensemble des revenus et charges d'une entreprise, sur l’ensemble d'un exercice fiscal. Définition, constitution et méthode de transmission de la liasse fiscale en 2025.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Liasse fiscale : définition

Tout au long de son exercice, l’entreprise accumule les documents fiscaux. Définition liasse fiscale : elle débite et crédite des comptes, effectue des virements, des immobilisations, paie (et contracte) des dettes et créances, des salaires, un loyer, etc.

En parallèle, elle encaisse des paiements, facture ses clients, perçoit parfois des aides, etc. L’ensemble de ces flux monétaires et financiers doit être reporté dans le compte de résultat, et ses annexes. C’est ce qui permet d’établir le passif de l’actif d’une entreprise dans le bilan comptable.

Les entreprises sont tenues à certaines obligations fiscales. À commencer par l’enregistrement comptable des opérations qui affectent leur patrimoine dans des livres journaux. Chaque mouvement doit être soigneusement répertorié, avec justificatif à l’appui.

Lors de la clôture de l’exercice , l’ensemble des données comptables et fiscales de l’entreprise est retranscrit sur les formulaires officiels et déposés auprès des services fiscaux, c’est ce qu’on appelle la liasse fiscale. Elle contient :

Le compte de résultats ;

Le bilan comptable ;

18 tableaux annexes reprenant chacun un élément de l’exercice.

À quoi sert une liasse fiscale ?

La liasse fiscale est à l’entreprise ce que la déclaration de revenus est aux particuliers : elle regroupe l’ensemble des éléments et documents fiscaux visant à justifier auprès de l’administration fiscale le montant de l’impôt à payer. C’est également cela qui permet à l’administration de s’assurer qu’une entreprise est bien en règle, sur le plan fiscal.

Enfin, cette liasse de documents peut servir auprès des banques. En effet, il n’est pas rare que, peu de temps après leur date de clôture, les chefs d’entreprise reçoivent une demande, souvent directive, de transmettre « leur dernier bilan ». Une façon pour les banques de s’enquérir de la santé financière de l’entreprise, et de sa solvabilité, en cas de demande de crédit par exemple.

Où trouver le bon formulaire ?

Les formulaires en question sont mis en ligne sur le site de l’administration fiscale. De même que les tableaux annexes à compléter. La déclaration à remplir et envoyer dépend directement du régime fiscal de l’entreprise : impôt sur le revenu ou impôt sur les sociétés.

Votre entreprise est assujettie à l’impôt sur les sociétés (IS)

⇒Vous êtes concerné par la déclaration n° 2065 , quel que soit votre régime d’imposition.

Que contient cette déclaration ? L’impôt sur les sociétés admet deux taux d’imposition :

Un taux normal (entre 28 % et 31 % sur le CA réalisé pendant l’exercice) ;

Un taux réduit à 15 % pour les PME et certaines entreprises, sous conditions*.

La déclaration 2065 met en évidence la part du résultat soumis à chacun des taux, mais également les déductions fiscales applicables (crédits d’impôt, réductions fiscales) et la rémunération prise durant l’exercice.

Taux de 15 % applicable à la tranche inférieure à 38 120 € de bénéfices pour les entreprises, dont le CAHT inférieur à 7,63 millions €. Au-delà de cette tranche, c’est le taux de 28 % qui s’applique.

Votre entreprise est assujettie à l’impôt sur le revenu (IR)

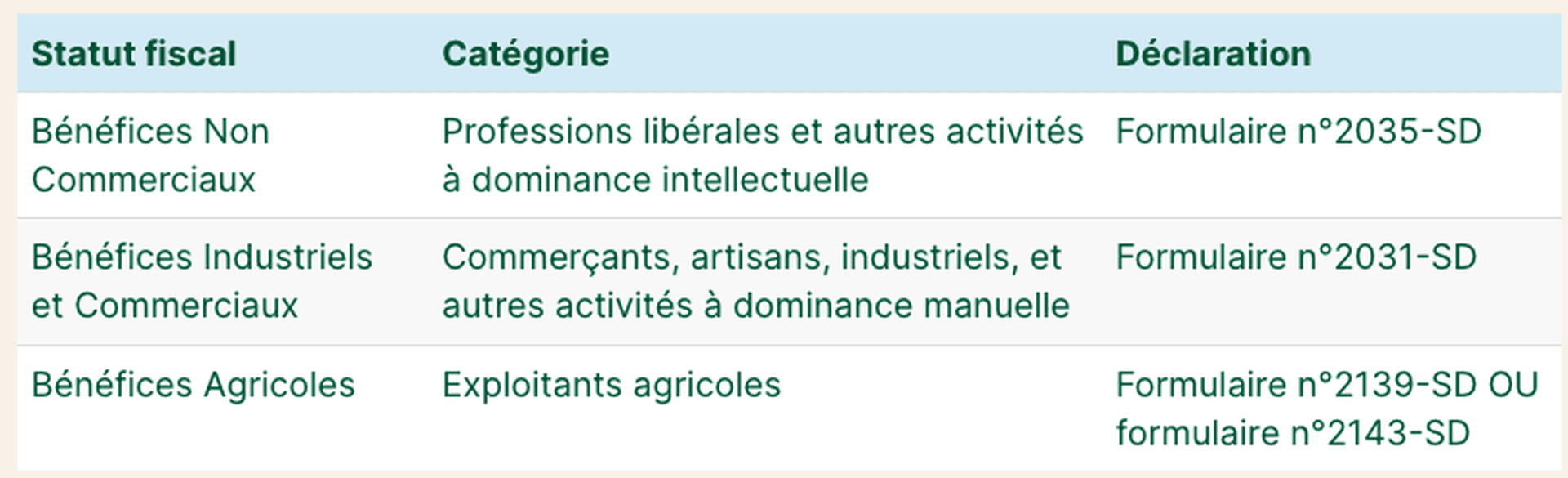

Le cas des entreprises soumises à l’IR est plus complexe. En parallèle du régime fiscal, il faut tenir compte du statut fiscal de l’entreprise. C’est-à-dire considérer la nature de ses revenus, qui peuvent être :

Des Bénéfices Non Commerciaux (BNC) ;

Des Bénéfices Industriels et Commerciaux (BIC) ;

Ou des Bénéfices Agricoles (BA)

Là encore, les différentes déclarations servent à dégager le montant qui sera soumis au barème progressif de l’impôt sur le revenu. Mais également les exonérations et déductions fiscales applicables, et la rémunération prise durant l’exercice.

Comment remplir une liasse fiscale ?

Comme son nom l’indique, la liasse fiscale est un ensemble de documents, ou plutôt de formulaires. Chaque formulaire correspond à un élément de l’exercice. Jusqu’en 2019, les liasses fiscales étaient présentées formulaire par formulaire.

La nature et le nombre de formulaires dépendent directement du régime d’imposition de l’entreprise :

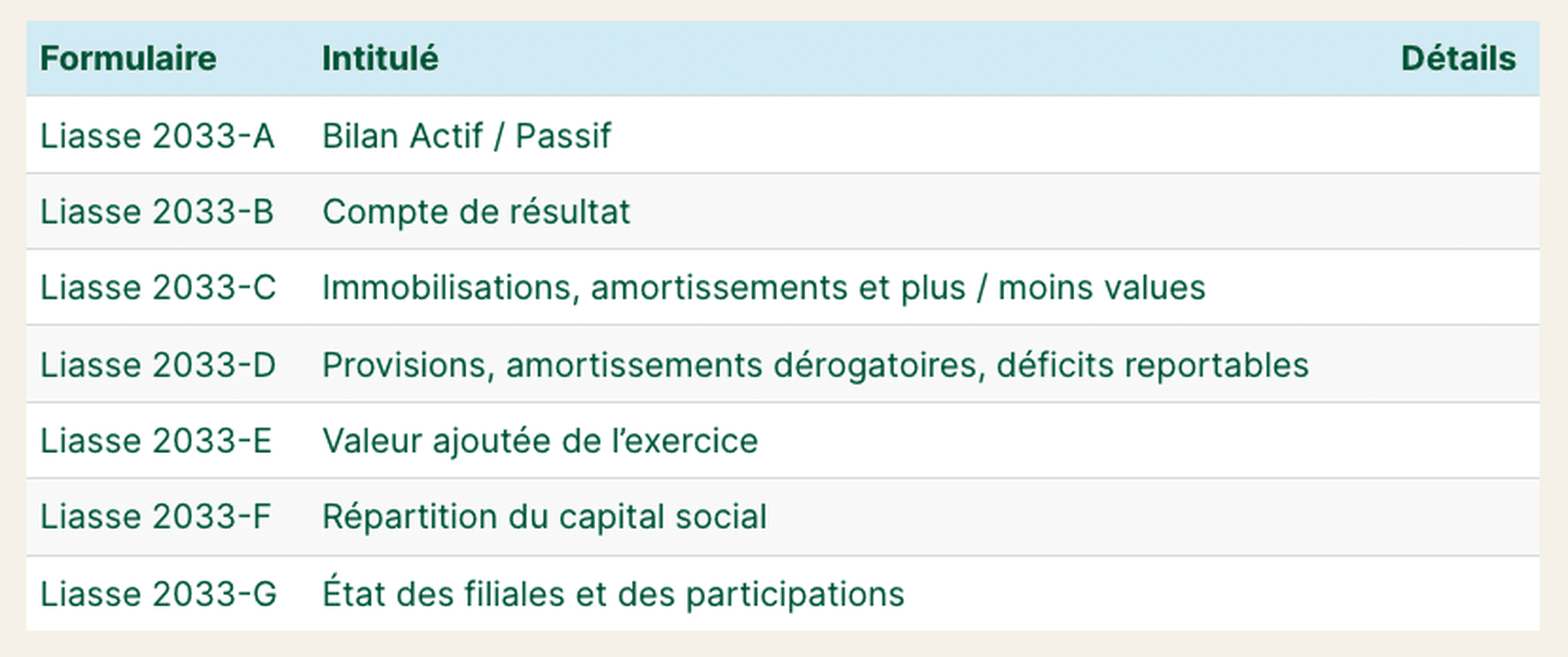

Régime Simplifié d’Imposition (RSI) ;

La différence entre les deux se joue au niveau du chiffre d’affaires hors taxe de l’entreprise. Jusqu’à un certain seuil annuel, l’entreprise relève du régime simplifié. En 2025, ce seuil s’élève à :

871 000 € pour les ventes et prestations d’hébergement,

263 000 € pour les prestations de services.

Le taux réduit d'IS à 15% s'applique désormais sur la tranche de bénéfices inférieure à 42 500 € pour les entreprises éligibles.

Au-delà de ces plafonds, l’entreprise est rattachée au régime normal.

Entreprises au Régime Réel simplifié d’Imposition (RSI)

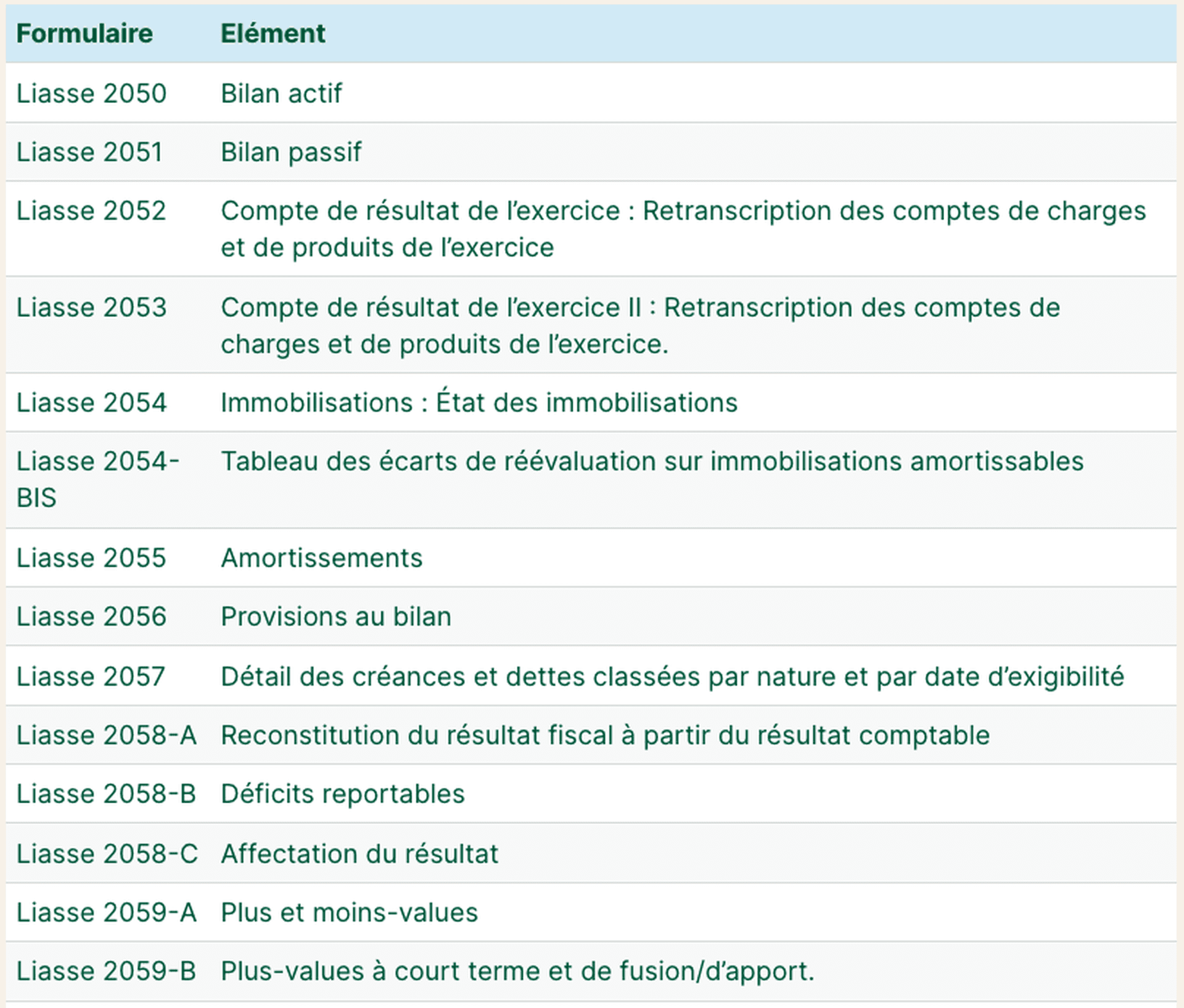

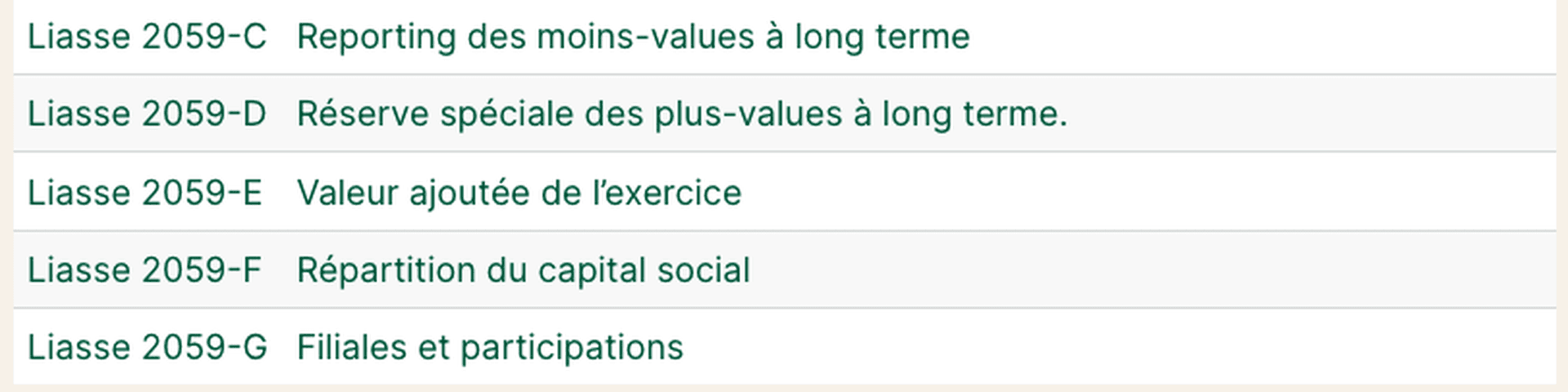

Entreprises au régime réel normal d’imposition

Comment déposer une liasse fiscale ?

Terminées, les déclarations papier envoyées par la Poste. La loi oblige désormais toutes les sociétés à passer par Internet pour leurs procédures administratives et fiscales. C’est le cas pour la liasse fiscale, mais également pour déclarer la TVA et payer ses cotisations (CVAE, CFE, etc.).

Pour télétransmettre votre liasse fiscale, vous avez le choix entre :

L’envoyer directement depuis votre espace professionnel sur le site impots.gouv.fr, en remplissant vous-même chacun des formulaires et leurs annexes. C’est l’Échange de Formulaires Informatisé (EFI), une procédure accessible uniquement aux entreprises qui relèvent du régime réel simplifié.

La transmettre électroniquement à partir des fichiers comptables. Cette opération, appelée l’Échange de Données informatisées (EDI), assez techniques, est généralement réalisée par l’intermédiaire d’un prestataire spécialisé, le partenaire EDI, ou un expert-comptable.

Dans tous les cas, retenez que la rédaction et l’envoi d’une liasse comptable n’ont rien d’évident. Cette opération fait intervenir à la fois des notions de comptabilité et de fiscalité. C’est pour cela que de nombreuses entreprises choisissent la procédure EDI pour transmettre leur liasse fiscale. En déléguant cette tâche à un professionnel du chiffre, comptable ou partenaire EDI, vous limitez sensiblement le risque d’erreur de saisie.

Les entreprises qui décident de gérer elles-mêmes leur liasse fiscale ont tout intérêt à être extrêmement à jour dans la tenue de leurs comptes. Cela commence par bien gérer ses factures fournisseurs.

Vous souhaitez trouver un moyen de traiter automatiquement vos factures ? Libeo vous accompagne dans la dématérialisation de vos factures d’achats. Comment ? En convertissant en temps réel vers des documents numériques, afin d’avoir un processus facile, et simplfier l’export vers la comptabilité.

À quelle date envoyer sa liasse fiscale en 2025 ?

La date limite est fixée au lundi 5 mai 2025 pour toutes les entreprises et sociétés, qu’elles soient soumises à l’IS ou à l’IR, qui clôturent leurs comptes au 31 décembre.

FOIRE AUX QUESTIONS

Quelle est la différence entre la liasse et le bilan ?

Le bilan est un état récapitulatif de fin d’exercice des postes d’actif et de passif de l’entreprise, faisant clairement apparaître le capital de celle-ci. La liasse fiscale est un ensemble de formulaires officiels , qui reprend l’ensemble des documents comptables de l’entreprise en fin d’exercice.

J’ai commis une erreur, comment corriger ma liasse fiscale ?

Si vous constatez une erreur sur votre liasse fiscale après envoi, vous avez toujours possibilité de la corriger jusqu’à la date de fermeture du service de déclaration. Passé ce délai, vous pouvez envoyer une liasse fiscale rectificative.

Peut-on télécharger sa liasse fiscale en PDF une fois celle-ci remplie ?

L’ensemble des formulaires qui composent la liasse fiscale est disponible sur le site de l’administration fiscale, et exportable au format PDF. Une fois remplis et envoyés, vous pouvez retrouver vos documents fiscaux dans votre espace professionnel sur le site impôts. gouv.fr. C’est dans cet espace que vous retrouverez également les liasses fiscales des 3 exercices précédents : vos liasses fiscales 2020, 2019 et 2018, avec notices explicatives.

Je suis au régime micro pour mon entreprise, dois-je remplir une liasse fiscale ?

Non. Les entreprises individuelles au régime micro n’ont aucune liasse fiscale à déposer au service de l’administration fiscale. C’est tout l’intérêt de ce régime : alléger au maximum les obligations comptables et fiscales des entreprises éligibles. La tenue de la comptabilité est très réduite, de même que les obligations déclaratives. En contrepartie, les plafonds de revenus annuels ont relevés :

188 700 € pour les activités mixtes (ventes, fourniture de logement) ;

77 700 € pour les prestations de services.

Ces mises à jour reflètent les dernières informations disponibles sur le site officiel du gouvernement concernant la liasse fiscale pour l'année 2025. Il est toujours recommandé de consulter un expert-comptable ou les services fiscaux pour obtenir des informations spécifiques à votre situation.

Vous aimerez aussi