Sommaire

Libeo, la solution de gestion

des dépenses pros

Automatisez vos règlements fournisseurs, contrôlez votre cash et optimisez enfin vos marges.

Taxe sur la Valeur Ajoutée : définition

Qu’est-ce que c’est que la TVA ? La Taxe sur la Valeur Ajoutée est un impôt indirect sur la consommation, supporté par les consommateurs, applicables à l’achat de biens et de services. On parle d’impôt « indirect », car elle n’est pas prélevée à la source, mais via l’entreprise prestataire, qui vend le bien ou propose les services. C’est ce qui la distingue des impôts directs comme l’impôt sur le revenu. Ergo, il ne s’agit pas d’une taxe à proprement parler, mais d’un impôt. Idem avec les impôts locaux (taxe foncière et taxe d’habitation) qui ne reflètent pas le coût d’un service rendu, sans lien avec le fonctionnement d’un service.

Concrètement, comment ça marche ?

Toutes les entreprises facturent cet impôt à leurs clients. Cet impôt s’applique aussi bien sur les prestations de services que sur les biens. Lorsqu’elles facturent ses clients, l’entreprise inclut dans le prix final la taxe sur la valeur ajoutée. C’est le prix TTC (toutes taxes comprises). Mais cette taxe est ensuite reversée à l’État par l’entreprise, qui n’encaisse au final que le prix HT (hors taxe). La différence entre le prix TTC et HT correspond au montant de la TVA, dont le taux varie selon le secteur d’activité de l’entreprise et la nature des biens livrés/de la prestation effectuée.

Le parcours est donc le suivant :

- Le consommateur final paie le prix TTC ;

- L’entreprise reverse le montant de la TVA à l’État.

- Elle encaisse le prix HT.

En d’autres termes, ce n’est pas l’entreprise qui paie la TVA, mais le consommateur final (le client), l’entreprise a ici un rôle de collecteur : c’est elle qui se charge de récupérer cet impôt qui revient ensuite à l’État.

Les différents taux de TVA en France

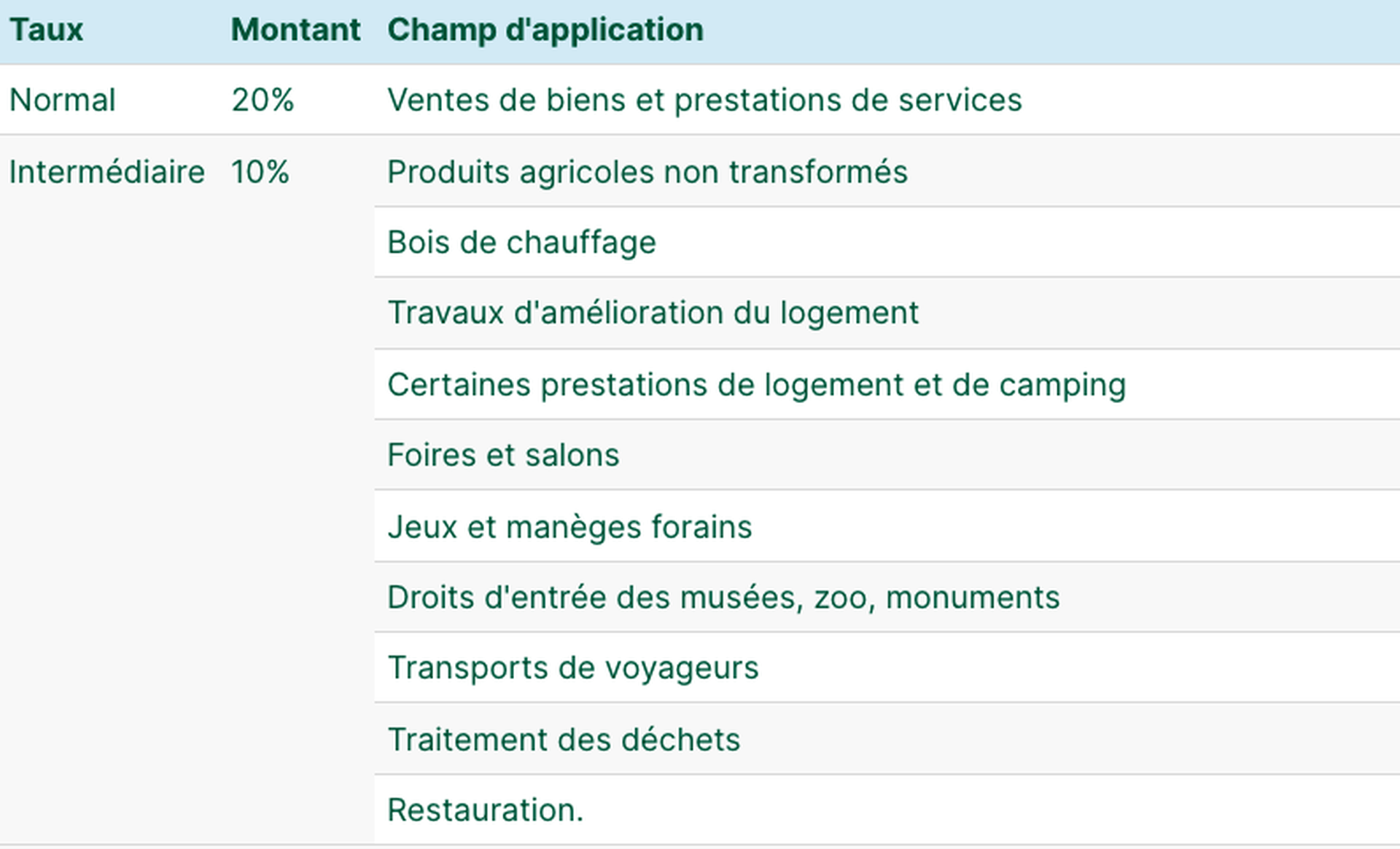

Il n’existe pas un, mais quatre taux de TVA en France, conformément à l’article 6 de la loi de finances pour 2014 :

- le plus courant, le taux normal : 20 %

- taux intermédiaire : 10 %

- taux réduit (inchangé) : 5,5 %

- et enfin, le taux particulier (inchangé) : 2,1 %

Pourquoi différents taux ? Parce que l’ensemble des produits et services ont des spécificités et des utilisations différentes. Tous ne nécessitent pas le même nombre d’intervenants, la même quantité de ressources et la même logistique pour leur livraison. C’est pour cette raison, et pour des questions de fiscalité qu’ils sont classés dans 4 compartiments. Comme le voit dans le tableau ci-dessous (précisons que la liste de chaque catégorie définie ici n’est pas exhaustive) :

Comment déclarer la TVA ?

Pour calculer le montant de la TVA, il faut commencer par connaître le ou les taux applicable(s) à la prestation effectuée/au bien livré. Prenons un exemple avec le tableau ci-dessous :

Notre tableau fait intervenir trois entités :

- Un fabricant ;

- Un grossiste qui achète un produit X au fabricant ;

- Et enfin, un commerçant qui vend le produit au consommateur final.

Comment lire ce tableau ?

Le fabricant vend ses produits au grossiste pour 400 € HT. Le grossiste revend ensuite ces produits X à un commerçant pour 420 € HT, lequel les revend ensuite au consommateur final pour 440 € HT. Le taux de la TVA est de 5,5 % sur ces produits, ce qui nous donne :

- 22 € de TVA collectée et 422,00 € TTC de prix de vente entre le fabricant et le grossiste ;

- 23,1 € de TVA collectée et 443,10 € TTC de prix de vente entre le grossiste et le commerçant ;

- 24,2 € de TVA collectée et 464,20 € TTC de prix de vente entre le commerçant et le client final.

Pour le grossiste et le commerçant, une partie de la TVA correspond au montant engagé pour les achats professionnels. À ce titre, elle est déductible. Au total, l’État reçoit 24,20 € au titre de la TVA sur la vente et la commercialisation du produit X :

- 22 € par le fabricant ;

- 1,1 € par le grossiste ;

- 1,1 € par le vendeur.

Ce montant final n’est donc pas supporté par l’entreprise, mais par le consommateur final (qui achète le produit fini). Il correspond à la différence entre le prix TTC et HT.

Pour ces trois intervenants, il n’y a pas d’impact, car la charge de la TVA est intégralement transférée à leurs clients à travers le prix TTC. Toutefois, les entreprises doivent se doter des moyens leur permettant de calculer le montant de la TVA collectée et déductible, ce qui peut engendrer chez les plus petites d’entre elles des coûts administratifs non négligeables.

Comment déclarer la TVA ?

Les modalités déclaratives de la TVA dépendent directement du régime déclaratif de l’entreprise, qui peut être :

- La franchise en base de TVA;

- Le régime réel simplifié ;

- Le régime réel normal.

Première chose à savoir : si vous relevez de la franchise en base de TVA, inutile de déposer une déclaration.

Concrètement, comme ça se passe ?

Le principe est simple : l’entreprise déclare l’ensemble de la taxe collectée, en se basant sur le (ou les) compte 44 571 « TVA collectée ».

La déclaration de Taxe sur la Valeur Ajoutée s’effectue en 4 étapes :

- Calcul du total de la TVA facturée ;

- Calcul du total de la TVA payée ;

- Soustraction de la TVA payée de celle facturée ;

- Le résultat de l’opération donne le montant à reverser à l’État.

Avant l’envoi de votre déclaration, vérifiez bien que :

- Le solde est à zéro dans le compte ou les comptes 44571 ;

- Le solde correspond au total des TVA sur les factures fournisseurs à payer comportant une TVA déductible sur décaissements dans le compte ou les comptes 44566 et 44562 :

- Votre déclaration comporte bien le montant de la TVA due ou du crédit de TVA dans le compte 44551 ou 44567.

Comment régler la taxe ?

En ligne, depuis votre espace professionnel (mode EFI) sur le site www.impots.gouv.fr ou par l’intermédiaire d’un partenaire EDI.

Quelles sont les entreprises exonérées ?

En principe, toute entreprise qui facture des biens ou des services est assujettie à la TVA. En réalité, certaines peuvent bénéficier d’une franchise de TVA, en raison de la structure de l’entreprise ou si son chiffre d’affaires ne dépasse pas un certain seuil. Sont notamment concernées les activités :

- De pêche maritime ;

- De commerce extérieur entre pays membres de l’Union européenne ;

- Médicales, paramédicales ;

- D’enseignement.

La franchise en base de TVA

En deçà d’un certain chiffre d’affaires (HT) annuel, les entreprises sont dispensées de déposer une déclaration de TVA. C’est la franchise en base de TVA. Elle s’applique si le CA HT ne dépasse pas :

- 85 800 € pour les entreprises réalisant des livraisons de biens, des ventes à consommer sur place ou des prestations d’hébergement ;

- 34 400 € pour les autres prestations de service ;

- 44 500 € pour les revenus des artistes-interprètes et les droits d’auteur perçus par les auteurs ayant renoncé à la retenue à la source, ou pour les autres revenus que leurs droits versés par les éditeurs.

Le cas des Travailleurs Non Salariés (TNS)

Les Travailleurs Non Salariés (TNS), couramment appelés les indépendants, peuvent bénéficier de la franchise de base sous certaines conditions. C’est le cas s’ils sont affiliés au régime de la micro-entreprise par exemple. Parmi les professions libérales, le cas des avocats est un peu à part : ils peuvent bénéficier de la franchise en base de TVA si leurs recettes annuelles ne dépassent pas 44 500 €.

Bon à savoir : l'entreprise ou le professionnel qui relève de la franchise en base doit faire apparaître la mention "TVA non applicable - article 293 B du CGI" sur toutes ses factures. Par ailleurs, si la TVA n'est pas collectée, elle n'est pas non plus déductible. Elle ne peut pas être récupérée sur les achats effectués dans le cadre de l'activité professionnel.

Par exemple, un illustrateur qui exerce son activité sous le régime de la micro-entreprise ne paie pas de TVA sur ses prestations. Il facture donc ses clients au prix hors taxe. En contrepartie, il ne peut pas récupérer la TVA sur les dépenses de matériel, fourniture, logiciels et autres équipements engagées dans le cadre de son activité professionnelle.

C’est pour cette raison que la franchise est optionnelle : si elles le souhaitent, les entreprises peuvent opter pour le paiement de la taxe sur la valeur ajoutée. En refusant la franchise, elles facturent et récupèrent la taxe. Cette option est intéressante notamment pour les entreprises qui supportent des dépenses importantes auprès de leurs fournisseurs tous les mois.

Pourquoi parle t-on de TVA déductible ?

En comptabilité, on distingue la TVA collectée de la TVA déductible. Explications :

- Une entreprise collecte la TVA auprès de ses clients en vue de la reverser à l’État ;

- Mais elle la déduit également des achats engagés dans le cadre de son activité (fournisseurs, grossistes, matières premières, etc.).

Afin de ne pas être imposées plusieurs fois, les entreprises peuvent déduire la part de TVA correspondant aux achats engagés dans le cadre de leur activité professionnelle de celui collecté auprès de leurs clients sur les ventes de biens/de services effectués :

Montant de la taxe déductible = Prix d’achat TTC – Prix d’achat HT

Attention cela dit, le seul fait de supporter la TVA sur des dépenses professionnelles ne la rend pas déductible. Pour cela, votre entreprise doit être en règle auprès des services juridiques et fiscaux : votre activité déclarée, aux normes, etc. Mais vous devez également pouvoir le démontrer sur vos factures fournisseurs. Plus qu’une preuve d’achat/de vente, vos factures constituent une preuve juridique et fiscale qui doit mentionner le montant de la TVA payée.

Article

Comment l'automatisation rationalise le paiement des fournisseurs

Quels sont les avantages de l'automatisation des comptes fournisseurs ? Comment la mettre en place efficacement ? On vous dit tout ici.

C’est pour cette raison qu’il est capital pour les entreprises et professionnels d’être à jour dans leur comptabilité. Non seulement en cas de contrôle fiscal et d’audit comptable, où ces documents peuvent être demandés. Mais également parce qu’au moment de déposer leur déclaration de TVA, les entreprises doivent la déclarer en retenant comme fait générateur la date de facture.

Le crédit de TVA

Il peut arriver que le montant de la TVA déductible dépasse celui de la TVA collectée. Cela ouvre droit pour l’entreprise à un crédit de TVA (au même titre que les crédits d’impôt).

Dans ce cas, elle peut choisir d’imputer ce crédit sur ses futures déclarations de TVA (à la façon d’un avoir). Le cas échéant, elle doit le préciser en l’inscrivant en ligne 21 (case 8001) de la déclaration du mois ou du trimestre d’après.

Autre possibilité : se faire rembourser ce crédit par les services de l’administration fiscale. Dans ce cas, l’entreprise peut choisir entre un remboursement :

- Mensuel si le montant est supérieur à 150 € ;

- Trimestriel si le montant est supérieur à 760 € ;

- Annuel : attention dans ce cas, car selon le régime d’imposition de l’entreprise (régime réel ou régime simplifié), la démarche de demande de remboursement n’est pas la même.

⇒ Votre entreprise est assujettie au régime réel normal : formulaire n°3519 à envoyer au cours du mois de janvier qui suit l’année civile ou le crédit de TVA a été constaté. Le mois de janvier 2021 pour un crédit constaté en 2020 par exemple).

⇒ Votre entreprise est assujettie au régime simplifié d’imposition (RSI) : déclaration annuelle de TVA (CA12).

Quelle que soit la périodicité choisie, la demande de remboursement s’effectue auprès du Service des Impôts de l’Entreprise (SIE) dont dépend l’entreprise.

La TVA intracommunautaire

Afin de simplifier les échanges au sein de ses États membres, l’Union européenne a instauré des normes spécifiques en matière de TVA. Facturée directement aux clients, elle est collectée et déclarée par l’entreprise. C’est la TVA intracommunautaire, que toutes les entreprises siégeant dans un pays membre de l’Union européenne doivent déclarer. Elle s’applique à toute transaction commerciale (livraison ou acquisition) intraeuropéenne effectuée entre deux entreprises assujetties à la TVA.

Concrètement, comme ça marche ? Pour les échanges intracommunautaires, on ne parle pas d’exportations et d’importations, mais de livraisons et d’acquisitions.

Le principe est le suivant :

Les livraisons intracommunautaires de biens depuis la France sont exonérées en France.

FOIRE AUX QUESTIONS

Quels sont les pays qui n’appliquent pas la TVA ?

Les 28 pays de l’Union européenne appliquent la TVA, en interne et pour les transactions internationales au sein de l’UE. Sur le continent européen, quelques rares exceptions, comme la Principauté d’Andorre, n’appliquent pas de TVA. Même la Principauté de Monaco, connue pour sa fiscalité quasi inexistante, applique la TVA sur les mêmes bases et aux mêmes taux qu’en France. Parmi les pays développés, seuls les États-Unis n’appliquent pas de cette taxe, préférant un système proche de « sales taxes » (« taxes sur la vente »). Le Canada utilise quant à lui une taxe très similaire : la taxe sur les produits et services.

Comment sont taxés les frais de port ?

L’application de la TVA sur les frais de livraison obéit à des règles différentes selon qu’il s’agit d’une vente franco de port (dont les frais sont assurés par le vendeur), d’une vente forfaitaire ou aux conditions de départ :

- Vente franco de port : les frais de livraison sont inclus dans le prix de vente final. La TVA s’applique sur les frais, au même taux que celui applicable aux biens livrés.

- Vente forfaitaire : idem avec une vente franco de port.

- Vente aux conditions de « départ » : les prestations de transport sont facturées séparément. La TVA s’applique au taux normal de 20 %.

Quels sont les taux de TVA applicables dans la restauration ?

Le cas du secteur de la restauration est un peu ambigu. Selon le lieu de consommation (sur place ou à emporter), il applique des taux différents pour la TVA :

- Entrées, plats, boissons sans alcool et desserts consommés sur place : taux intermédiaire de 10 %

- Restauration rapide : taux intermédiaire de 10%

- Restauration à emporter : taux réduit de 5,5%

- Ventes de boissons alcoolisées : taux normal de 20%

- Ventes de boissons sans alcool à emporter en bouteilles et canettes : taux réduit de 5,5%.

Libeo, la solution de gestion

des dépenses pros

Automatisez vos règlements fournisseurs, contrôlez votre cash et optimisez enfin vos marges.