Comptabilité

E-reporting : la transmission des données de paiement

Pour améliorer la connaissance en temps réel de l’activité des entreprises, la loi de finances rectificative pour 2022 prévoit l'obligation de « e-reporting » qui consiste à transmettre les données de paiement à l'administration fiscale sous forme de flux de données complémentaire à la facture électronique (e-invoicing). Cependant, avec l'abandon du Portail Public de Facturation (PPF) annoncé récemment, le cadre de cette réforme a évolué.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

E-reporting : définition

L’"e-reporting ou e reporting", par définition, désigne la gestion électronique de transmission des données de transactions à l’administration fiscale. Basée sur un format de déclaration standardisé, cette transmission systématique des données vise à préremplir les ****déclarations de TVA et mieux lutter contre la fraude. À l’exception du numéro d’identification fiscale, les données à transmettre correspondent à celles de la facture électronique.

Quel est l’intérêt du reporting ?

L’intérêt du e-reporting sur les données de transaction et de paiement est triple :

Transparence : l’entité déclarante transmet ses données directement à l’administration publique sans passer par un tiers. Cette transmission directe sécurise les données de transaction et accentue la transparence des échanges.

Efficacité : le processus de transmission est automatisé et sécurisé, de sorte qu’il n’y a pas besoin d’interventions manuelles ou d’erreurs humaines. Il élimine le besoin de supports papier ou électroniques, souvent sujets à des erreurs de traitement et de stockage.

Interopérabilité : l’e-reporting permet à différentes entités d’échanger des données dans un format standardisé accepté par toutes les parties prenantes (administration fiscale, institutions financières, etc.). Cela réduit les coûts liés à l’échange d’informations entre différents systèmes.

Avec l’e-invoicing, le e-reporting s’inscrit dans un processus de Contrôle Transactionnel en Continu (CTC).

Comment fonctionne le e-reporting ?

Le e-reporting est conçu pour s’assurer que toutes les transactions sont transmises à l’administration en temps voulu et de manière sécurisée. Le contenu du flux dépend de la nature de la transaction (B2C, B2B, livraison intracommunautaire, etc.), mais dans l’ensemble, toutes les déclarations suivent le même circuit :

1. Transmission électronique des données par voie électronique à l’administration, qui peut alors vérifier si elles ont déjà été déclarées ou non. Cela garantit qu’il n’y a pas de déclaration en double, ce qui est important pour les deux parties, car cela réduit la quantité de travail nécessaire à des fins d’audit et de contrôle.

2. Validation de la transmission électronique des données : si une transaction a déjà été déclarée, vous recevrez un message d’erreur de votre fournisseur indiquant que cette transaction particulière doit être saisie à nouveau afin d’éviter les doublons. Outre la prévention des doubles déclarations, cette étape permet de s’assurer que vos données correspondent aux informations détenues par les autorités concernant le statut fiscal de votre entreprise.

3. Confirmation automatisée de la transmission électronique des données : une fois toutes vos transactions transmises, vous recevrez une confirmation automatisée de votre fournisseur.

Les données à transmettre à l'administration

Les données de transaction à transmettre

Numéro d'identification du fournisseur du bien ou service

Période au titre de laquelle la transmission est effectuée, ou, pour les opérations donnant lieu à facture, la date de la facture

Mention « Option pour le paiement de la taxe d’après les débits » s’il y a lieu

Date des opérations (transactions)

Catégorie de transaction : livraison de bien, prestation de services, livraisons de biens et prestations de services réalisées par des assujettis établis en France et qui ne sont pas situées en France, opérations donnant lieu à l’application des régimes prévus au e du 1 de l’article 266 et aux articles 268 et 297 A du CGI

Par taux d’imposition, montant total HT et montant de TVA correspondante

Montant total de la TVA due en France, exprimé en euros pour les transactions établies en devise étrangère

Nombre de transactions quotidiennes pour les opérations ne donnant pas lieu à facture

Numéro de facture pour les opérations donnant lieu à facturation électronique

Les données de paiement à transmettre

Numéro d'identification du fournisseur du bien ou service (SIREN)

Période au titre de laquelle la transmission est effectuée, ou, pour les opérations donnant lieu à facture, la date de la facture.

Date d’encaissement effectif

Montant encaissé par taux d’imposition de TVA

Numéro de facture pour les opérations donnant lieu à facture

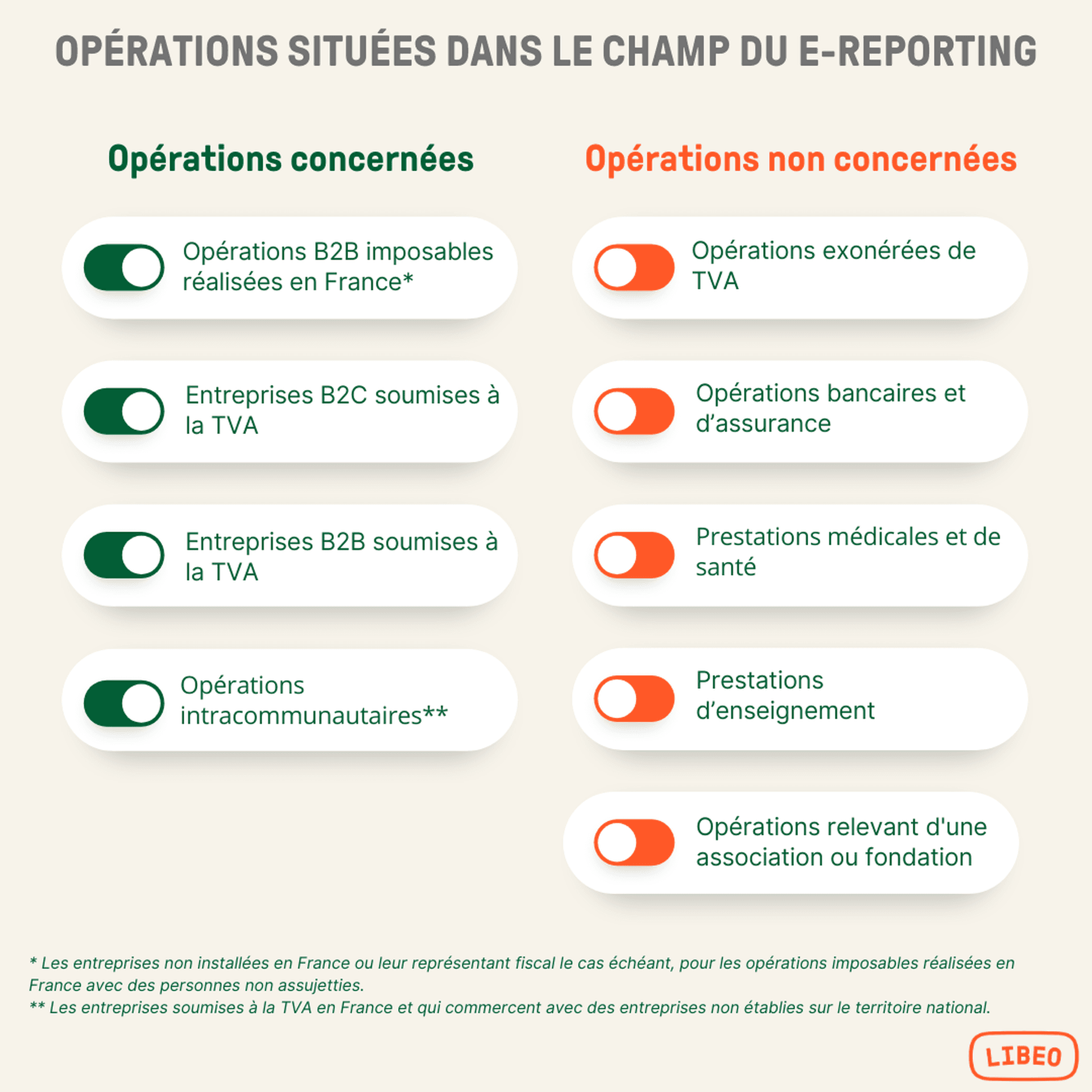

Tableau des opérations situées dans le champ du e-reporting

L’e-reporting des données de paiement porte sur les opérations suivantes :

Livraisons intracommunautaires de biens et services.

Exportations de biens et produits pour la maison réalisées au bénéfice d’entreprises hors U.E.

Opérations vers les départements d’outre-mer.

Quelle est la différence entre e-invoicing et e-reporting ?

L’e-invoicing fait référence au procédé de l’émission et de réception de factures via une Plateforme de Dématérialisation Partenaire (PDP).

L’ e-reporting désigne la procédure de transmission de données de transaction à l’administration. Cette obligation vient compléter le déploiement de l’e-invoicing.

Le reporting sur les données implique que toutes les entreprises du secteur privé assujetties à la TVA en France doivent transmettre aux autorités fiscales les informations relatives aux factures, mais exclues du champ de la facturation , à savoir :

Les transactions B2C ;

Les opérations intracommunautaires ;

Les opérations réalisées avec des particuliers non assujettis à la TVA.

Outre les mentions légales habituelles, les factures électroniques doivent comporter des données structurées pouvant être lues et comprises par un ordinateur afin de répondre aux normes de facturation électronique.

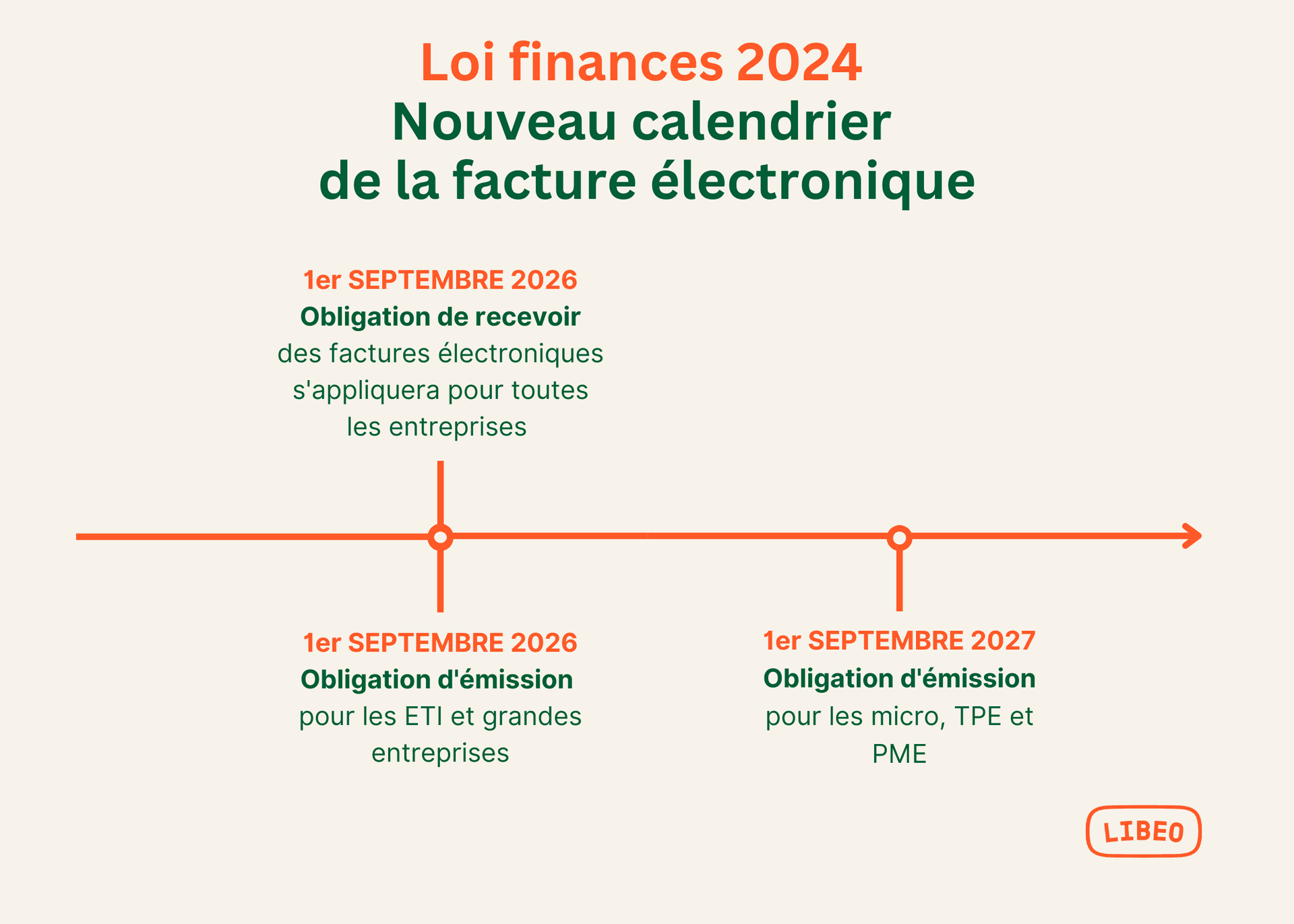

E-reporting 2026 : les nouvelles dates à retenir

Mise à jour : dans un communiqué de presse en date du 28 juillet dernier, la Direction générale des Finances publiques annonçait le report de l’entrée en vigueur de la réforme de la facturation électronique , prévue en 2024.

Le déploiement du e-reporting en France suit le même calendrier que celui de l’e-invoicing. À savoir qu’à compter de 2026 , toutes les entreprises devront procéder au e-reporting exigé par la DGFiP :

1er septembre 2026 : obligation d’émission de factures électroniques et de e-reporting pour les grandes entreprises et les entreprises de taille intermédiaire. Obligation de réception de factures électroniques pour toutes les entreprises.

1er septembre 2027 : obligation d’émission de factures électroniques et du e-reporting pour les PME et TPE.

Déploiement du e-reporting en France : comment se conformer ?

Pour se préparer à l'obligation de e-reporting qui entrera en vigueur dès 2026, les entreprises concernées sont vivement incitées à entamer dès à présent leur transition vers la facturation électronique. Transition qui nécessite d'utiliser une plateforme de dématérialisation des factures.

La première étape consiste à choisir une solution logicielle qui réponde aux besoins de votre entreprise. En général, il est préférable d'opter pour un opérateur de dématérialisation inscrit dans une démarche d'immatriculation auprès de la DGFiP pour devenir Plateforme de Dématérialisation Partenaire (PDP).

Seules les PDP seront habilitées à assurer toutes les fonctionnalités prévues par la réforme en matière de facturation électronique et de e-reporting.

Vous pourrez ainsi échanger facilement des documents avec vos clients et fournisseurs et automatiser de nombreux processus et disposer d'une solution conforme aux exigences du livre de procédures fiscales.

Libeo , plateforme de gestion et de paiement des factures, s’allie à Docaposte, filiale numérique du groupe La Poste et référent de la confiance numérique en France, pour proposer une Plateforme de Dématérialisation Partenaire innovante, performante et certifiée.

Foire aux questions

Le numéro d’identification standard (SIREN) sera remplacé par un numéro de TVA intracommunautaire pour les transactions au sein de l’Union européenne. Un code différent est prévu pour les transactions hors de l’U.E.

Comment envoyer mon e-reporting ?

La transmission des données admet trois scénarios, basés sur l’infrastructure technologique des entreprises :

Vous utilisez un logiciel de caisse : tous les tickets émis pendant la journée doivent être déclarés comme des tickets Z.

Vous utilisez une PDP : les données de facturation sont transmises à l’administration par la même plateforme que celle utilisée pour l’émission et la réception des factures, sans avoir à les transmettre au client.

Vous n’utilisez pas de système informatique : vous devrez envoyer un résumé des transactions traitées chaque semaine ou chaque mois.

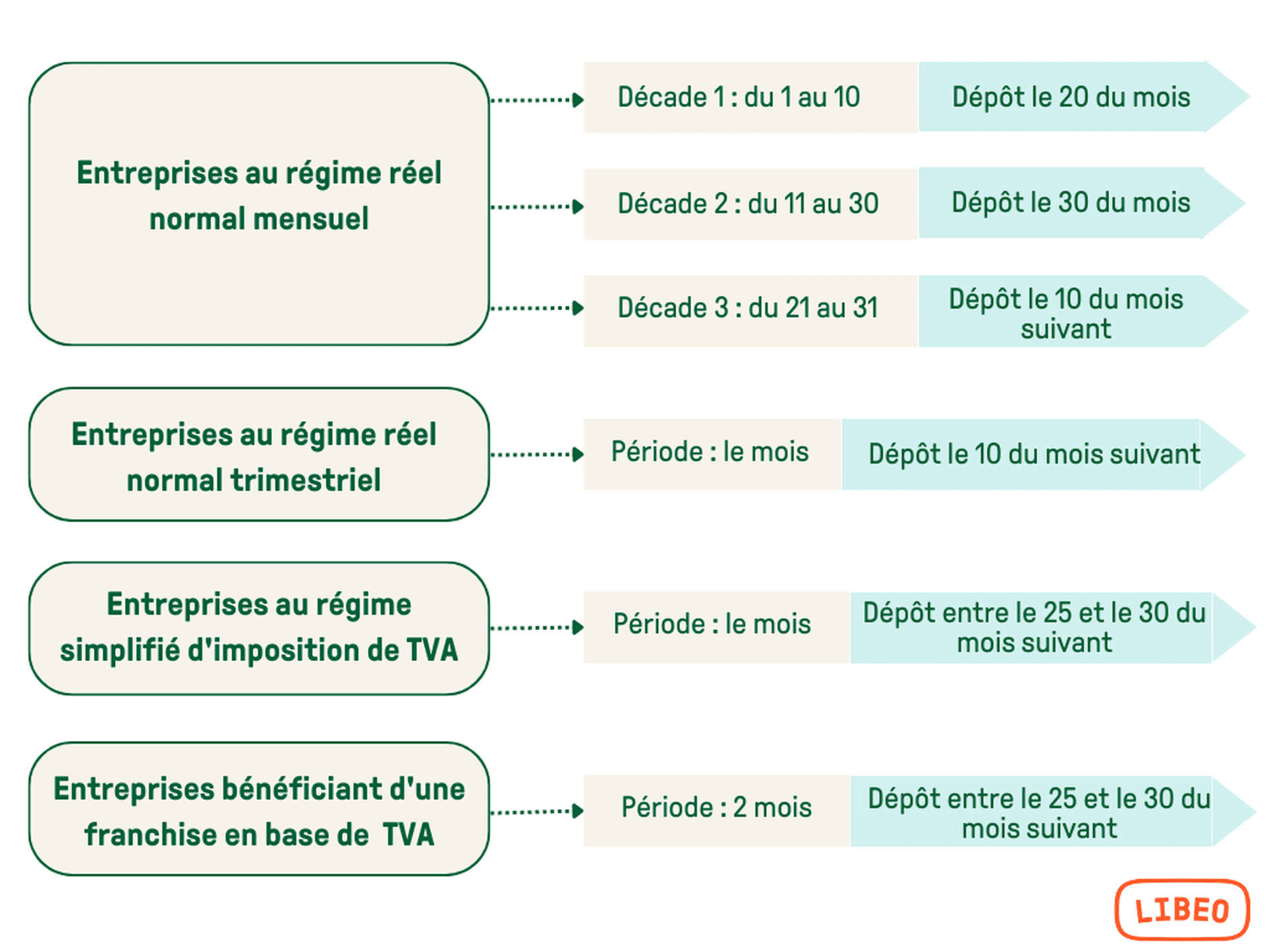

Quand envoyer mon e-reporting ?

La cadence de transmission des données de transactions à l'administration dépend du régime fiscal de votre entreprise :

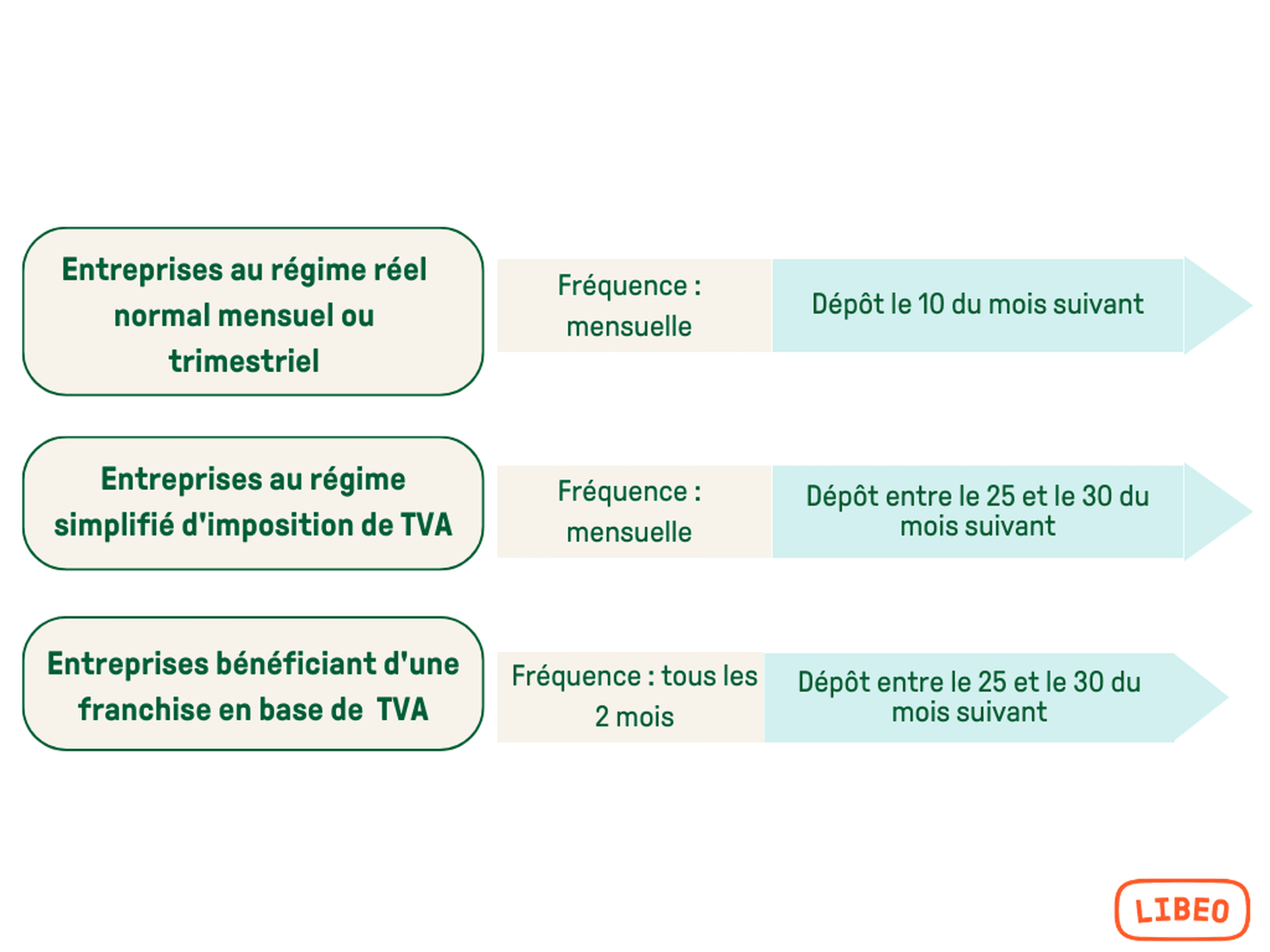

Pour l'e-reporting des données de paiement, les cadences sont les suivantes :

Sous quel format envoyer mon e-reporting ?

Vous devez transmettre vos données en utilisant l’un des formats suivants :

Un format hybride comme Factur-X.

Vous aimerez aussi