Expertise-comptable

Groupe TVA : ce qui change au 1er janvier 2025

À compter du 1er janvier 2025, un régime de groupe TVA est mis en place en France. Les assujettis peuvent demander cette option dès 2024, pour une application effective au 1er janvier 2025. On revient sur les modalités de déduction et de facturation dans le cadre de ce groupe TVA.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Régime de groupe TVA : que dit le BOFIP ?

Le Bulletin officiel des Finances publiques (BOFIP) définit ainsi la notion de groupe TVA :

Le « groupe TVA » ou groupement de personnes correspond à la faculté pour différentes entités indépendantes sur le plan juridique de constituer, sous certaines conditions, un assujetti unique afin d’exclure du champ de la TVA les opérations réalisées entre elles. Chaque État membre peut ouvrir ou non cette faculté pour les entités établies sur son territoire.

Ce régime concerne les opérations réalisées entre entités d’une même personne morale, au sens de l’ article 256 C du code général des impôts ( CGI). Plus exactement, les personnes assujetties étroitement liées entre elles sur les plans financier, économique et de l’organisation. Sous réserve d’être établies en France. Ce régime vise à adapter les dispositions relatives aux modalités de déduction et aux règles de facturation de la taxe sur la valeur ajoutée. Le groupe TVA leur permet de constituer un assujetti unique pour l’application de la TVA.

Groupe TVA 2025 : les nouveautés

Le régime de groupe TVA n’est pas nouveau en France. Mais il était jusque là réservé uniquement aux grands groupes, et limité au seul paiement de la TVA.

Qui peut bénéficier du régime de groupe TVA ?

Les conditions de mise en œuvre du groupe TVA reposent sur le principe de dépendance financière et économique entre les membres du groupe. À savoir que :

Les membres du groupe travaillent ensemble à la poursuite d’un objectif économique, social ou culturel commun.

Plus de 50 % du capital ou des droits de vote d’une société sont détenus par une autre société.

Un groupe doit avoir une direction commune juridique ou de fait.

À noter que la création d’un groupe TVA entraîne la suppression de la qualité d’assujetti individuel au profit du représentant. C’est à lui/elle qu’incombent alors les déclarations et le paiement de la TVA, les demandes de crédit de TVA, et ce pour l’ensemble de groupe.

Groupe TVA : modalités de souscription

Pour souscrire au régime de groupe TVA, les assujettis doivent en faire la demande auprès du service des impôts dont ils dépendent, au plus tard le 31 octobre de chaque année. La mise en œuvre du régime de groupe s’exercera à compter du 1er janvier 2025.

Une fois le groupe constitué, une déclaration annuelle doit être transmise à l'administration fiscale, au plus tard le 10 janvier , avec la liste des membres du groupe au 1ᵉʳ janvier de l'année en cours.

Comment fonctionne le régime de groupe TVA ?

Ouvert à toutes les entreprises faisant partie d’un groupe, le groupe TVA permet non seulement de consolider le paiement , mais aussi de créer une base d’imposition unique au niveau du groupe. Lors de sa création, le groupe reçoit un numéro individuel d’identification à la TVA. C’est ce numéro qui va servir de référence à l’administration fiscale.

Le choix de la constitution du groupe appartient à ses membres. Ce sont eux qui désignent ensuite l’assujetti unique comme responsable du groupe. À noter qu’une fois le groupe TVA formé et l’option appliquée, ses membres doivent y rester pour une période minimum de 3 ans.

Le groupe TVA fonctionne comme un assujetti unique. Aussi, toute fourniture de biens ou de services effectuée par un membre du groupe au profit d’un tiers est traitée comme si elle était effectuée par le groupe lui-même. Idem pour les opérations effectuées par un tiers au profit d’un membre du groupe : elles sont traitées en faveur du groupe.

Pour le calcul de la taxe sur la valeur ajoutée (TVA), les transactions entre les membres d’un groupe sont réputées annulées. Cela s’apparente à une consolidation comptable dans laquelle les transactions internes sont neutralisées.

Groupe TVA : devez-vous y souscrire ?

Le principal avantage de ce régime est que les transactions entre les sociétés du groupe TVA sont considérées comme des transactions internes et donc exonérées de TVA.

Le régime de groupe TVA est donc particulièrement avantageux pour les secteurs de la banque et de l’assurance, dont les activités ne permettent de récupérer la totalité de la TVA encourue sur les dépenses (TVA déductible). En souscrivant au régime de groupe TVA, elles réduisent la part de TVA non déductible de leur assiette d’imposition.

En contrepartie, ce régime peut entraîner une hausse de taxe sur les salaires. Cette taxe s’applique à toute entreprise non assujettie à la TVA, sur la totalité de leur chiffre d’affaires.

Aussi, il est conseillé de simuler l’impact de cette option et les sujets fiscaux collatéraux. Cette modélisation sert deux objectifs : déterminer le meilleur périmètre du groupe et identifier les enjeux opérationnels de la mise en place d’un régime de groupe TVA. Ces enjeux comprennent :

Le traitement TVA des transactions entre les groupes ;

Les modalités de déduction de la TVA ;

L’impact sur le système comptable et les ajustements nécessaires.

La répartition des gains et pertes réalisés.

Le groupe TVA établit que tous ses membres doivent payer une part égale de TVA. Pour prévoir sa gouvernance et prévenir les frictions, les membres peuvent décider d’établir une convention de groupe TVA.

Modalités de déduction et de facturation de groupe TVA

Groupe TVA et TVA déductible

Concernant la déductibilité de la TVA, chaque membre du groupe constituerait un secteur distinct d’activité. Autrement dit :

Pour les dépenses propres à chaque entité, le droit à déduction serait déterminé, le cas échéant, en fonction d’un coefficient de taxation « de secteur » déterminé sur la base des seules opérations avec des tiers réalisées par cette entité.

Pour les opérations servant à l’ensemble du groupe ou à plusieurs membres, le droit à déduction sera applicable selon qu’elles servent au groupe ou à plusieurs membres.

Groupe TVA et facturation électronique

Toute opération réalisée par l’assujetti unique au nom de groupe se matérialisera sur la facture, par plusieurs mentions :

Le nom complet de l’assujetti ;

Ses coordonnées ;

Son numéro de TVA intracommunautaire ;

La mention « Membre d’un assujetti unique ».

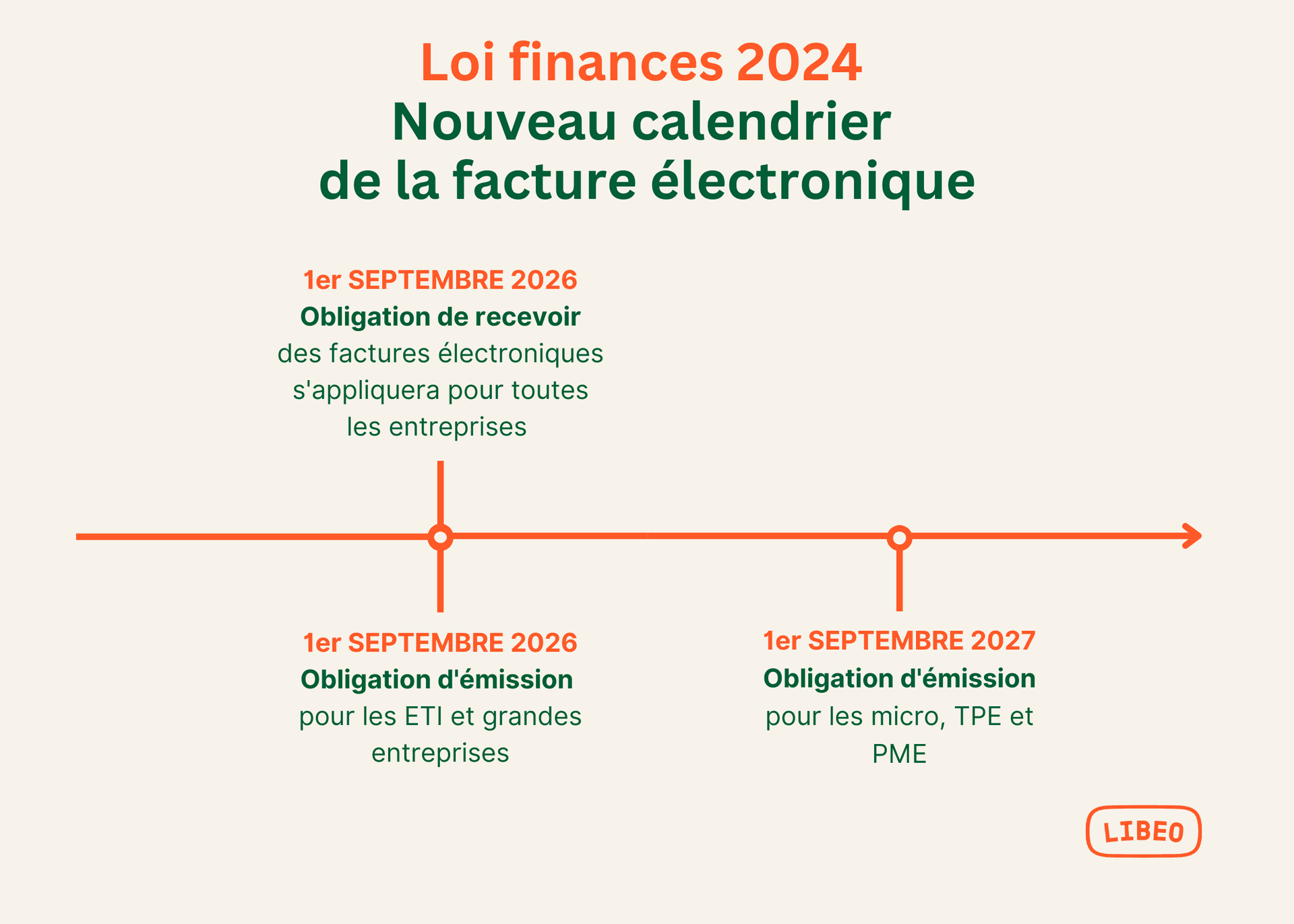

À compter du 1er septembre 2026 , l’e-invoicing remplacera graduellement les autres formats de réception et d’envoi de factures dans toutes les entreprises assujetties à la TVA. Les groupes TVA ne font pas exception et seront soumis à l’obligation de facturation électronique et de e-reporting, et ce dès 2026.

Pour saisir, transmettre et recevoir leurs factures électroniques, les groupe TVA devront choisir entre passer obligatoirement par une Plateforme Partenaire de Dématérialisation (PDP), suite à l'abandon du Portail Public de Facturation (PPF)

Pour accompagner les groupes TVA dans ce basculement numérique notable, Libeo, spécialiste du paiement entre entreprises, a construit, en partenariat avec Docaposte, une plateforme de dématérialisation partenaire certifiée et innovante : Scala.

Interconnectable aux principaux outils métiers du marché, et compatible avec toutes les banques, elle donnera accès à une panoplie de services dont :

L’émission, la réception et la gestion des factures électroniques

La saisie automatisée des données de factures

Une centralisation des flux de trésorerie et d'informations

Le suivi, l’analyse et la gestion complète du cycle client et fournisseur

Les paiements en un clic ou la délégation des paiements, relances et encaissements automatisés.

L'export des écritures vers la comptabilité

Vous aimerez aussi