Factures

Enregistrer une facture fournisseur avec autoliquidation de TVA

Publié le

19 janv. 2022

L’autoliquidation de la TVA permet de simplifier les transactions entre un fournisseur étranger et une société cliente française : c’est cette dernière qui va s’acquitter de la TVA auprès de l'administration fiscale. Comment comptabiliser une facture fournisseur avec autoliquidation de TVA ?

Autoliquidation de TVA : collecte de TVA par le client

Le mécanisme d’autoliquidation de TVA consiste à inverser le redevable de la TVA. En principe, la TVA est facturée par le prestataire de service ou le vendeur qui la collecte et la reverse au Trésor public. L’autoliquidation de TVA consiste, pour le vendeur ou le prestataire, à facturer hors taxe, l e client ayant la charge de déclarer et payer la TVA aux impôts.

Ce mécanisme a été mis en place pour réglementer le cadre juridique de la TVA dans le cadre d’opérations réalisées par des prestataires ou des vendeurs établis hors du territoire français. On parle alors d’autoliquidation de TVA intracommunautaire. La comptabilisation d'achats intracommunautaires suit des règles bien précises.

On retrouve aussi le mécanisme d’autoliquidation de TVA dans le bâtiment, notamment dans les entreprises du BTP établies en France et qui travaillent avec un sous-traitant, établi en France ou à l’étranger.

Qui est concerné par l'autoliquidation de la TVA ?

Autoliquidation de TVA à l'importation

Depuis le 1er janvier 2022, autoliquider la TVA à l’importation est obligatoire et automatique pour toutes les entreprises et certains organismes publics identifiés à la TVA en France. La gestion et le recouvrement de la TVA à l'importation sont transférés à la Direction générale des finances publiques (DGFiP).

Est considérée comme importation d’un bien :

L'entrée en France d’un bien, originaire ou en provenance d’un État ou d’un territoire tiers à l’Union européenne (UE), ou d’un bien en provenance de l’un des territoires suivants ou d’un autre État membre de l’UE ;

La mise à la consommation en France d’un bien placé lors de son entrée sur le territoire.

Est également considérée comme importation d’un bien :

L’entrée en France métropolitaine d’un bien originaire ou en provenance des départements de la Guadeloupe, de la Guyane, de Mayotte, de Martinique ou de la Réunion ;

L’entrée dans les départements de la Guadeloupe ou de la Martinique d’un bien originaire ou en provenance de la France métropolitaine, d’un autre État membre de l’UE, des départements de la Guyane, de Mayotte ou de la Réunion ;

L’entrée dans le département de la Réunion d’un bien originaire ou en provenance de la France métropolitaine, d’un autre État membre de l’UE, des départements de la Guadeloupe, de la Guyane, de Mayotte ou de la Martinique.

Autoliquidation de TVA et sous-traitance : le cas du BTP

Depuis le 1er janvier 2014, l’autoliquidation de TVA concerne également le secteur du bâtiment et des travaux publics (BTP), que le sous-traitant et le donneur d’ordre soient tous deux établis en France ou non. Le mécanisme de l’autoliquidation se déclenche dans plusieurs cas :

Le sous-traitant et l’entreprise sont assujettis à la TVA en France ;

Le sous-traitant est assujetti à la TVA en France et l’entreprise donneuse d’ordre est identifiée à la TVA en France, mais elle n’est pas établie sur le territoire national ;

Le sous-traitant est établi à l’étranger et travaille pour le compte d’une entreprise française assujettie à la TVA.

L’autoliquidation de TVA concerne toutes les travaux de construction, de réparation, de réfection ou encore de nettoyage qui ont lieu pour des immeubles ou des installations immobilières. Elle n’est applicable que pour des travaux sous-traités qui ont fait l’objet d’un bon de commande signé à partir du 1er janvier 2014.

Avec ce mécanisme, les sous-traitants n’ont plus à facturer la TVA aux donneurs d’ordre. Ils doivent simplement faire apparaître la mention « Autoliquidation » sur leur facture pour justifier du fait que la TVA n’ait pas été collectée. C’est donc à l’entreprise donneuse d’ordre de payer directement la TVA.

Bon à savoir : si le sous-traitant facture et déclare la TVA par mégarde au donneur d’ordre, il n’a plus la possibilité de la récupérer. De même, l’absence d’autoliquidation peut faire l’objet d’une pénalité de 5 % du montant qu’aurait dû déclarer le donneur d’ordre.

Les exceptions à l’autoliquidation de TVA

Il ne peut pas y avoir d’autoliquidation de TVA pour des transactions effectuées depuis ou vers un pays qui est situé en dehors de l’Union européenne. C’est également le cas des entreprises qui sont affranchies de TVA et qui n’ont donc ni besoin de la collecter, ni de la reverser. Sont concernés par exemple les micro-entrepreneurs et les professionnels de la santé.

Si le client est un particulier ou qu’il n’est pas assujetti à la TVA, il faut également facturer un montant TTC, quelle que soit sa nationalité.

De même, certaines transactions ne donnent pas droit, par nature, à l’autoliquidation de TVA. Il s’agit entre autres :

Des services de restauration ;

Du transport de passagers ;

De la location d’engins de chantier sur de courtes durées :

De l’acquisition intracommunautaire de biens qui ne peuvent pas être livrés en France.

Comment faire une facture avec TVA en autoliquidation ?

Pour faire une facture mentionnant l’autoliquidation de TVA, éditez une facture classique en ajoutant une mention facture sur l’autoliquidation.

En tant que client, c’est à vous qu’il incombe de déclarer la TVA en autoliquidation. Pour cela, reportez-vous au formulaire CA3 « TVA et taxes assimilées régime du réel normal - Mini réel » et indiquez pour la facture en autoliquidation :

Votre chiffre d’affaires HT ;

Le montant de la TVA collectée.

Comment traiter une facture intracommunautaire avec TVA ?

Vous avez reçu une facture d’un fournisseur établi à l’étranger, incluant la TVA. Si votre entreprise est assujettie à la TVA en France, communiquez à votre fournisseur votre numéro de TVA intracommunautaire afin qu’il vous fasse un avoir sur la TVA facturée à tort.

Vous ne pouvez pas déduire de la TVA étrangère en France , donc il vous faudrait comptabiliser la facture en TTC dans le compte de charges et autoliquider la TVA en appliquant une TVA à 20 % sur leur TTC.

Dans le cas où l’entreprise vous a fourni un avoir pour la TVA facturée à tort, vous procéderez à l’autoliquidation de la TVA sur la base du HT.

Comment comptabiliser une facture avec autoliquidation de tva ?

Les écritures comptables sont différentes selon que la comptabilisation de la TVA en autoliquidation porte sur une importation ou une prestation de services.

Comment enregistrer une facture d’achat intracommunautaire ?

La comptabilisation d'un achat intracommunautaire passe les écritures comptables suivantes :

Débit du compte 611 « Achats de matières premières et fournitures »

Débit du compte 445690 « TVA déductible intracommunautaire »

Crédit du compte 445790 « TVA due intracommunautaire »

Crédit du compte 401000 « Fournisseur sous-traitant NOM + PAYS »

Comment enregistrer une facture de sous-traitance ?

Pour comptabiliser la facture d’un sous-traitant, passez les écritures comptables suivantes :

Débit du compte 611 « Sous-traitant »

Débit du compte 445690 « TVA déductible autoliquidation sous-traitant »

Crédit du compte 445790 « TVA due autoliquidation »

Crédit du compte 401000 « Fournisseur sous-traitant NOM »

Paramétrer un schéma d’auto-liquidation sur Libeo

Depuis votre espace Libeo, configurez vos comptes comptables et ajoutez vos schémas d'autoliquidation :

Cliquez sur « Comptabilité » depuis le menu de droite ;

Cliquez sur « Configurer les comptes comptables » ;

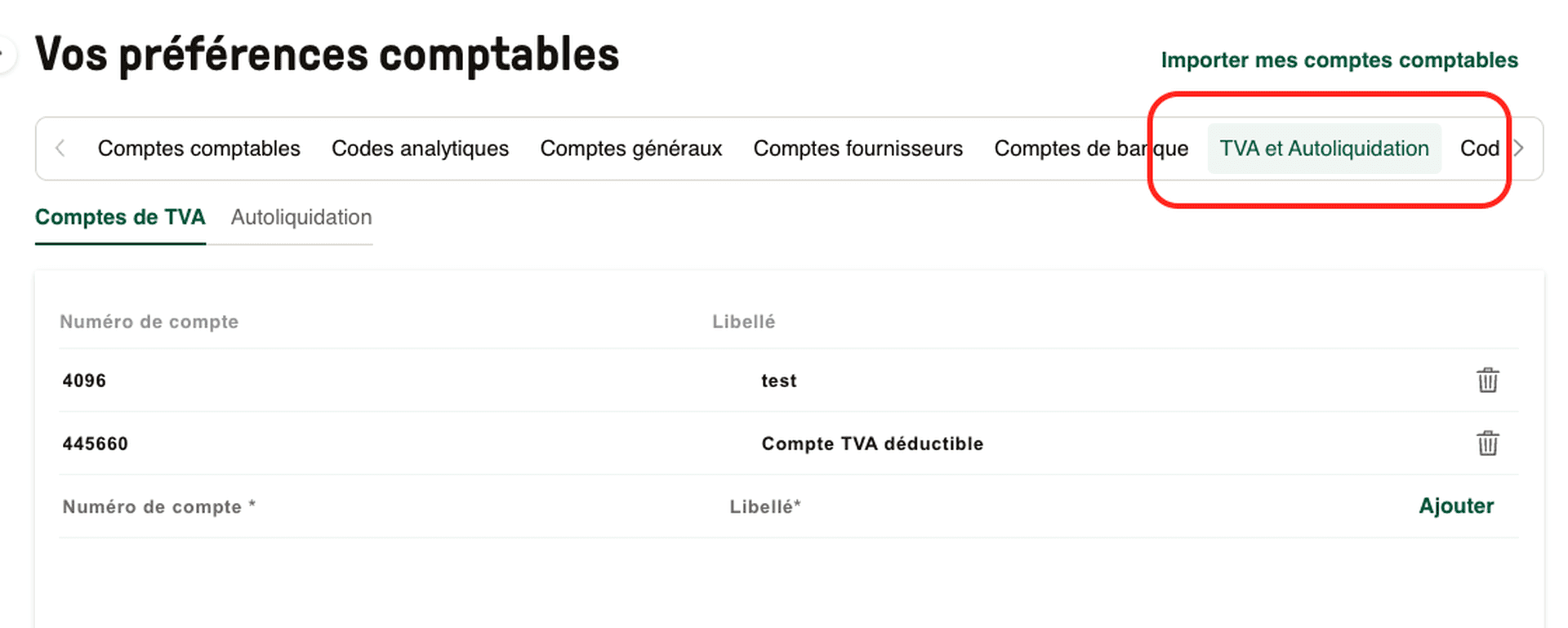

Choisissez « TVA et autoliquidation » en haut ;

Dans « Comptes de TVA » renseignez les comptes de TVA à utiliser pour le schéma : TVA due intracommunautaire et TVA sur acquisition intracommunautaire ;

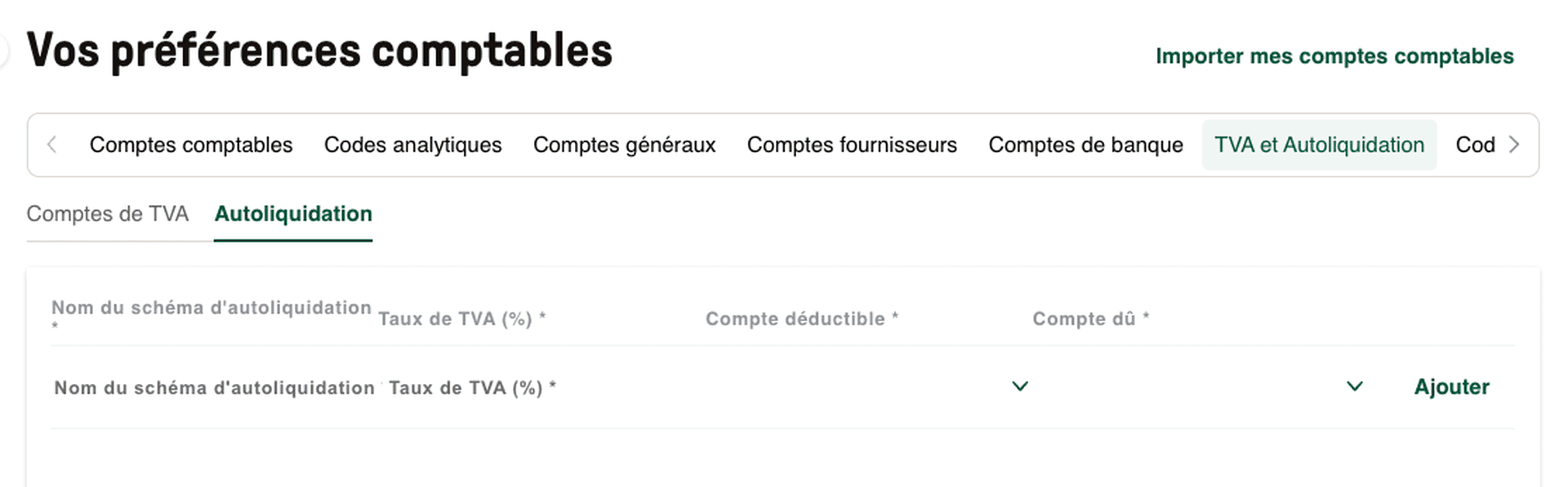

Sur la même page, tout en bas, dans « Autoliquidation » écrivez le nom du schéma, le taux de TVA ainsi que les comptes déductible et dû :

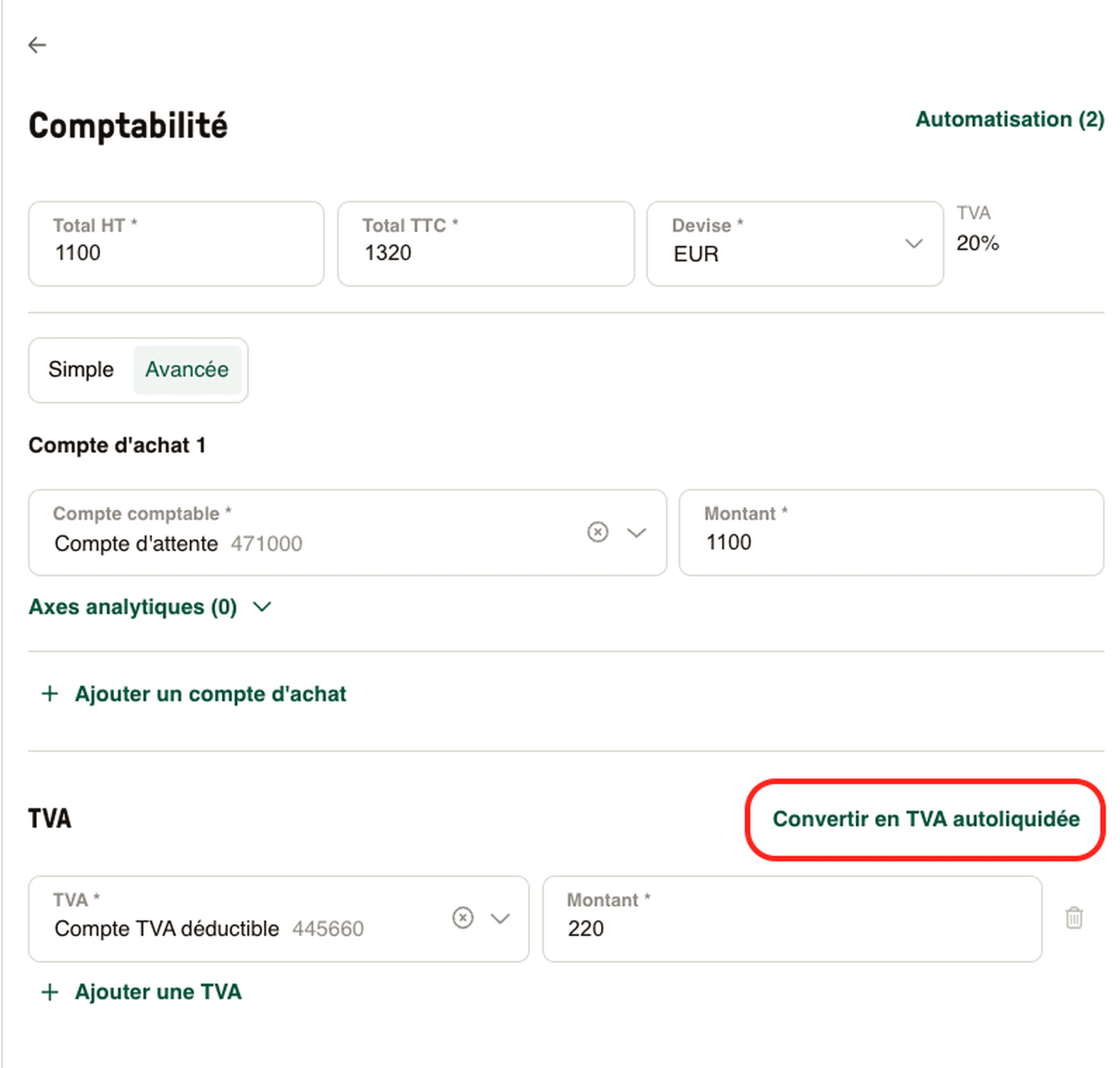

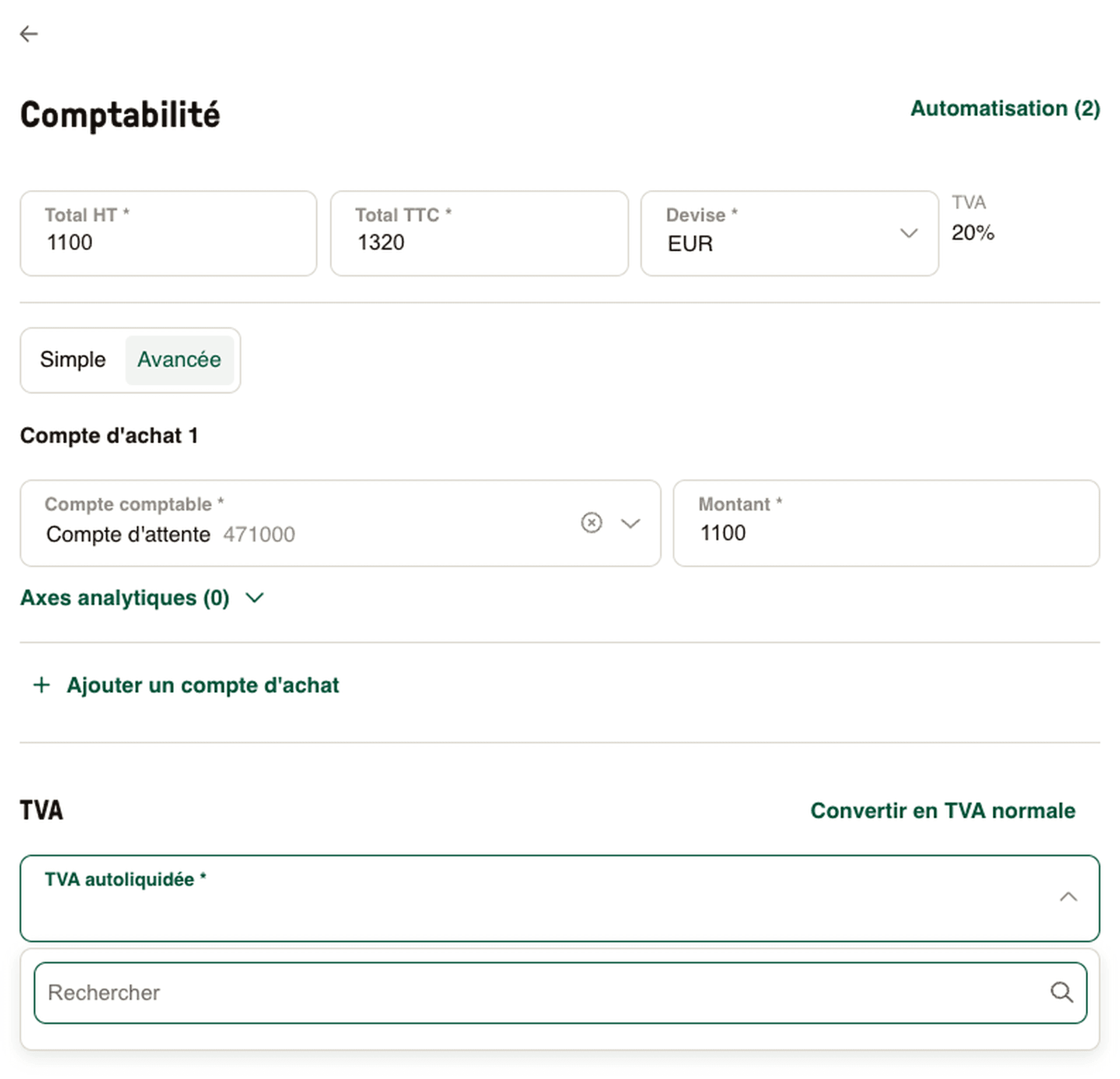

Il est possible d’ajouter autant de schémas que vous avez de taux. Lorsque vous importez une facture dans Libeo, vous pourrez directement la convertir TVA en TVA autoliquidée, comme indiqué sur le schéma ci-dessous :

Il vous suffira d'entrer le nom du schéma d'autoliquidation correspondant pour enregistrer une facture fournisseur en autoliquidation de la TVA sur Libeo.

Comment faire une facture avec TVA en autoliquidation ?

Pour faire une facture mentionnant l’autoliquidation de TVA, éditez une facture classique en ajoutant une mention sur l’autoliquidation.

En tant que client, c’est à vous qu’il incombe de déclarer la TVA en autoliquidation. Pour cela, reportez-vous au formulaire CA3 « TVA et taxes assimilées régime du réel normal - Mini réel » et indiquez :

Votre chiffre d’affaires HT ;

Le montant de la TVA collectée.

Comment traiter une facture intracommunautaire avec TVA ?

Vous avez reçu une facture d’un fournisseur établi à l’étranger, incluant la TVA. Si votre entreprise est assujettie à la TVA en France, communiquez à votre fournisseur votre numéro de TVA intracommunautaire afin qu’il vous fasse un avoir sur la TVA facturée à tort.

Vous ne pouvez pas déduire de la TVA étrangère en France , donc il vous faudrait comptabiliser la facture en TTC dans le compte de charges et autoliquider la TVA en appliquant une TVA à 20 % sur leur TTC.

Dans le cas où l’entreprise vous a fourni un avoir pour la TVA facturée à tort, vous procéderez à l’autoliquidation de la TVA sur la base du HT.

Quelles mentions porter sur une facture avec autoliquidation TVA ?

En plus des mentions obligatoires à porter sur toutes les factures, les factures en autoliquidation de TVA doivent une mentions spécifique. Vous pouvez l'apposer de façon plus ou moins détaillée :

Le plus simple : « Autoliquidation »

Le plus fiscal « Autoliquidation, article 283 du CGI ».

Le plus précis « Autoliquidation, article 283.2 ter du CGI ».

Le plus complet « Autoliquidation de la TVA par le preneur ».

ASTUCE

N'oubliez pas de mentionner le montant HT sur la facture.

Autoliquidation de TVA : ce qui change avec la facture électronique

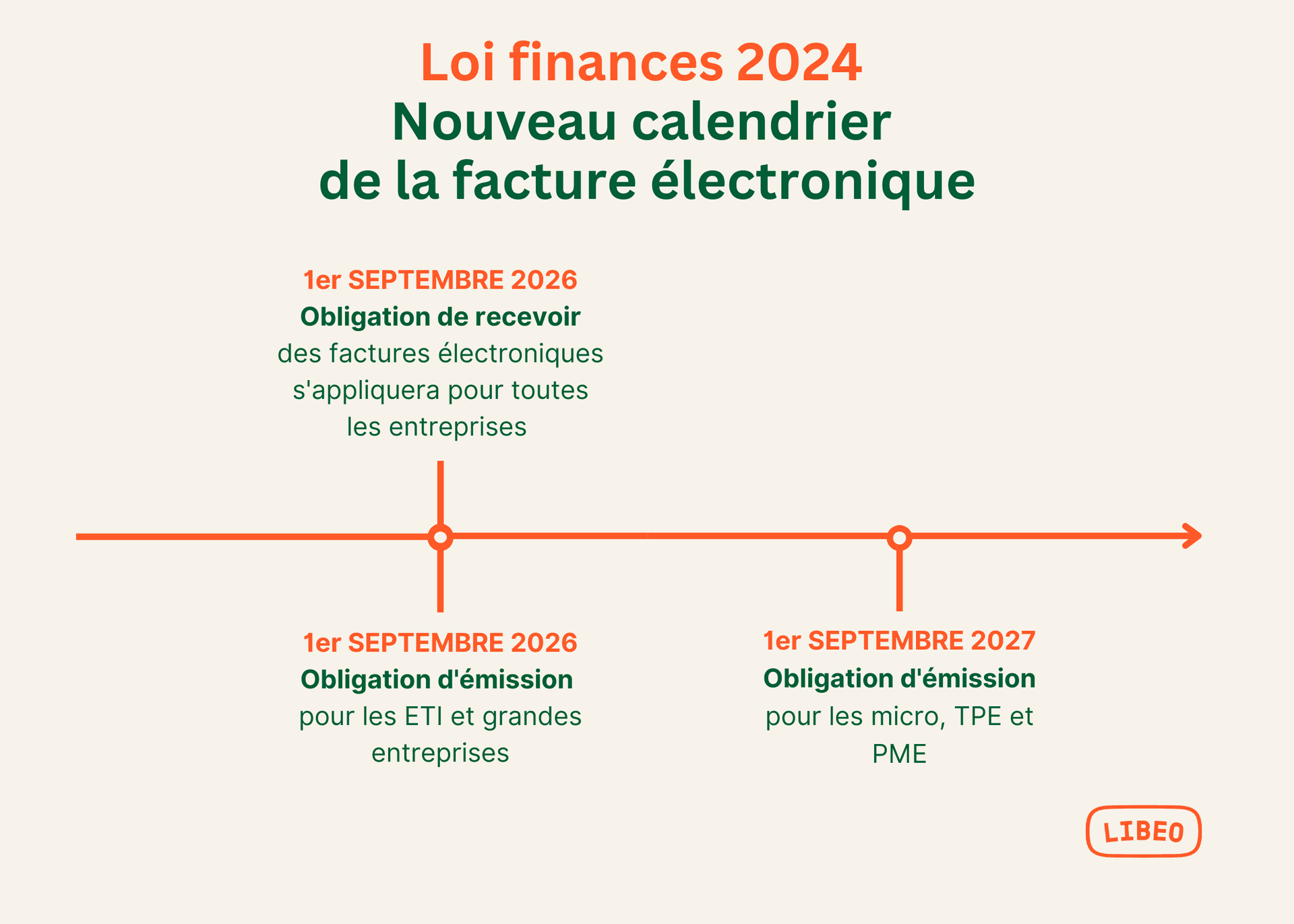

Dans le but de lutter plus efficacement contre la fraude et de diminuer l’écart de TVA au moyen de recoupements automatisés, l'ensemble des entreprises assujetties à la TVA et établies en France devront accepter les factures électroniques à compte de septembre 2026. D'ici 2027, toutes les entreprises B2B établies en France devront être en capacité d'émettre et de recevoir leurs factures clients et fournisseurs sous ce format :

La réforme prévoit également le pré-remplissage des déclarations , afin de simplifier les obligations déclaratives de TVA. Ce pré-remplissage sera rendu possible via le e-reporting, l'obligation de transmission des données de transaction à l'administration fiscale.

FAQ

Comment récuperer la TVA en autoliquidation ?

Lorsqu’une entreprise n’a pas autoliquidé la TVA par erreur, elle peut régulariser sa situation spontanément. Dans ce cas, elle a deux possibilités. Elle peut :

Déposer une déclaration de chiffre d’affaires rectificative pour le mois où l’autoliquidation a été omise. La déclaration reprendra tous les éléments de la première déclaration ainsi que les montants oubliés ;

Autoliquider la TVA sur une déclaration ultérieure , la précision devant en être faite à l’administration dans le cadre qui permet de correspondre avec elle.

Comment remplir la CA3 avec autoliquidation ?

Pour le donneur d’ordre , la TVA autoliquidée doit figurer sur sa propre déclaration de TVA CA3 (ou CA12 si vous relevez du régime simplifié) avec le montant HT de la facture, à reporter sur la ligne 2 du cadre A de la CA3 «Autres opérations imposables".

Pour le sous-traitant , la déclaration de la TVA autoliquidée se traduit par le report du chiffre d’affaires HT réalisé en sous-traitance sur la ligne 5 du cadre A de la CA3 "Autres opérations non imposables". La TVA n'est pas reversée puisqu'elle n'a pas été collectée.

Au final, le donneur d'ordre ajoute à son chiffre d'affaires déclaré celui de son ou ses sous-traitant(s) pour calculer le montant de TVA à reverser au Trésor Public. On déduit ensuite ce montant de la déclaration, en l’ajoutant au montant de la ligne «TVA déductible – autres biens et services».