Restauration & Hôtellerie

Restaurateurs : connaissez-vous bien vos obligations comptables ?

L’addition, s’il vous plaît !Dans cet article, Libeo enfile sa toque et se met aux fourneaux. Commençons par un passage en revue des obligations comptables des restaurateurs. Au menu : comptabilisation des recettes du restaurant, tenue des comptes, coulage et taux de TVA.

Simplifiez la gestion de vos achats pour vos clients comptables

Profitez d’une démonstration gratuite de notre logiciel de gestion des achats,

conçu pour les PME et multi-sociétés.

Restaurateurs, êtes-vous concernés par l'obligation de facturation électronique ?

Dès 2026, toutes les entreprises — quelle que soit leur taille — auront pour obligation de recevoir leurs factures de façon électronique à travers une plateforme de facturation électronique, publique ou privée (e-invoicing). Elles devront aussi transmettre leurs données de paiement et de transactions à l’administration fiscale (e-reporting). Il s’agit des données de vente qui ne font pas l’objet d’une facture électronique : les factures de vente B2C, les factures d’export ou encore les Z de caisse. L’administration fiscale exploitera ces informations pour pré-remplir la déclaration de TVA.

En tant que restaurateur, vous êtes concernés par la réforme. Même si vous n’émettez pas de factures, vous devrez accepter les factures électroniques émises par vos fournisseurs et partenaires commerciaux Grandes Entreprises (première cible d’application de la réforme) à compter du 1er septembre 2026.

Par ailleurs, si vos fournisseurs sont des ETI, TPE-PME qui choisissent de passer à la facturation électronique avant la date butoir, vous devrez être en capacité de recevoir les factures sous ce format à ce moment.

Bon à savoir : si vous vendez exclusivement auprès d’une clientèle de particuliers (B2C) et émettez des tickets de caisse , vous n’êtes pas concernés par l’obligation de facturation électronique. Vous pourrez continuer à émettre des justificatifs papier à la demande du client. Mais vous restez soumis à l’obligation de transmission des données à l’administration fiscale.

Si vous utilisez un logiciel de caisse ou un Terminal Point de Vente, celui devra obligatoirement disposer d’une attestation ou certificat de conformité à la loi anti-fraude (obligatoire depuis janvier 2018).

Concrètement, ça veut dire quoi ?

Cela signifie que pour continuer à recevoir des factures de vos fournisseurs et, le cas échéant, envoyer des factures à vos clients, vous devrez utiliser une plateforme de facturation électronique certifiée. Vous devrez obligatoirement passer par une Plateforme de Dématérialisation Partenaire (PDP)

Les factures de vos fournisseurs vous parviendront sous forme électronique par le biais de la (ou les) plateforme(s) choisie(s). De même, pour l’émission de vos factures à vos clients, vous devrez utiliser les services d’une plateforme.

Concernant l’obligation de e-reporting, il se présente comme un rapport de synthèse de ventes à transmettre à votre plateforme de facturation électronique.

Quelle plateforme choisir pour mes factures ?

Toute entreprise est libre de choisir la ou les plateforme(s) de dématérialisation de son choix. Cette plateforme peut être la même que votre fournisseur, une PDP distincte.

Les PDPs peuvent inclure des fonctionnalités métiers supplémentaires, qui peuvent s’avérer très utiles aux restaurateurs, comme la récupération automatique des factures, le rapprochement de la facture avec le bon de commande, l’automatisation des flux de paiement, etc.

Vous avez un expert-comptable ? N’hésitez à vous rapprocher de lui pour vous aiguiller dans votre choix.

Comptabilité des restaurants : des obligations à la carte

Bistrots, brasseries, fast foods, restaurants gastronomiques, food trucks, le secteur de la restauration s’est beaucoup diversifié. Sur le plan comptable, cette myriade de concepts suscite des interrogations. Les obligations comptables sont-elles les mêmes pour une franchise de brasseries que pour un food-truck indépendant ? Quelles différences y a-t-il entre la restauration sur place ou à emporter ? Comment établir le bilan comptable d’un restaurant ? Quel logiciel comptable est le plus indiqué pour un restaurant ?

Restaurateurs : quel est votre statut juridique ?

Commençons par les bases : la forme juridique. C’est elle qui détermine les obligations comptables d’une société, son régime d’imposition ainsi que le régime social de son dirigeant. Dans la restauration, les statuts juridiques les plus plébiscités sont :

l’ EURL (Entreprise Unipersonnelle à Responsabilité Limitée) et la SARL (Société A Responsabilité Limitée) avec 49,2 % des structures affiliées ;

l’ entreprise individuelle (EI, EIRL, etc.) qui représente 40,3 % des restaurants ;

la SAS (Société par Actions Simplifiées) et la SASU (Société par Actions Simplifiée Unipersonnelle) : 8,9 % des restaurants.

Les autres formes de sociétés ne représentent que 1,7 % des entreprises du secteur.

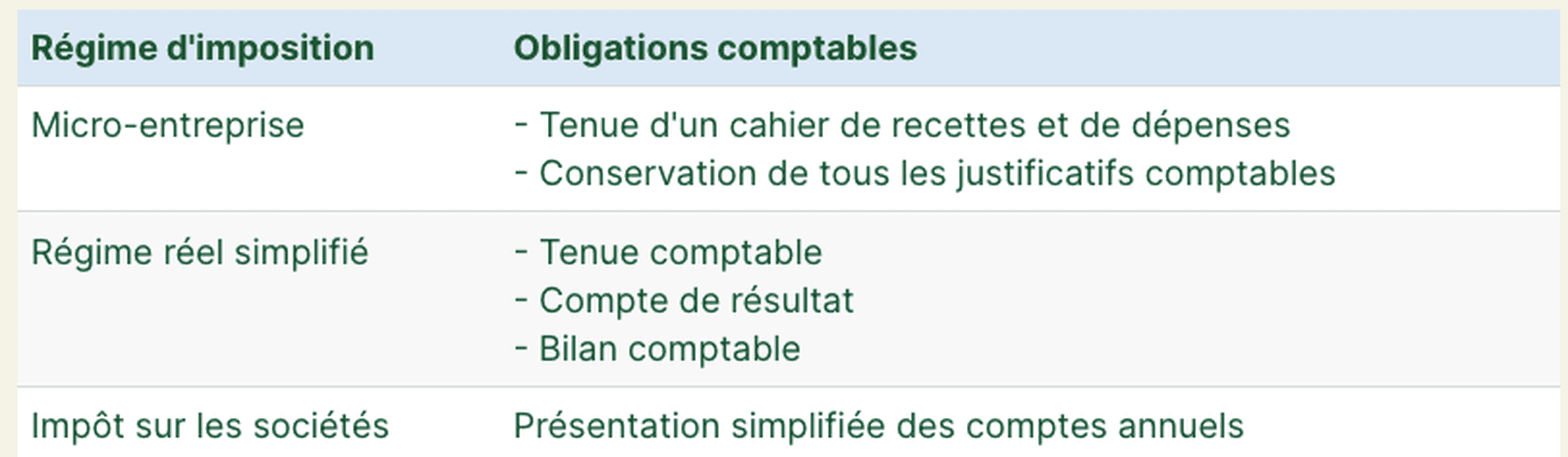

C’est la forme juridique de l’entreprise qui détermine son régime d’imposition, et, indirectement, ses obligations comptables, puisqu’elle doit « rendre compte » de son activité à l’administration fiscale lors du bilan de fin d’année.

Les spécificités comptables liées à la restauration

Pour autant, la restauration réserve quelques particularités (comptables). La première, c’est la diversité des achats et des coûts , fixes et variables. Du fait de la saisonnalité, de nombreux restaurants augmentent et diminuent leurs effectifs en fonction des saisons et de certaines périodes clés de l’année (vacances, rentrée, etc.).

La deuxième, c’est la ventilation des recettes non pas par client (impossible en B2C), mais par mode de paiement. Et ils sont nombreux en restauration : espèces, carte bancaire, carte titres-restaurant (Swile, Edenred), chèques. Chaque sous-total peut faire l’objet d’une écriture comptable dans la bonne case du logiciel comptable. En général, ces recettes sont enregistrées dans un sous-compte du compte 7011 (vente de produits finis).

Pour éviter aux restaurateurs d’avoir à calculer eux-mêmes chaque sous-total par mode de paiement, les logiciels de caisse (Tiller, Hiboutik, Wavy) sont équipés d’une fonction spécifique, le Ticket Z, qui génère une note avec le total des recettes par mode de paiement.

Deliveroo, Uber Eats, Frichti : les variantes de la restauration à emporter

L’année 2020 aura été celle de la livraison à domicile, et du click and collect. Elle aura aussi marqué l’émergence des dark kitchen, ces « restaurants virtuels », accessibles uniquement en ligne via des plateformes comme Uber Eats, Deliveroo ou Just Eat.

Concrètement, ça change quoi ? Sur le plan comptable, pas grand-chose. Sur le fond, la comptabilité est sensiblement la même, qu’un restaurant fasse de la vente traditionnelle, à emporter ou en livraison. L’activité donnera lieu aux mêmes enregistrements comptables , avec plus ou moins de dépenses en coûts fixes.

Attention à la TVA

Comme nous l’expliquons plus bas, la restauration admet plusieurs taux de TVA, selon la prestation (sur place ou à emporter) et la présence d’alcool dans les boissons. En livraison, il est facile de « mélanger » les taux, surtout avec des commandes contenant des produits à taux différents (boissons avec et sans alcool, produits frais, scellés, etc.).

Les frais de livraison

Toutes les plateformes de livraison facturent des frais, liés à la vente à emporter et la livraison. Ces commissions doivent faire l’objet d’un enregistrement comptable. Attention à bien les reporter, car ces frais peuvent grever la trésorerie de l’établissement. Idem pour les emballages, indispensables à la vente à emporter. En contrepartie, les restaurateurs sont « dispensés » de coûts de fonctionnement de salle et de service.

Restaurateurs : vos obligations comptables 2025

La tenue à jour de la comptabilité

Que constate-t-on ? Les restaurants sont des sociétés, au même titre que les commerces. Par conséquent, les recettes sont imposables à l’impôt sur les sociétés (IS) et le(s) dirigeant(s) du restaurant doivent tenir une comptabilité à jour. Concrètement, ça veut dire quoi ? Tout simplement qu’ils doivent réaliser des écritures comptables à chaque entrée et sortie d’argent du restaurant. Autrement dit, le gérant de restaurant doit comptabiliser chaque dépense décaissée et recette encaissée :

Les stocks (aliments, boissons) ;

Les charges liées au local (loyer, taxe foncière, mobilier, entretien, ménage, etc.) ;

Les salaires du personnel, et les cotisations ;

L’amortissement du fonds de commerce et de la licence ;

Les emballages consignés ;

Les factures fournisseurs ;

Les uniformes ;

Les bénéfices.

Jusque-là, rien ne distingue vraiment les restaurateurs des autres chefs d’entreprises. Toutes les sociétés doivent tenir à jour leurs comptes et produire un bilan comptable en fin d’exercice. C’est ce qu’on appelle la comptabilité d’engagement : enregistrer, au fur et à mesure qu’elles arrivent, les dépenses et les recettes dans le livre-journal (registre qui recense et garde une trace de l’ensemble des mouvements liés au patrimoine d’une entreprise), en respectant le plan comptable du restaurant.

Le bilan comptable

À chaque fin d’exercice (soit tous les 12 mois), c’est l’heure des comptes pour les entreprises. En général, celles-ci calquent la fin de l’exercice comptable avec celle de l’année civile (au 31 décembre) pour établir leur bilan comptable. « Faire son bilan comptable » revient à procéder à l’inventaire de ses stocks non périssables. On cherche par là à contrôler la cohérence du stock par rapport à l’activité du restaurant.

Les résultats sont ensuite transmis aux services des impôts des entreprises (SIE), pour établir le résultat imposable de l’entreprise, mais aussi pour traquer les éventuelles ventes non déclarées.

Ensuite, le restaurant va établir ses comptes annuels à partir des données comptables de l’année écoulée. Les restaurateurs doivent produire :

Le bilan comptable du restaurant ;

Son compte de résultat ;

Le cas échéant, l’annexe.

Bon à savoir : l’annexe n’est obligatoire que si au moins deux des conditions listées ci-dessous sont réunies :

Le montant du bilan est supérieur à 350 000 € ;

Le restaurant a réalisé un chiffre d’affaires plus de 700 000 € ;

Le restaurant emploie plus de 10 salariés permanents.

Le coulage

En restauration, on parle de coulage pour désigner la marchandise disparue. C’est-à-dire la différence entre les achats effectivement décaissés et les stocks restants.

Prenons un exemple : un restaurant achète 500 boîtes de conserve. Lors de l’inventaire, les comptes-rendus indiquent qu’il en a écoulé 300, et qu’il en reste 190 en stocks, le coulage est donc de 10 (les 10 boîtes manquantes pour arriver à 500).

Généralement, le coulage résulte d’un problème de gestion des stocks, d’une erreur de commande ou de saisie, ou simplement d’une mauvaise rotation des stocks. Mais parfois, il peut cacher des situations plus graves, comme des vols dans le restaurant, des ventes dissimulées ou des tentatives de fraude à la TVA.

On estime que le coulage dans la restauration représente environ 2 % du chiffre d’affaires d’un établissement. C’est donc un point d’attention particulièrement important dans la comptabilité d’un restaurant.

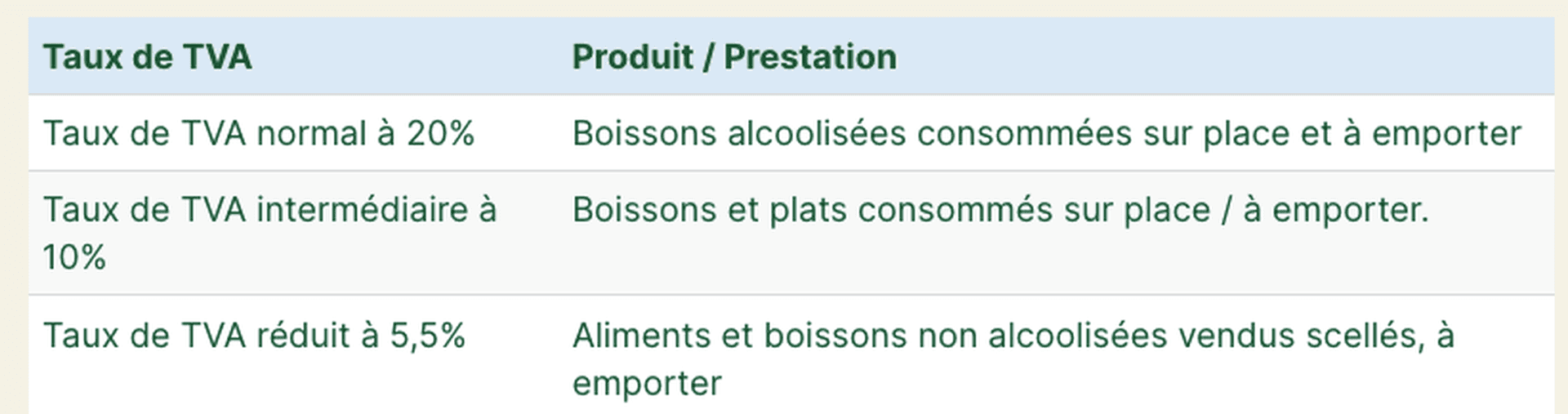

La TVA

Comme toutes les entreprises (ou presque), les restaurants doivent déclarer et payer la TVA. Contrairement à la plupart des secteurs d’activité, la restauration n’admet pas un, mais trois taux de TVA applicables :

C’est pour cette raison que la comptabilisation de l’achat de boisson dans un restaurant est assez complexe. Pour simplifier la vie des restaurateurs, les logiciels de caisse sont conçus pour appliquer automatiquement le taux de TVA correspondant au bien vendu. De cette façon, les recettes sont ventilées dans différents comptes selon le taux de TVA.

La licence

Pour pouvoir vendre de l’alcool, les restaurateurs doivent acheter une licence (les fameuses licences II, III et IV de la loi du 24 septembre 1941). La numérotation de II à IV correspondant au degré d’alcool contenu dans les boissons :

Sans alcool : vente libre, pas de licence

En dessous de 18° d’alcool (vin, bière, crème de cassis, etc.) : Licence III

Plus de 18° d’alcool (alcools distillés tels que liqueur, rhum, whisky, etc.) : Licence IV

Dans les restaurants, la licence se présente comme un permis d’exploitation , valable sur 10 ans. Ce permis a un prix, qui peut aller de quelques milliers à plusieurs dizaines de milliers d’euros selon les localités. Pour le restaurateur, l’achat de licence constitue donc une immobilisation , amortissable sur 10 ans. À ce titre, elle doit donc être enregistrée dans la comptabilité.

Peut-on gérer la comptabilité de son restaurant sur Excel ?

En théorie, c’est possible. En pratique, c’est compliqué. Au vu des nombreuses obligations et des enjeux de la comptabilité pour leur établissement, les restaurateurs ont plutôt intérêt à s’équiper d’un logiciel ou de faire appel à un expert-comptable. Rappelons que la tenue comptable sous-entend de procéder à l’enregistrement comptable chronologique de tous les mouvements du patrimoine de l’entreprise. Une tâche chronophage, difficilement compatible avec la journée type d’un restaurateur, d’autant que dans une grande majorité des cas, le propriétaire de l’établissement travaille seul. En effet, le nombre moyen de collaborateurs travaillant dans un restaurant est relativement faible.

C’est pour cela qu’il vaut mieux déléguer sa comptabilité à un professionnel. Un expert-comptable qui sera chargera de tenir les comptes, de réaliser les inventaires et les bilans, mais également les déclarations fiscales auprès des services des impôts. Un poids en moins pour les restaurateurs, qui peuvent se concentrer sur l’essentiel : leur croissance.

Gestion des factures fournisseurs : le plat de résistance ?

Il en va de même pour la gestion des factures fournisseurs. Les grossistes alimentaires, distributeurs de produits frais, maraîchers et autres fournisseurs sont essentiels au bon fonctionnement du restaurant. Tous les restaurateurs ont quotidiennement affaire à des dizaines de fournisseurs qui approvisionnent leur restaurant. C’est donc tout autant de factures à traiter chaque mois. Une tâche chronophage, sans réelle valeur ajoutée, mais indispensable au maintien de l’entente commerciale et au fonctionnement de l’établissement.

Pour être le plus efficace possible dans le règlement de vos factures et éviter au maximum les retards et impayés, la rigueur est le maître mot. Voici quelques recommandations :

Mettez en place un workflow de validation des factures ;

Centraliser vos factures dans un seul endroit ;

Planifier des rappels pour bien vos dates d’échéances.

Des outils de gestion de factures fournisseurs comme Libeo sont là pour vous permettre de simplifier et d’optimiser ce processus.

FOIRE AUX QUESTIONS

Dans quel compte enregistrer l’autoconsommation dans un restaurant ?

Les consommations personnelles, comme les repas fournis aux employé(e)s du restaurant par exemple, sont à retraiter au niveau du résultat et de la TVA. La comptabilisation de l’autoconsommation dans un restaurant peut se faire soit ;

En annulant la charge par le compte de charge correspondant ;

En constatant un produit via le compte transfert de charge (791)

Comment comptabiliser l’achat de meubles pour un restaurant ?

L’achat de meubles constitue une immobilisation corporelle. Les immobilisations corporelle s sont des biens ayant une apparence physique et pouvant être utilisés pendant plus d’un an. Pour la comptabilisation du mobilier de restaurant (tables, chaises, comptoir, etc.), il faut débiter les compte 2184 « Mobilier – Compte d’actif » et 44 562 « TVA sur immobilisations – Compte d’actif ».

Existe-t-il des comptables pour restaurant ?

Vous cherchez un comptable pour restaurant, spécialisé dans les préoccupations comptables des restaurateurs ? La loi PACTE autorise désormais les cabinets d’experts-comptables et professionnels en libéral à afficher des spécialisations. Il est donc possible de trouver un expert-comptable spécialisé dans l’accompagnement des restaurateurs.

Vous aimerez aussi